BP 2035 世界能源展望(中国数据)

报告预计:中国到 2035 年将超过欧洲,成为世界上最大的能源进口国,而其进口依存度从 15%升至 23%。

中国的能源产量增加 47%,消费量增加 60%。

中国在全球能源需求中的比重从 22%升至 2035 年的26%,而其增长贡献了世界净增量的 36%。

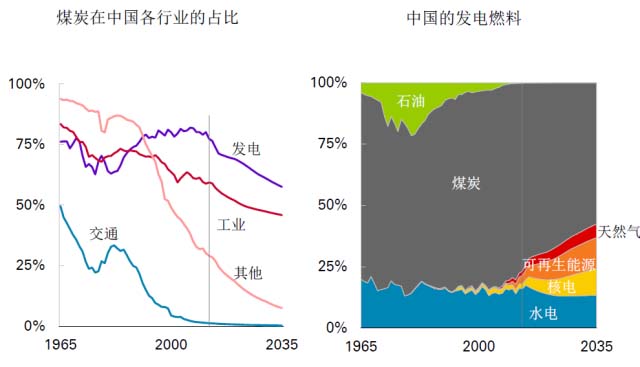

中国的能源结构继续演变,煤炭的主导地位从当前的68%降至 2035 年的 51%,天然气的比重翻倍至 12%;石油的比重保持不变,约为 18%。

中国的化石燃料产量继续增长,天然气(+200%)和煤炭(+19%)的增量超过石油的减量(-3%)。

所有化石燃料的需求均有增长,石油(+67%)、天然气(+270%)和煤炭(+21%)占需求增长的 66%。可再生能源电力(+580%)、核电(+910%)和水电(+50%)也强劲增长。

中国的二氧化碳排放增长 37%,到 2035 年将占世界总量的 30%,人均排放在展望期结束时超过经合组织。

到 2035 年,中国经济增长 220%,而能源强度下降50%,与 1990-2010 年期间的降幅(-52%)相近。

中国能源产量在消费中的比重从当前的 85%降至 2035年的 77%,使中国成为世界上最大的净进口国。

中国将在 2030 年前后超过美国成为世界上最大的石油消费国,在 2020 年代中期超过俄罗斯成为第二大天然气消费国(仅次于美国)。

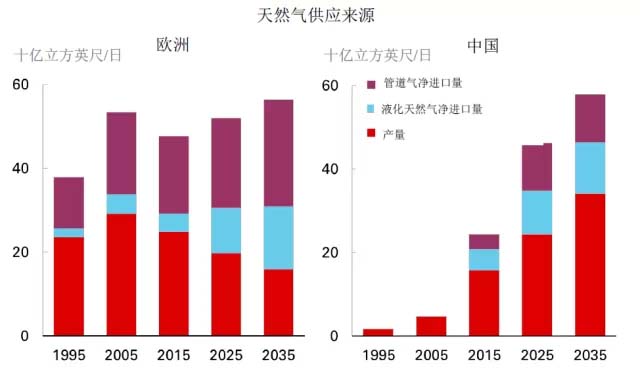

石油进口依存度从 2013 年的 60%(600 万桶/日)升至 2035 年的 75%(1300 万桶/日)--高于美国 2005年的峰值。天然气依存度从略低于 30%(40 亿立方英尺/日)升至超过 40%(240 亿立方英尺/日)。

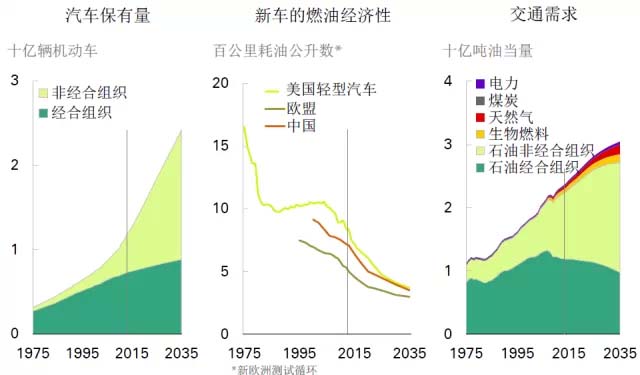

运输行业的能源消费增长 98%。石油仍然是主导性燃料,但市场份额下降,从 90%降至 2035 年的 83%。天然气的份额从 5%升至 11%。

电力行业的能源消费增长 81%,虽然煤炭仍然是主导性燃料类型,但其市场份额从当前的 77%降至 2035 年的 58%,而可再生能源(从 3%升至 13%)和核电(从2%升至 11%)的份额提高。

工业仍将是所有领域中最大的最终能源消费主体,但是其消费增速最为缓慢(+41%),导致其消费需求比重从 51%下降至 45%。

全球能源趋势

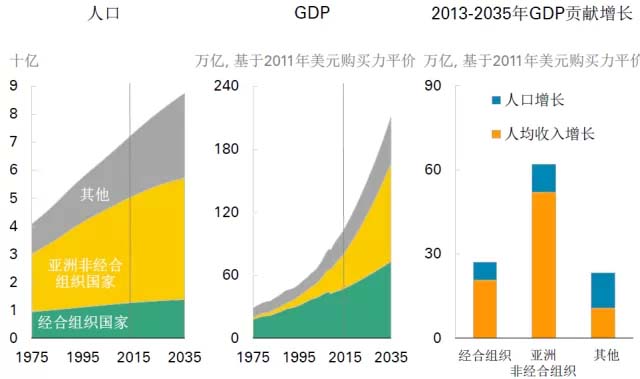

全球人口和人均收入的增长支持能源需求的不断增长

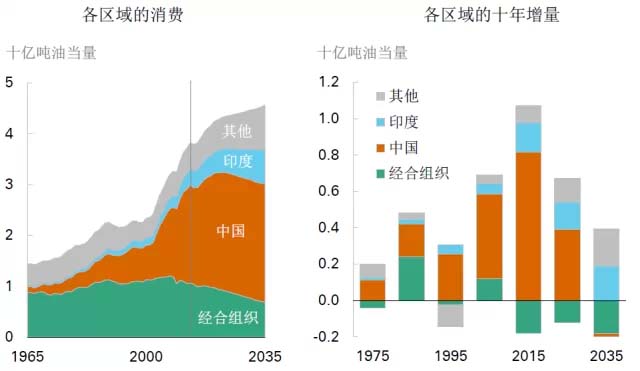

中国和印度是非经合组织增长的关键驱动因素,预计2013至2035年的年均增速为5.5%。到2035年,中国和印度将分别成为世界上最大和第三大经济体,两国共占全球人口和国内生产总值的约三分之一。

随着中国的生产力水平赶上经合组织,预计其增速将从本十年的年均7%降至2025-2035年期间的年均4%。印度的增速放缓更具渐进性:从本十年的年均6%降至2025-2035年期间的年均5%。

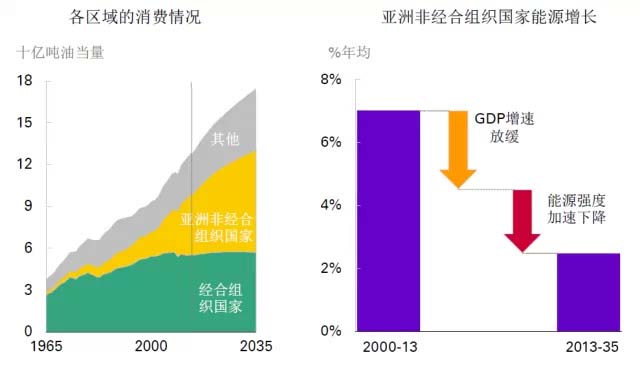

以中国为主的亚洲发展中国家在工业化和电气化驱动下的能源需求迅猛增长阶段终结

这反映了以中国为主的亚洲发展中国家在工业化和电气化驱动下的能源需求迅猛增长阶段终结。经济增长放慢以及能源强度*加速下降(经济增长对重工业的依赖性降低) 对能源增速放慢的作用基本上旗鼓相当。

液体燃料

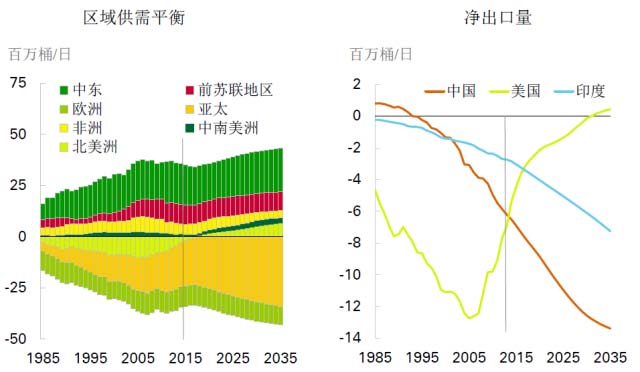

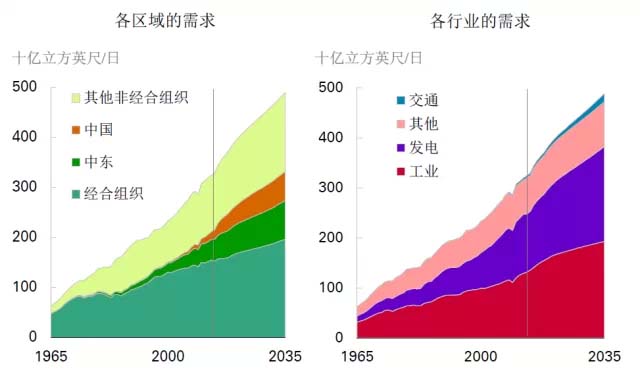

全球液体燃料供需平衡反映了转变即非经合组织需求和非欧佩克组织供应增长的变化

需求增长完全来自非经合组织经济体的快速发展。非经合组织的消费量到2035年达到约7,000万桶/日 – 比2013年高出56%。经合组织需求在2005年触顶,预计在2035年将进一步下降 (-600万桶/日)至 4,000万桶/日,达到1986年以来的最低水平。

亚洲和中东推动液体燃料需求的增长最大的增长来自交通业,其后是工业

中国是世界需求增长的最大推动因素:增长700万桶/日至2035年的1,800万桶/日,超过美国的需求 (减少200万桶/日至1,700万桶/日)。即便如此,2035年的美国人均消费仍比中国多3.5倍。

机动车数量可能迅猛增长但能效提升限制燃料需求增长

致密油在近期仍是一个颠覆性因素但市场在随后年份将重新平衡

石油贸易模式变化因为亚洲进口增长而美国实现自给自足

中国的进口需求增长一倍以上,达到1,300万桶/日,占其石油消费总量的约四分之三。到展望期结束时,中国超过美国,成为液体燃料的最大消费国。

炼油厂面临的挑战包括替代性供应以及已经充盈的剩余产能

到2035年,中国的液体燃料需求增长700万桶/日。如果遵照过去二十年的模式,中国的原油加工量将以相近数量增长,使中国以外的原油加工量增长在20多年内仅为400万桶/日。

天然气

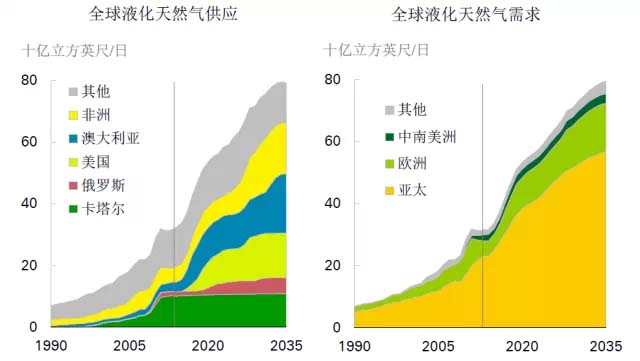

非经合组织引领天然气需求的增长电力和工业用气量增加

非经合组织还提供了最大的供应增量而经合组织的页岩气增长最快

北美以外的页岩气加速增长,到2030年代将超过北美的增长(按量计算)。中国是北美以外最有潜力的国家,占全球页岩气增长的13%。到展望期结束时,中国和北美约占85%的全球页岩气产量。

液化天然气供应必将陡增支持亚洲进口的增长

亚洲是液化天然气的最大目的地,其在全球液化天然气需求中的比重仍将超过70%。到2035年,中国成为液化天然气第二大进口国(120亿立方英尺日),仅低于日本(130亿立方英尺/日)。

液化天然气的增长形成更为多元化的天然气供应对欧洲和中国都是如此

与此对照,中国的各类天然气供应的产量强劲增长(年均5.1%)。页岩气是增长的重要推动因素(100亿立方英尺/日,年均33%),大多数增长出现在展望期的最后十年。

尽管如此,中国的需求增长仍需迅速增加液化天然气和管道天然气进口(年均7.6%)。到2030年代,液化天然气超过管道天然气供应,成为中国天然气进口的主导类型。

煤炭和非化石燃料

非经合组织的煤炭消费增速放缓而经合组织的消费下降

中国继续引领消费增长(3.9亿吨油当量),尽管其增速从2000-13年的年均8.3%降至2013-35年的年均0.8%。中国的煤炭消费在2025年触顶,然后在展望期最后十年略有下降。

中国的煤炭市场份额下降因为该国转用更清洁的燃料

电力行业的需求(年均1.4%)引领中国煤炭消费的增长,其后是工业(年均0.4%)。到2035年,这两个行业占中国煤炭消费的97%。

所有行业的增长均大幅减缓,而2000-13年高峰期间,电力行业消费年均增长10%,工业消费年均增长7%。

作为能源类型的煤炭在中国所有行业的占比均出现下滑。在作为煤炭的最大消费领域的电力行业,煤炭的比重从2013年的77%降至2035年的58%,因为可再生能源和核电比重提高。煤炭在工业的市场份额下降较小,从59%降至46%。

因此,2013至2035年,煤炭在中国一次能源中的份额出现最大幅度的下降。尽管如此,2035年中国一次能源中的煤炭份额仍然最高,达到51%。

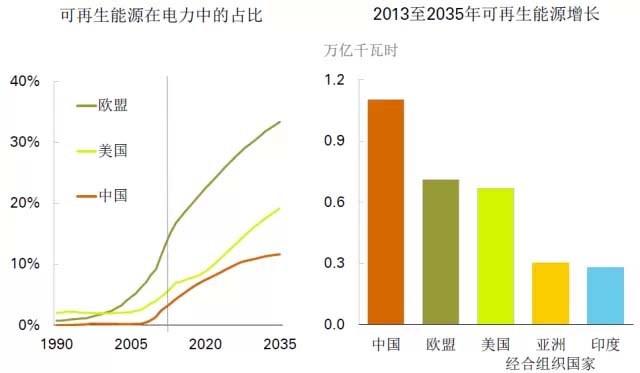

欧洲的可再生能源比重一路领先但中国是最大的增长来源

在欧盟以外,可再生能源继续发展– 美国在2030年前没有达到目前欧盟的可再生能源普及率,中国则需要更长的时间追赶。然而,2013至2035年,如果按量计算,中国将超过欧盟,美国也几乎与欧盟持平。

核能和水电稳步增长其推动因素是非经合组织,特别是中国

中国将推动全球核电增长,预计年均增速为11%– 到2035年增加超过1万亿千瓦时。这是一个雄心勃勃的目标,基本相当于在今后20年内每3个月增加一座100万千瓦时的新反应堆。

非经合组织还推动全球水电发展,预计中国和巴西分别增加4500亿千瓦时(年均1.4%)和2500亿千瓦时(年均1.9%)。非洲是增长最快的区域,年均增长3.8%,在展望期内增加1500亿千瓦时。

关键不确定因素

非经合组织亚洲国家的未来发展路径是能源需求不确定性的重要源头

中国与印度的未来发展路径是最大的不确定性源头。我们的低国内生产总值情景假设中国和印度在预测期内的年均增速为4%,而基本情景中为5.5%。这还包括上述两国较低增长对世界其他地区产生的贸易影响和其他溢出效应。

风险感知增强会产生重要影响对能源供需都是如此

对地缘政治风险感知的变化也可能引发导致能源需求和供应产生持久变化的政策选择。历史实例包括:法国决定提高对核能的依存度和美国批准跨阿拉斯加管道(两者均发生在1970年代初期的石油危机后);以及中国为了推动经济发展而接受不断增加的石油进口(之前长期侧重于维持自给自足的政策)。

中国的电气化路径对全球能源具有重大影响

中国电气化的未来路径是一个关键不确定因素。在过去十年里,中国的电力领域在全球能源增长中占近30%。在我们的基本情景中,中国的人均电力消费年均增长3.2%,到2035年达到7700千瓦时。

通过研究欧盟和日本在人均国内生产总值与中国2035年预测水平大体相当时 (日本为2006年,欧盟为2013年)的人均电力消费,可以构建基本情景的敏感性区间。

中国发电量增减20% (假设中国电力行业的燃料份额保持不变)将使2035年的全球能源需求产生上下2.7%的变化。这大体相当于两年的全球能源增长,或日本的能源市场规模。

这对全球石油需求没有影响,对天然气需求影响有限,但对全球煤炭使用影响重大 (+/-5.8%),对核电、水电和可再生能源产生相似规模的影响,而对碳排放的影响为+/-1.6% (+/-7亿吨二氧化碳)。

与去年《能源展望》相比的关键变化导致的能源总量净变动极小

2035年,亚太化石燃料供应下调,主要原因是中国的煤炭产量增长放缓。

电力行业的煤炭消费下调,但基本被天然气和可再生能源的上调抵消。大多数变动源自美国和中国的燃料替代。

手机浏览网

手机浏览网