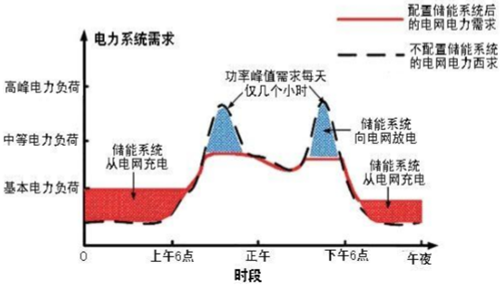

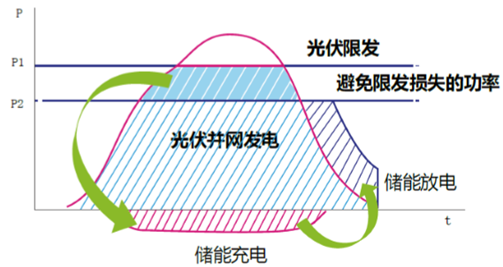

指导意见中提出了集中式和分布式储能应用,赋予了能源更丰富的应用方式。其中,集中式储能电站主要配套传 统电网和新能源发电,实现传统电网的调频、调峰、削峰填谷等功能优化,或者解决新能源间歇性发电 限制、并网限电等问题。

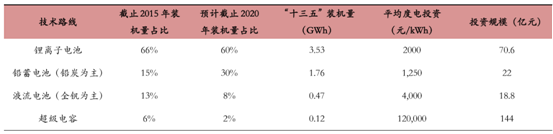

对铅炭电池、锂离子电池、液流电池、钠硫电池、锂离子超级电容进行了比较,未来在储能应用环境下,更关心全周期使用过程中的系统度电成本,其综合了循环寿命和系统成本两个影响因素,就当前指标而言,我们认为:1)铅炭电池最具成本优势,最有可能大规模应用到当前储能市场;2)锂电未来成本下降空间大, 也将是主流技术路线;3)液流、钠流电池本身存在一些难以克服的问题,应用范围有限;4)锂离子超级电容初始投 资太大,虽然循环性能很好,但投资回报期很长,一般资金进入;故未来五年仍然以铅炭和锂电路线为主。

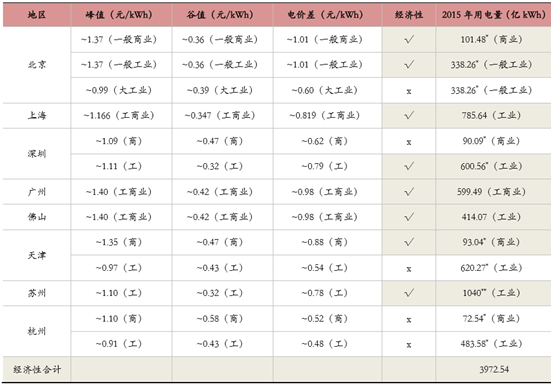

随着铅炭储能度电成本的下降,工商业企业用电的削峰填谷应用逐渐具有商业价值,一般情况下,用电尖峰时段 约占用电全时段的 5%,对应尖峰用电量约占总用电量的 20%,这一部分电量存在储能的商用价值。特别是部分工商业发达的大型城市,统计了国内大型城市的峰谷电价差,根据目前铅炭储能最 低 0.5 元左右的度电成本,电价差大于 0.8 元/kWh 的地区都有经济性,这些地区对应的 2015 年用电量合计约 为 3972.54 亿 kWh,若其中 10%的用电量通过储能来进行削峰填谷,大约需要 1.2 亿 kWh 的储能设备(其容量对应日 充放电量) ,若按铅炭储能每 kWh 约 1250 元的投资额计算,则对应累计市场规模 1500 亿元;若按锂电储能每 kWh 约 2000 元(考虑未来五年成本有望明显下降)的投资额计算,则对应累计市场规模 2400 亿元。

据统计数据显示,广东省、江苏省、浙江省、安徽省为用电大省,且电价差大多高于 0.8 元/kWh, 已具备储能经济性,这四大省 2015 年工业用电量分别为 3437.46 亿 kWh、3873.35 亿 kWh、2652.53 亿 kWh、1132.8 亿 kWh,合计超过 10000 亿 kWh,若按 10%配套储能,将对应约 4500 亿元规模的铅炭储能市场。

随着电改的推进,售电侧将逐步放开,存在更多的商业化储能市场,且锂电梯次利用在未来也将具有应用前景。

我国风电、光伏消纳困难的“三北”地区,主要为集中式风光电站,储能应用于这一领域主要的作用是调峰调频、 平滑出力、跟踪计划出力、辅助电网安全稳定运行等。对大型风光电站储能项目情况进行了统计,如表 4 所示, 可以看到,目前锂电、铅酸(铅炭)、全钒液流、超级电容技术路线应用较多。其中,2011 年由财政部、科技部和国 家电网共同启动的国家风光储输示范项目可谓是行业的风向标,项目一期工程位于河北省张北县,建设风电 100MW、 光伏发电 40MW、储能 20MW,从某种程度上也代表了国网对储能电池的技术偏好。

国家能源局最新发布的《电力发展“十三五”规划(2016-2020 年)》中提到,“十三五”期间,风电新增投产 79GWh 以上,太阳能发电新增投产 68GWh 以上,即到 2020 年全国风电装机达到 210GWh 以上,其中海上风电 5GWh 左右; 太阳能发电装机达到 110GWh 以上,其中分布式光伏 60GWh 以上、光热发电 5GWh。预计以风光发电中新增 装机量的 20%为基数,按 10%的功率比例配置储能系统,则储能装机量将达到 2.94GW,若每天存放 2 小时即对应 5.88GWh 新能源发电储能规模。另据 CNESA 发布的《储能产业研究白皮书 2016》显示,2015 年国内化学储能项目(不含抽水蓄能、压缩空气和 储热)累计装机规模 105.5MW,以锂离子电池、铅蓄电池、液流电池及超级电容为主,占比分别为 66%、15%、13%、 6%。预计未来受益于铅蓄电池(铅炭为主)储能成本优势,其装机量占比将有所提高,如表 5 所示,参照上述 测算的“十三五”期间新能源发电配套储能规模约为 5.88GWh,则对应配套储能投资规约 255 亿元。

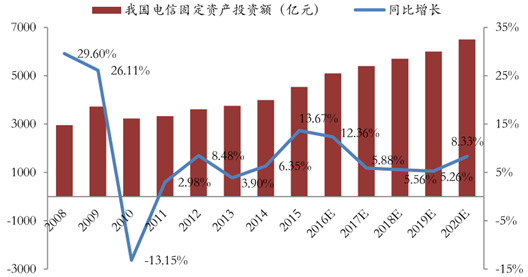

受益于 3G、4G 网络建设的刺激因素下,电信固定资产投资 规模增速明显上升,未来在 5G 建设的带动下将继续保持平稳增长。按一般通信基站的配置要求,后备电源需求大约 占总投资的 2%~3%,预计“十三五”期间后备电源市场规模有望超过 500 亿元,一方面通过改造后备电源系统增 加其储能功能,盘活存量市场,另一方面通过设计一体化集成方案,开拓新增市场,更大程度地为客户实现节能套利。

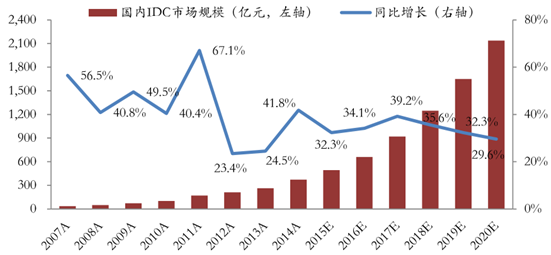

受互联网和云计算技术的发展,过去 8 年中国 IDC 市场复合增长率达到 42.3%, 如图 6 所示,预计 2015 年以后增速都将在 30%以上,将明显拉动 UPS 的需求。2015 年国内 UPS 销售额为 47.6 亿元, 若“十三五”期间按 10%的复合增速,预计 UPS 整体市场规模将达到 300 亿元。2016~2018 年交通基础设施重大工程投入约 3.6 万亿,其电源设备需求也将有 200~300 亿元市场规模。

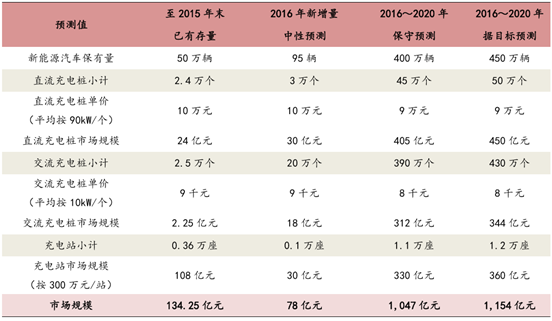

依据当前全国充电桩建设进度,中性预测,2016 年充电桩新增市场规模约 78 亿元(含充电站基建投入),如 表 6 所示,若以《发展指南》中的“十三五”期间建设目标为准,直流充电桩新增 50 万个、交流充电桩新增 430 万个、 充电站新增 1.2 万座,对应投资规模分别为 450 亿元、344 亿元、360 亿元,即“十三五”期间新增市场规模约 1,154 亿元,保守也有 1047 亿元,对应充电设备中的储能模块市场不到 100 亿元。

目前最具市场经济性的是传统电网削峰填谷,已经可以实现无补贴的商业化推广,若“十 三五”期间在大型工业城市投资储能项目,则市场规模有望达到 1500~2400 亿元,此外,未来若在大型工业省份全面 推广储能,则市场规模更可观;后备电源及 UPS 储能也不需要补贴,市场规模约为 1000 亿元;新能源发电可按一定 比例配套储能,市场规模约为 255 亿元,但尚需补贴;另外,户用储能和充储放一体化充电站等市场规模不到 100 亿 元,且需要补贴才能推广。综上所述,传统电网削峰填谷将是未来五年最大的储能市场。

手机浏览网

手机浏览网