竞价机制将推动三北地区风电项目持续发展,分散式风电成为中东部和南方地区投资新机遇

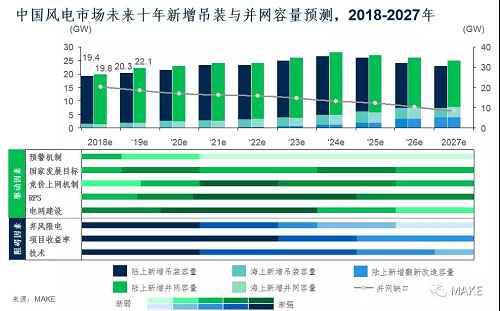

宏观市场吊装容量与并网容量预测:

MAKE预计2018-2027年间,中国年均新增风电吊装容量约为23GW,未来十年的CAGR(复合平均增长率)为1.9%。年均新增并网容量超过20GW,未来十年的CAGR为2.7%。预计累计吊装容量、累计并网容量将于2027年底分别实现417GW、406GW。

陆上风电仍是预测期内的新增容量主力市场板块,但在2018-2027年间,年均新增或不足20GW。其中2018年至2024年间,陆上风电仍将保持平稳增长,但预计将在2024年后呈持续下降趋势。与此同时,海上风电发展将呈现持续、稳定的发展态势,成为国内市场的主要增长点。国家及各省区的发展目标是现阶段的主要政策推力。预计2021-2025年期间,受益于海上风机技术进步与供应链发展成熟,海上风电将进入快速发展期。海上新增吊装容量占国内年度新增总量的比重也将由2017年的9%增长至2027年的15%。

过去数年间的发展也为风机翻新改造市场提供了巨大的发展潜力。截至2017年底,共有超过130MW容量的机组超过了20年风机寿命。预计2027年底,该数字将增长至2GW以上。尽管市场潜力巨大,但市场发展仍处于初级阶段。针对风机翻新政策法规目前尚不明确、翻新经验不足,因此风机退役与翻新改造的吊装容量增速缓慢。预计2020年底,累计翻新改造容量仍将不足100MW,但年度新增容量将于2024年后进入GW级增长。因竞价机制引起的电价、新建项目收益率降低的问题,或将促使部分开发商将目光转向在役风机进行翻新改造工程,以充分利用在役风场较好的风资源与较高的电价水平。

陆上风电市场分区域分析:

预计2018年,三北地区、中东部和南方地区的陆上风电新增并网容量市场份额将基本持平,但三北地区的市场占比将从2018年的50%逐步增至2027年的58%。随着弃风限电的好转及预警机制的逐步解除,国内在过去两年已开工建设但未并网投产的项目预计将从2018年起开始逐步并网,以支持该地区的新增并网增长。

【华北】新增容量将集中于内蒙、河北与山西三省区。内蒙2017年的红色预警也于2018年调整为橙色预警,意味着现阶段华北所有省区新建项目的核准与并网工作可正常进行。内蒙现有接近30GW的风电基地已核准或在建。河北与山西省政府分别推出各省的新增建设规模方案与2020年并网容量目标,并发布了“十三五”分散式风电项目建设方案,以加快当地的风电增速。

【西北】新疆与甘肃将成为长期发展的主力市场,预计未来十年内的累积新增容量将分别占该区域新增总量的40%、22%。但严重的弃风限电将继续影响两省区在2018年的新增容量增长,故当务之急为达到可利用小时数的要求并将弃风率控制在20%以下。大量的项目规划与本地供应链的逐步建立将助力青海与陕西两省中短期发展,但两省内光伏资源充足且光伏发展目标高于风电发展目标,或将对风电开发造成不利影响。

【东北】除弃风限电外,电力需求较低、电力消纳较少、电网设施未跟上建设步伐等情况也是黑吉辽三省的通病。加之“煤电为大”、光伏竞争,预计两者的发展将超过风电发展。三省未来十年平均年新增容量不足1GW。

【华东】陆上风电发展基本稳定,山东将继续发展集中式风电并占据区域市场主导地位,而受限于人口密度与土地资源,其它地区或将更多依赖分散式项目。除此以外,福建、江苏与浙江三省也将发展重点转移至海上风电。

【华中】地方政府的支持仍为该地区的最大驱动力。该地区2017和2018年开发建设方案中的新增规模已超过18GW。预计该等项目将于未来数年内实现并网,以支持地区中短期内风电发展。但复杂地形与风况一定程度上限制了区域内的项目建设进度,也令项目开发成本增加。华中地区平均风速水平较低,若竞价机制进一步推动电价下降,该地区的项目开发相对于三北地区来说将不具投资吸引力。

【华南】华南地区未来十年发展潜力平平。严重的弃水现象与有限的电力需求成为阻碍云南、贵州两省风电开发的主要因素。为防止电力供应过剩,两省政府自2017年初起已暂缓新建风电项目,短期内新增装机放缓。与此同时,广西由于地势复杂分散,施工与物流运输难度大,未来不会成为风电发展重点省份。而广东由于人口稠密、陆上土地资源有限,将把发展重心转移到海上风电资源的开发。