2017-2021年中国风电塔筒主要企业塔筒销量对比

.jpg)

资料来源:公司公报,华经产业研究院整理

三、叶片

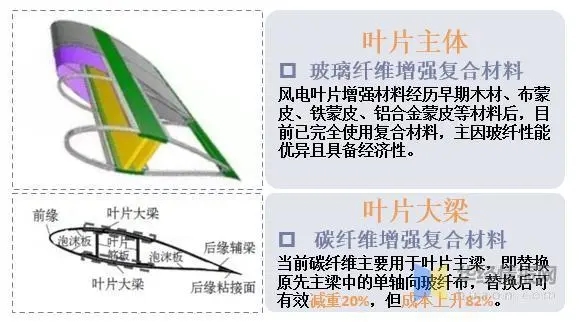

风电叶片主要原材料包括树脂基体、增强材料以及粘接剂、芯材等,而增强材料主要有玻璃纤维和碳纤维两种。主流风电叶片结构包括主梁系统、上下蒙皮、叶根增强层等:主梁系统包括主梁与腹板,主梁负责主要承载,提供叶片刚度即抗弯和抗扭能力。腹板负责支撑截面结构,预制后粘接在主梁上;蒙皮形成叶片气动外形用于捕捉风能,通常在形成主梁结构后,上下蒙皮通过前、后缘与主梁结构粘接成为叶片;叶根增强层将主梁上载荷传递到主机处。目前叶片主体主要用玻纤材料,主梁部分采用碳纤维复合材料。

风电叶片基本结构

资料来源:公开资料整理

叶片主要由复合材料组成,包括环氧树脂、玻纤、碳纤维等,目前80-90米长的叶片玻纤用量在25-40吨,在风机大型化轻量化背景下,玻纤和碳纤维占比有望继续增长。风电风机材料成本占比在95%以上,其中叶片占风机材料成本20%左右,而玻纤又占风电叶片材料成本28%。成本占比高,叶片厂家在选择复合材料时同样会重点考虑性价比。

中国风电叶片用材林单价对比情况

资料来源:公开资料整理

目前中国风机叶片市场已经形成外资企业、民营企业、研究院所、上市公司等多元化的主体投资形式。外资企业主要有GE、LM、GAMESA、VESTAS等,国内企业以时代新材、中材科技等为代表。根据数据,目前中材科技和时代新材产能都达到10000MW。终端的风电叶片已基本完成国产化。其中(2019年数据),中材科技占据30%份额,时代新材20%,中复连众15%,CR5在70%以上,并且依赖庞大的中国市场,国内厂商在全球的市场份额逐渐扩大,中材科技已进入全球前三之列。整体来看,叶片市场CR5超过60%,市场集中度高。

2020年中国风电叶片主要企业产能一览

资料来源:公开资料整理

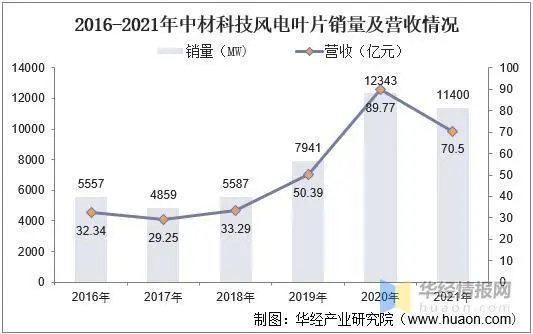

作为国内市场龙头,2020年中材科技风电叶片出货量达到12.34GW,毛利率保持平稳增长,到2020年毛利率达到23.93%,较18年累计上涨10pct。2021销量和营收小幅度下降,但市占率有所回升。时代新材叶片营收从2019年的23.25亿元增长至2020年的68.33亿元,规模快速扩张。

2016-2021年中材科技风电叶片销量营收情况

资料来源:公司公报,华经产业研究院整理

四、齿轮箱

齿轮箱主要作用就是用来将主轴较低转速通过增速达到可驱动发电机组工作所需的转速。风电机组增速器是大传动比的齿轮箱,由于承受的扭矩和转速波动范围大,传输负载易突变,箱体重量与安装空间有限制,安装平台存在柔性变形等因素,其对轴承的要求非常高。齿轮箱仅安装在双馈型风机上,直驱和半驱动发展或将大幅度减少齿轮箱的需求。

风电齿轮箱的主要市场是中国和美国,除了南高齿主要产能位于国内以外,采埃孚、Winergy都在国内天津等地设置有生产基地,根据数据,2019年全球风电齿轮箱前三大供应商(中国高速传动、采埃孚、威能极)合计市占率接近70%,其中,南高齿的产能占比为23.72%,为全球第一。我国主要风电齿轮箱企业包括南京高精、重庆齿轮箱及杭州前进齿轮箱集团。

手机浏览网

手机浏览网