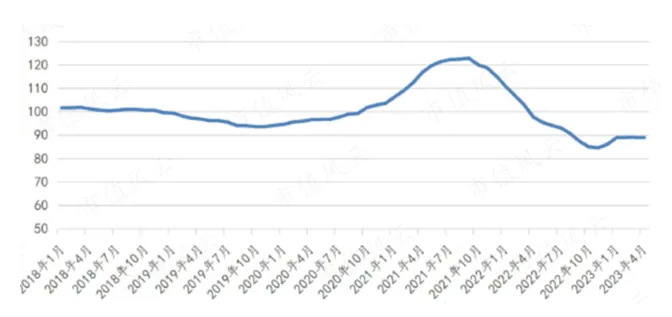

重要归重要,去年下半年以来受宏观经济影响,玻璃纤维的需求开始由强转弱,比如粗纱的价格在历史偏底部区域小幅震荡,库存的绝对值也处于历史的偏高位置。

玻纤生产价格指数

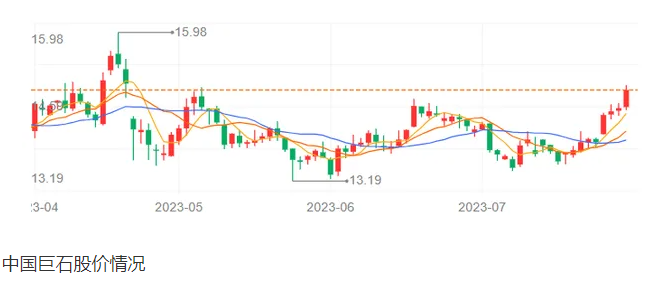

但是,所谓春江水暖鸭先知。最近中国巨石(600176)等玻纤玩家的股价开始持续拉升,而且中国巨石一期年产10万吨增强型玻璃纤维生产线项目也将于明年建成投产,并声称不会造成产能过剩。从另一个角度来解读,算是为行业未来复苏做好充足准备了。

中国巨石股价情况

投资者最重要的事,就是把握行业拐点的到来,今年我们就走进玻璃纤维的赛道,看看现在上车,会不会为我们带来超额收益呢?

一、蛰伏一年,底部爬起

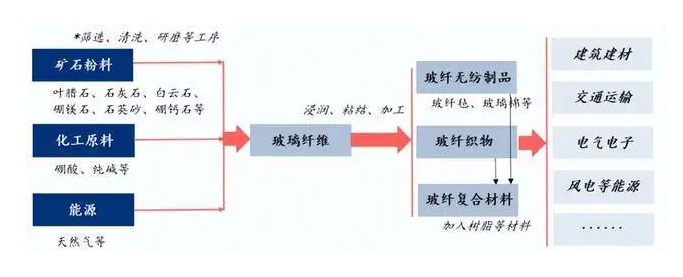

如果我们把玻璃纤维的产业链拆开,可以看出玻璃纤维主要是以高岭土、石灰石等矿物原料按一定配比混合后经高温熔制等工艺制造而成,属于国家重点⿎励发展的新材料产业。

玻璃纤维产业链

玻纤行业作为传统的周期性行业,呈现出两大特点:

属于重资产行业,往往新建1万吨的产能需要投资1亿元,高端产品线需要的投入更多。去年我国玻璃纤维纱总产量达到687万吨,同比增长10.2%,牢牢占据全球霸主的地位,在池窑技术、玻璃配方与表面处理技术等方面也都是国际领先。此外,行业还有政策准入门槛;

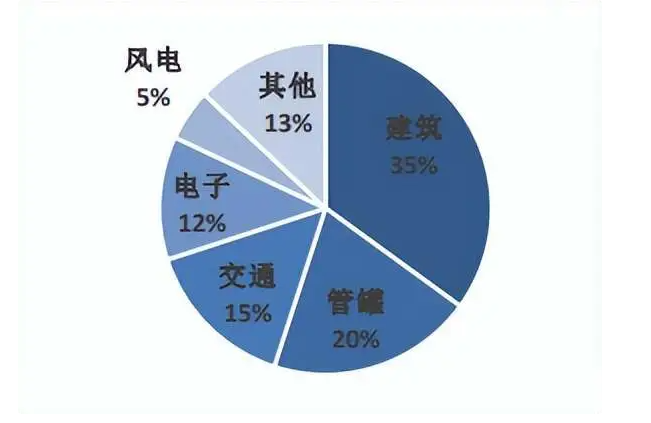

应用领域很广,其中建筑建材和交通运输(含管罐)合计占比约65%。

玻璃纤维下游应用情况

从玻璃纤维的周期属性来看,2014年至今,玻纤价格经历了三轮周期,每轮周期持续时间为3年左右。最近一轮周期从2020年的年底开始,玻纤的价格一路飙升,但是从去年三季度开始,随着行业产能释放和海外需求的影响,玻纤价格迅速回落。

笔者判断,在蛰伏了一年之后,目前行业正处于下行周期的尾部。

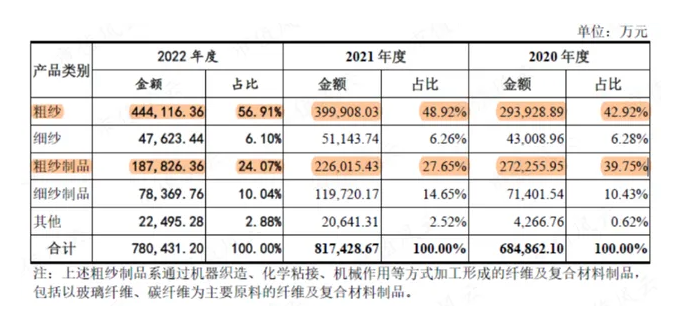

在整体行业近一年进入寒冬的背景下,玩家们也开始“关灯吃面”。比如行业龙头之一的中国巨石今年上半年归母净利润同比减少了23.1亿元,同比下降55%,不免让投资者唏嘘。要知道,玻纤纱及制品占到了公司总营收的83.5%。

二、抓住结构性机会

如果从玻璃纤维下游的需求情况来看,可以说风电、汽车轻量化成为新增长点。

虽然建筑建材是玻璃纤维应用的第一大领域,但是近年来的房地产市场下行,建筑建材端玻纤需求增速放缓(玻纤主要用在板材、绝热材料和屋面材料等地方)。以风电领域为例,玻璃纤维主要用在叶片上,那风电领域最近表现如何呢?

从实际情况上看,上个月开始,风电招标节奏有所恢复,海风招标在暂停2个月后重新启动,这对于玻纤来说,无疑也是一大利好。

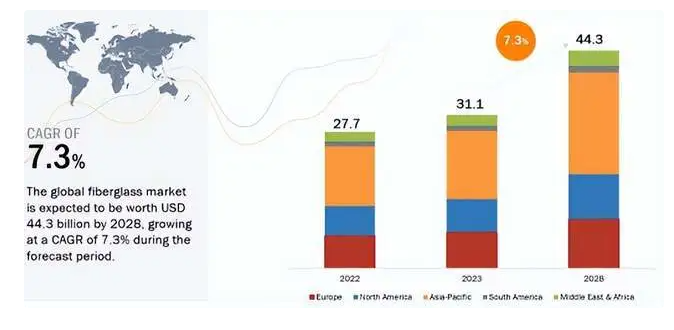

综上,据专业机构预测,全球玻璃纤维市场预计从去年的277亿美元,增长到五年后的443亿美元,复合年增长率为7.3%。

玻璃纤维整体需求市场预测

三、活下去,比什么都重要

在行业不景气时,玩家们如何更好控制成本、活在盈亏平衡线之上,成为挺过下行周期的秘诀之一。

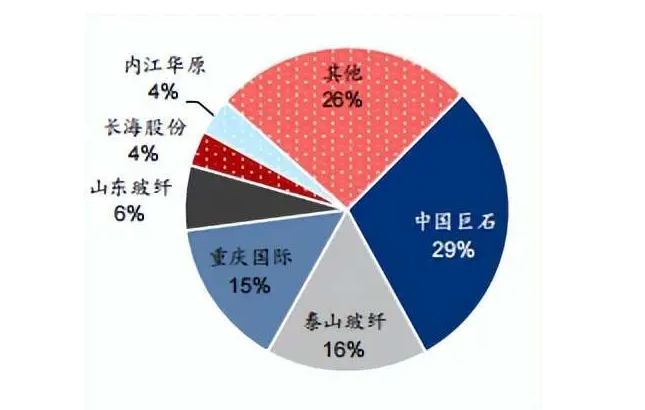

从玩家的竞争格局来看,这几年供给端寡头垄断的格局已经基本形成。国内排名前三的中国巨石、泰山玻纤(中材科技002080子总司)和国际复材合计产能占全球产能的约45%,集中度水平还是很高的。如果我们对比这几家的毛利率水平,行业老大中国巨石毛利率处于行业领先,去年已经突破了35%。

玻璃纤维竞争格局

毛利率高的背后,是良好的成本控制。据笔者分析,总的来说,玻纤玩家降成本主要就是两种方式:

第一,布局上游原材料,降低直接材料成本,这样也能保持玻纤的毛利率水平;

第二,提升单产线规模,降低制造费用、能源和人工成本。

此外,行业中最近发生的另一件大事是行业排名第三的国际复材,正在冲刺创业板,打算募集25亿元,用于产能扩建及改造及补充流动资金。

国际复材营收情况

但仅从财务表现上对比,2020-2022年,国际复材的平均毛利率在规模排名前四的玩家中是最低的。今年一季度,和其他行业中的老大哥一样,其归母净利润也是同比下降了59%,一夜回到解放前(2019年的水平)。已经专注玻纤30余年的国际复材,能否修成正果,需要我们拭目以待。

手机浏览网

手机浏览网