近日,Wood Mackenzie发布了一份名为《Cross currents: Charting a sustainable course for offshore wind》的研究报告,小编翻译成中文《逆流:为海上风电制定可持续发展路线》。具体内容如下:

前言

海上风电行业正在探索未知领域,应对成本上升和供应链压力等一系列新挑战。最近的焦点集中在美国和英国的一些有问题的项目上。这些项目赢得了竞争性招标,锁定了其资金计划,但最近发现由于意外的成本增加,它们面临着较低的利润预期回报。习惯于降低海上风电项目成本的开发商已经假设这些将继续,或者至少不会增加。这些不受欢迎的“逆流”甚至促使一些项目停止开发并支付提前退出的合同终止费。

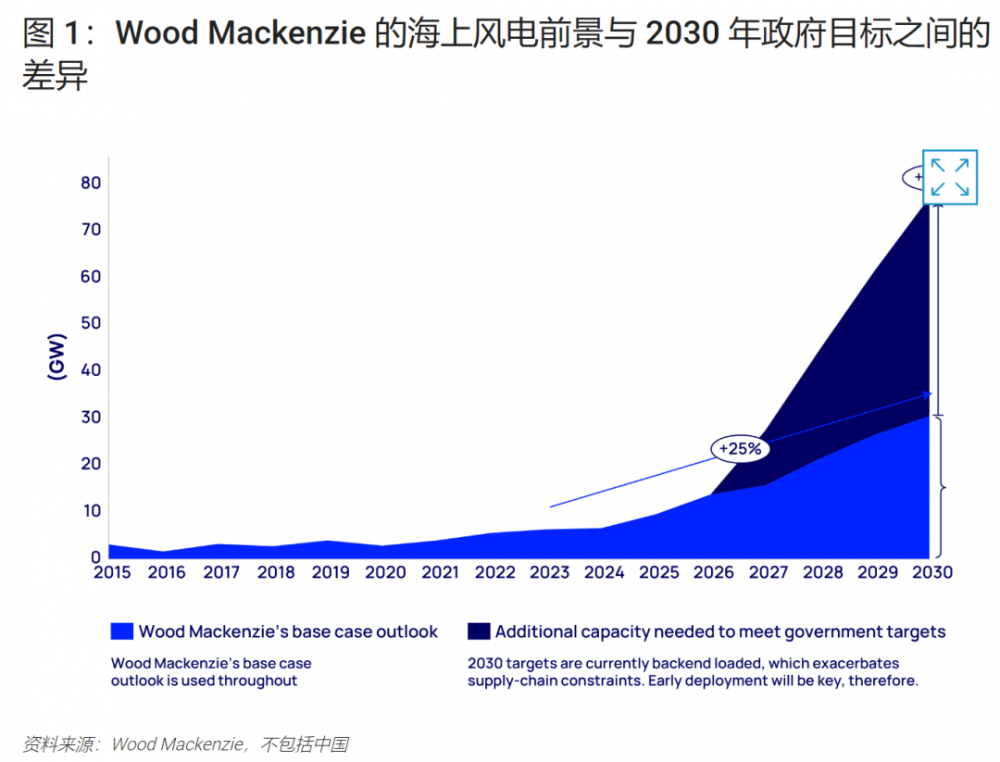

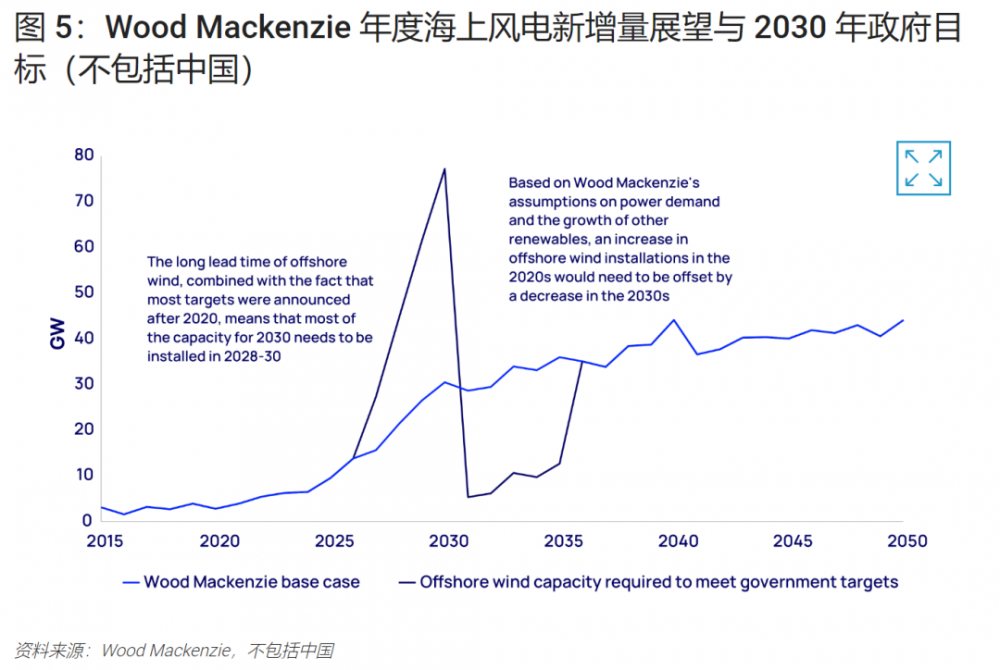

每年增加 77 吉瓦的装机容量来满足所有政府目标是不现实的。如果不尽快对海上风电供应链进行更多直接投资,即使实现我们 30 吉瓦的装机量预测也将被证明是不现实的。政府和开发商的雄心勃勃使海上风电取得了进展。这些初步努力的早期证据表明,需要调整和新政策来转变供应链,以实现工业规模的海上风电项目。

直到近些年,中国大力发展了自己海上风电供应链,主要是为了满足自己的需求。因此,出于本分析的目的,除非另有说明,否则我们排除在中国的项目和制造设施。不过,我们将研究中国未来如何可能融入更大的全球供应链。

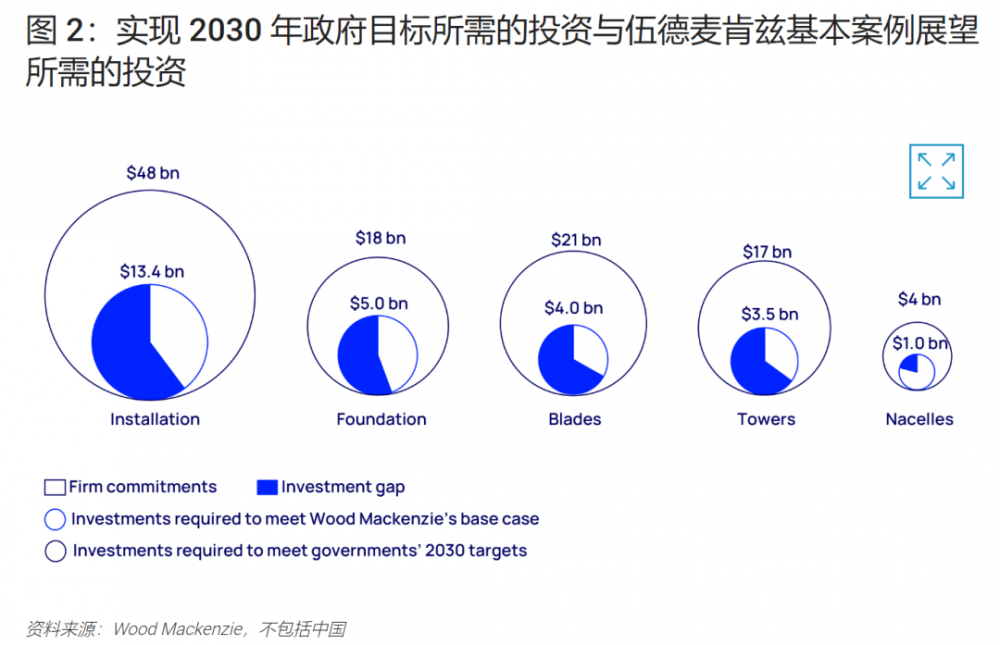

建设海上风电供应链需要270亿美元投资

为了实现政府制定的2030年目标,需要 对新的供应链产能进行超过100亿美元的投资。然而,即使到2030年达到我们的基准情景30吉瓦的年装机容量,到2026年也需要大约270亿美元的投资,其中大部分投资将在未来两年内完成,以用于设施的扩建。这270亿美元不包括完整的供应链建设;这是安装、基础、塔架、叶片和机舱所需的。下图总结了每个领域的投资需求以及投资缺口。

由于海上设备的独特尺寸,这些组件中的每一个都仅供应给海上风电行业,而不是陆上行业。其他组件(其中传输是最重要的)还供应给除海上风电之外的其他行业。

安装:最大的投资缺口

安装是指涡轮机和基础的安装。其中,安装船是关键设备。由于无法应对不断增加的涡轮机和基础重量和尺寸,现有船队的一半将退役,这意味着超过 20艘新安装船需要投入使用。在总共需要130 亿美元的投资中,安装商已承诺的投资金额略低于一半。

基础:扩张面临诸多挑战

基础是海上风力涡轮机的支撑结构。单桩是主要技术——打入海底的钢管。虽然老牌公司已承诺将现有产能几乎翻倍的项目,但到 2030 年,仍需要类似规模的产能增长来支持每年新增 30 吉瓦的装机量。此外,还要扩大地基的制造能力。由于其重量和尺寸较大、物流复杂且需要针对各个站点进行定制,因此它比供应链的其他方面更具挑战性。

叶片:制造商感受到资金压力

叶片与风相互作用产生空气动力,使涡轮机的转子旋转。叶片制造通常需要持续投资,不仅是为了满足需求增长,而且随着叶片尺寸的增大,必须制造新模具,并且每个模具的产量会减少。一些设施甚至不得不关闭,因为它们无法容纳更大的刀片尺寸。涡轮机原始设备制造商 ( OEM )的EBITDA利润率很低甚至为负,并且只承诺了新工厂所需40亿美元投资的三分之一,考虑到新工厂的建设周期为三到五年,这一数字令人担忧。

塔筒:更大的涡轮机尺寸将推动塔架需求的增加

塔筒用于支撑机舱和叶片的质量。涡轮机塔筒由多个部分组成,其中三段式塔筒一直是该行业的主要产品。但是,由于需要支持更大的涡轮机尺寸,因此需要采用四节段和五节段塔筒,到2029年,对塔架节段的需求将增加3.5倍。节段尺寸的增加也使塔筒变得更加复杂,需要扩大工厂的生产尺寸,使现有工厂变得过时。尽管已有大量关于新的潜在塔筒制造能力的公告,但只有35%的必要新建或扩建设施已达成最终投资决定(FID) 。

机舱:最有可能成为供应链瓶颈

风力涡轮机的机舱内装有有助于将叶片的机械能转化为电能的组件。与海上风电供应链的所有其他方面相比,机舱最不可能成为供应链瓶颈。为了满足本十年的峰值需求,产能必须在2023年的基础上增加50%左右。原始设备制造商已经制定了最终投资决定,承诺承担大部分增长。然而,机舱由多个部件组成,均来自外部。协调所需次级供应商的产能扩张将具有挑战性。

筹集270亿美元为何这么难?

在数万亿美元的气候危机背景下,到2030年斥资270亿美元建设海上风电供应链似乎并不是很多钱。那么,为什么动员投资如此困难呢?

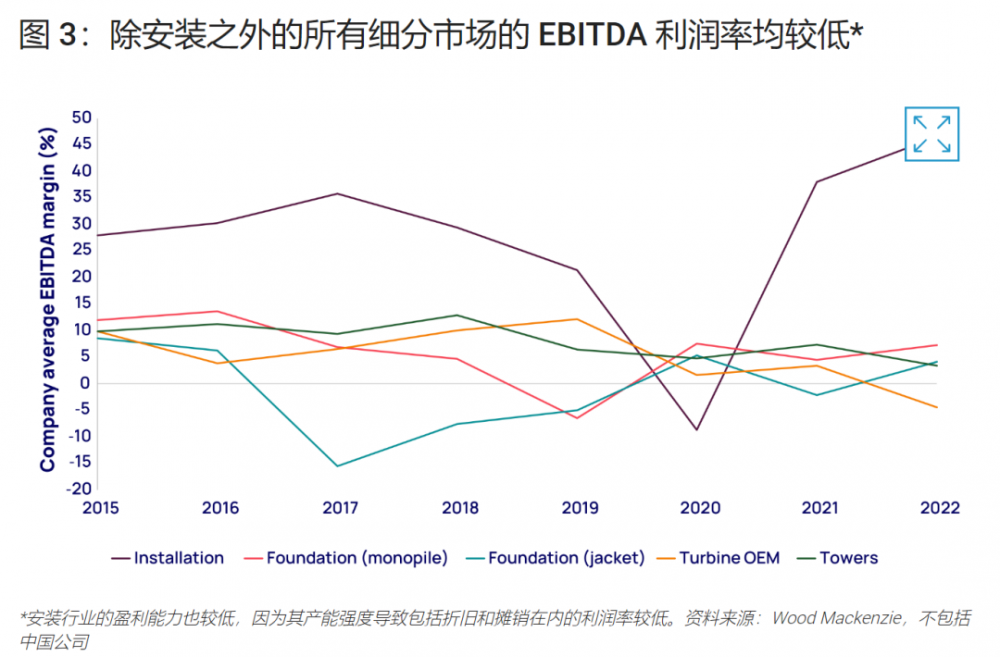

原因1:海上风电利润率低使投资更具挑战性

自2015年以来,海上风电供应链中的公司EBITDA利润率一直在下降,当时该行业已经建立了供应约800台涡轮机的能力。自2015 年以来,涡轮机安装量平均每年约为500台。即使到2022年,全球也仅安装了678台涡轮机(不含中国大陆)。

原因2:2015年扩建导致的供应过剩是抑制盈利能力的因素之一

2015年扩建导致的供应过剩是抑制盈利能力的因素之一。供应商现在还必须应对过去两年的通货膨胀和更高的商品投入成本。EBITDA 利润率下降的一个例外是安装公司,它们的 EBITDA 利润率较高且不断增加。然而,这是一种误导,因为安装比其他行业的资本密集度更高,而且高折旧对利润造成了影响。

目前的供应商对其投资计划持谨慎态度。此外,它们缺乏盈利能力,阻碍了它们为产能扩张提供资金的能力,并阻碍了该行业的创新。此外,宏观经济通胀压力正在推高新投资所需的资本支出成本。

原因3:风机尺寸不断增加带来的不确定性

涡轮机尺寸增加是降低海上风电成本的关键。但这些更大的尺寸也使得供应链中的一些要素变得过时,例如安装船。在其他地方,改变制造设施需要昂贵的投资。因此,供应链投资和研发支出必须在更短的时间内收回, 那些投资者不确定要计划的涡轮机尺寸。当制造过程中出现问题时,较大尺寸的部件也会增加修复错误的成本。最后,涡轮机尺寸的增加使得开发商直到最后一刻才愿意签署设备订单,希望他们的大型涡轮机项目的成本能够继续下降。这可能是一些项目无法盈利的因素之一。

原因4:项目时间的不确定性可能会导致供应链需求的巨大差异

计划在2025年至2027年期间并网的约2.4 吉瓦项目已获得市场途径 ——要么是某种形式的补贴,要么是购电协议(PPA) ——但尚未做出最终投资决定。其中一些项目在成本开始上涨之前就签署了购电协议或补贴协议,现在面临着潜在的不经济项目,他们希望在以后重新谈判或退出并投标。

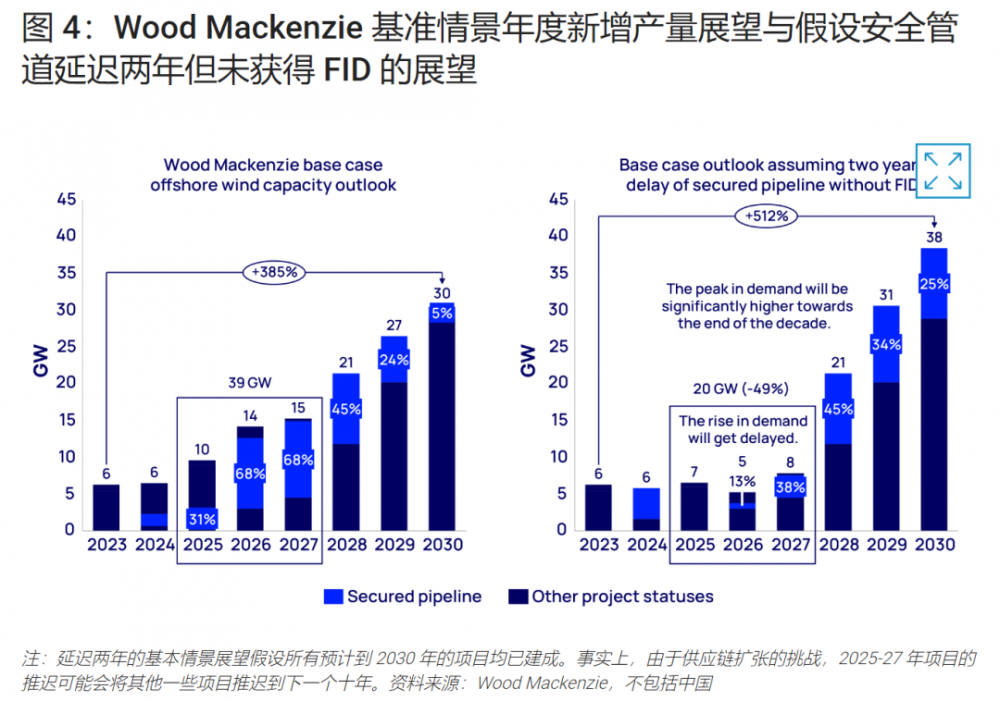

图4显示了我们根据当前时间表进行的扩建预测, 与所有尚未达成最终投资决定的项目延迟两年进行比较。虽然所有项目不太可能都被推迟,但这会将预期的设备需求从2025-27年转移到2028-30年。结果是短期内对制造业扩张的需求减少,但为满足2028年的需求而需要更大的扩张需求。事实上,如果这种情况发生,某些项目可能在 2028-30年根本无法建成,这意味着政府将进一步落后于其目标。项目时间的不确定性是供应链参与者犹豫是否进一步扩张的原因之一。

全球许多政府的新能源转型重点是设定2030年海上风电目标,预计2030年装机容量将达到77吉瓦,而 2023 年为6 吉瓦。许多投资者担心,如果供应链的建设是为了满足 2030 年的峰值安装需求(接近政府目标),那么2030 年之后将没有足够的设备需求来支持它。对该行业来说,这似乎与2015年后利润率的暴跌惊人地相似。这对供应商来说尤其重要,因为他们需要10多年的时间才能获得投资回报。

原因5:海上风电供应链日益集中

海上风电供应链在过去十年中高度集中。叶片、短舱和基础的前三大生产商分别占各自市场的93%、96%和67%。无法确保与一家占主导地位的公司的产能,可能意味着必须与一家经验不足的公司打交道。鉴于目前许多供应链公司的财务状况不佳,任何一家公司的退出都可能对该行业满足预期需求的能力产生不利影响。

除了整合之外,供应链组件市场日益紧张也意味着,与过去十年不同,理论上,设备销售商应该拥有更大的定价权和影响项目时间表的能力——这是寻求最低成本的开发商必须面对的问题。

如何扩大海上风电供应链

政府政策在海上风电领域发挥着巨大作用。投资机会往往是由政府的承购薪酬计划、允许公用事业公司收回购买电力成本的立法、租赁权的出售以及建设输电系统的计划推动的。政府还通过当地含量政策对供应链产生直接影响,该政策规定项目的部分设备在当地制造。政府政策的结构和实施方式将在塑造供应链增长方面发挥关键作用。

在这种背景下,市场参与者和政策制定者在帮助建立一个能够实现政策目标的行业时需要考虑的重要因素包括:

2030年后的目标。支持海上风电一体化的电力市场基础设施的目标设定和计划需要在尚未实现的地方延长到2030年之后。理想情况下,可以为2035年、2040年及以后制定目标。同样重要的是要认识到,2030年的目标可能太高,因为它会蚕食未来几十年的需求。最后,目标需要有一个明确的租赁机会、输电扩建和市场路线图。

产能竞争。政策制定者应该记住,在本世纪末,将有一场争夺稀缺制造能力的竞争。越早的投标可以在2028年至2030年期间举行,投标框架越健全,实现目标的国家就越多。我们预计,这些动态对海上风电新兴市场的建设尤其不利。

对增长动力的信心。该行业需要恢复供应链公司对中标项目实现的信心。我们预测的2023-2030年中国以外的产能中,几乎有一半已经达成了承购协议。这种项目可见性是前所未有的。尽管如此,该行业仍不确定项目何时以及是否会达到FID并转化为固定订单。做到这一点的最佳方法是缩短从授标到项目达到FID的时间,并对项目交付能力实施强有力的投标要求。

在决定是否重新谈判有风险的合同时,考虑供应链因素的影响。被要求重新谈判先前中标条款的国家应该考虑不这样做对供应链的影响:这可能会危及他们和其他政府制定2030年目标的能力。如果未来的合同包括合同授予和施工结束之间的某种形式的商品价格风险指数化,那么整个供应链的风险可以得到最好的缓解。

本土化制造要求。需要根据发展高效和扩大供应链的目标,仔细考虑本地产业发展要求授权的就业和经济效益。在不必确保某些组件在当地采购的情况下,扩大供应链规模将是一项极具挑战性的工作。需求越是本地化和多样化,高效扩展就越具有挑战性,对成本的影响也就越大。

使用“尺寸帽”暂停风机尺寸竞赛。涡轮机原始设备制造商已经在开发下一代涡轮机型号,而一些正在建造的新船只和设施能够容纳25兆瓦的涡轮机,是中国以外现有安装船能力的两倍。荷兰政府最近提出了涡轮机叶尖高度的上限,这将有效地将涡轮机的尺寸限制在25兆瓦。最终,最重要的因素不是上限的大小,而是施加了上限。让所有国家都参与进来将是一项挑战。然而,如果核心市场——欧洲和美国——强制执行上限,供应商将不太可能引入超过上限的技术,即使这是可能的。由于增加涡轮机尺寸是降低成本的关键,因此上限应该是暂时的,但至少要持续10年,因为这将使供应商和投资者对他们的新投资充满信心。

把中国作为“外卡”选手。随着成本的竞争力、质量的提高、财务状况的健康,以及国内需求波动导致投资组合多样化的必要性,中国公司准备夺取中国以外的市场份额。政府、开发商甚至供应商现在都需要做出战略决策,决定他们希望中国供应商在全球海上风电供应链中扮演什么角色。这些决定将影响就业、产能建设、利润和温室气体排放。在西方政府推动本土制造并努力减少太阳能和存储行业对中国的依赖之际,开发商将需要仔细考虑是与中国公司发展深厚的关系,以填补非中国公司留下的一些空白,还是依靠中国供应商来应对任何突发问题,作为后备计划。

开发商和供应商之间合作伙伴关系的创新。开发商需要考虑与供应商建立创新的合作伙伴关系,以提供供应商增加产能所需的需求稳定性。例如,在太阳能行业,Invenergy最近与世界上最大的太阳能组件生产商之一LONGi成立了一家合资企业,在美国建立了一个新的制造设施。Invenergy为该设施提供了6亿美元的投资,并将成为主要客户。在另一个例子中,Iberdrola与一家单桩制造商签署了一项框架协议,为后者提供了未来销售的确定性,而Iberdrora则获得了满足其未来单桩需求的优惠准入。其他例子包括开发商的预付款和定向供应协议,以帮助为新制造能力的投资提供资金。开发商还可以投资资源,帮助扩大供应链集中部分的一些小公司的规模。现在需要这些举措来资助新的供应链投资,但它们也给开发商带来了新的风险——主要是他们可能会发现自己致力于设备订单,但没有使用该订单的项目。我们预计投标将保持竞争力,这意味着2028-2030年项目的未来所有权仍不确定。因此,创新类型的风险分担,如共享回购或未使用产能的二级市场,可能会被证明是有价值的。

(编译自Wood Mackenzie)

手机浏览网

手机浏览网