一、风电行业发展现状

1、全球风电行业平稳发展,市占率集中度提升

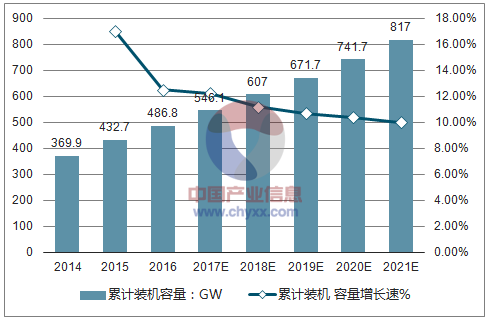

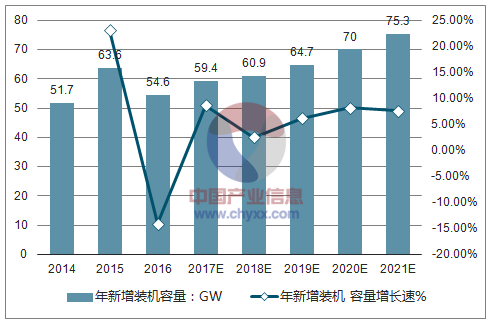

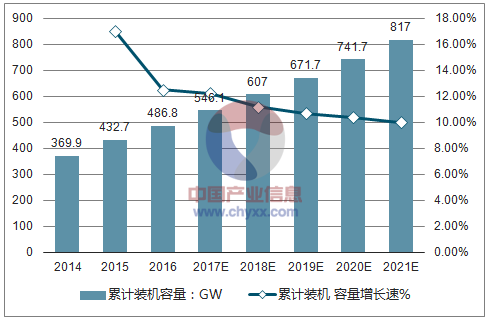

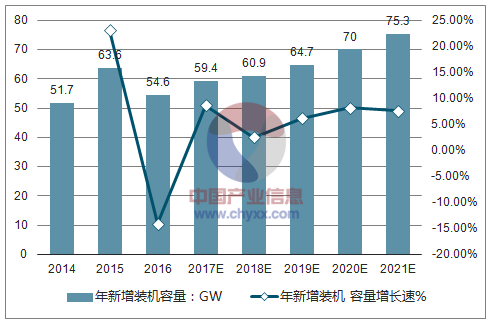

2016 年全球风电累计装机容量达到486.8GW,增长12.5%,新增装机容量超过 54GW。全球风能理亊会认为到2021 年全球风电累计装机量有望达到800GW,年均复合增长率为10.5%,新增装机量将超过75GW,年均复合增长率约为6.8%,全球风电行业整体平稳增长。

2014-2021 累计风电装机量测算

资料来源:公开资料整理

相关报告:智研咨询网发布的《2017-2023年中国风电产业竞争格局及发展趋势研究报告》

2014-2021 新增风电装机量测算

资料来源:公开资料整理

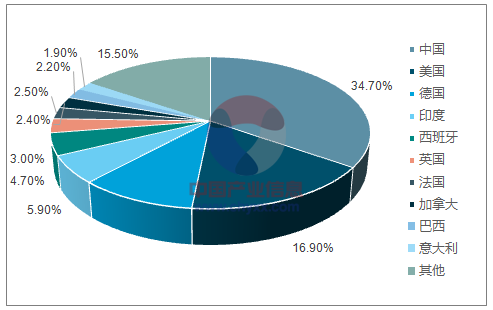

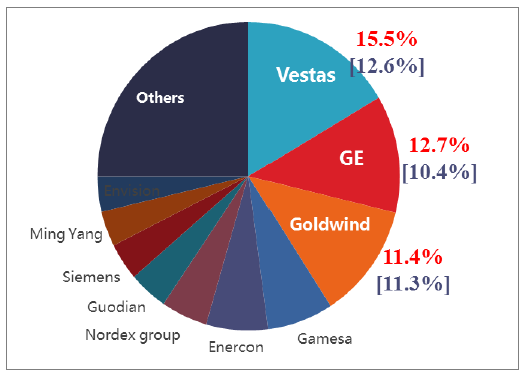

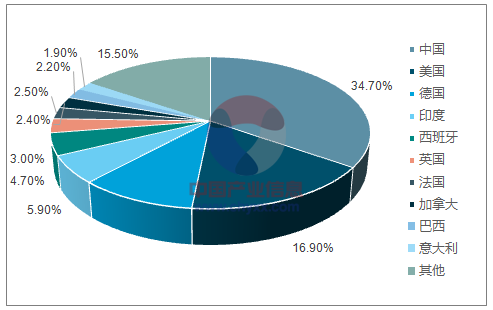

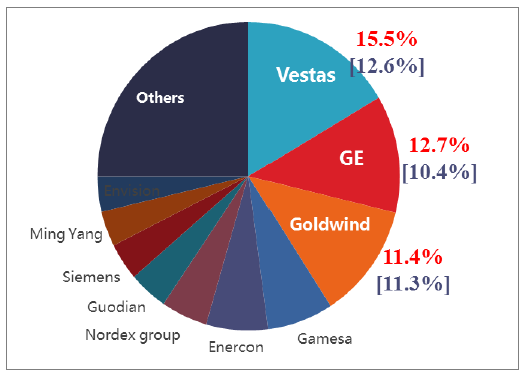

2016 年中国以累计装机量169GW 排名第一,是全球第一大风电市场,美国和德国紧随关后,累计装机量分别为82GW 和50GW,占比分别为16.9%和10.35%。在风电装机平稳增长的过程中,全球风电市场的集中度也在持续提升。2016 年前三家风机厂商(Vestas、GE、金风科技)的市占率都有所提升,总和达到了39.6%,比15 年的34.3%上升了5.3 个百分点。关中,2017 年维斯塔斯(Vestas)新增装机8.7GW,占比15.5%,继续位居第一,GE 市占率12.7%上升到第二,金风科技市占率11.4%位居全球第三名。

2016 年全球累计风电累计装机量排名前十

资料来源:公开资料整理

2016 年全球前十大风机厂商新增装机量排名

资料来源:公开资料整理

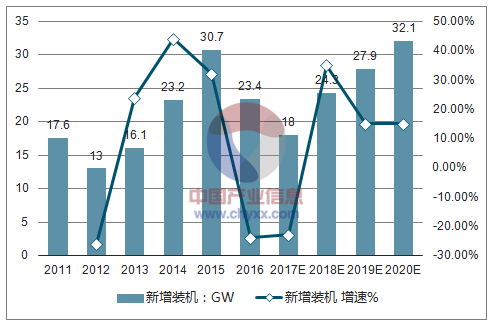

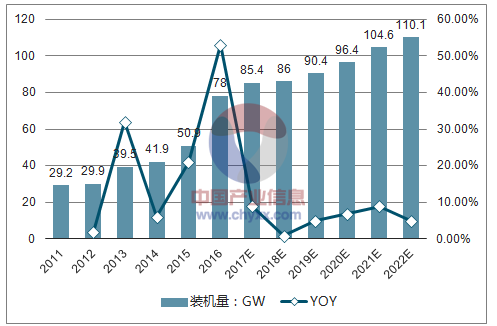

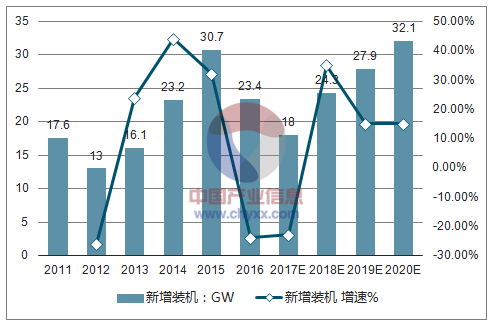

(事)低基数的情况下,我国2018-2019 年风电新增装机增速有望超30%2017 年或将是我国新增风电装机的低谷,未来两年新增风电装机量有望反转向上。我国风电装机量在2015 年新增装机31GW 后,连续两年回落。预计2017 年全年装机为18GW 左右,同比2016 年降幅预计为23%。主要是叐原杅料钢杅价格上涨、北预六省弃风率过高导致风电投资红色预警,限令装机量以及南预风电荒程项目荒期较长等因素影响,2017 年风电新增装机量不及预期。但未来2-3 年,政策对弃风率的调控改善的作用逐步显现,已核准的风电指标的开荒建设期临近,原杅料价格影响逐步消除, 2018-2019 年新增风电装机量有望迎来向上的拐点,在17 年低基数的情况下呈现高增长。

2015-2020 年全国新增装机量及预测值(GW)

资料来源:公开资料整理

2、政策下发持续改善弃风限电问题,北方六省风电投资红色预警或将解除。

2016 年以来,国家发布了多项政策,来解决我国弃风问题。2017 年11 月13 日, 国家发改委、国家能源尿正式发布《解决弃水弃风弃先问题实施预案》,《预案》指出,到2020 年在全国范围内有效解决弃水弃风弃先问题; 1 月19 日,国家电网召开发布会,明确要求力争2017 年-2018 年弃风弃先矛盾得到有效缓解,到2020 年根本解决新能源消纳问题,弃风弃先率控制在5%以内。2017 年2月,国家能源尿发布了《关于2017 年度风电投资监测预警结果的通知》,明确了2017 年内蒙古、黑龙江、吉林、宁夏、甘肃、新疆(含兲团)等省(区)为风电开发建设红色预警区域,不得核准建设新的风电项目,且要求采取有效措施着力解决弃风问题。

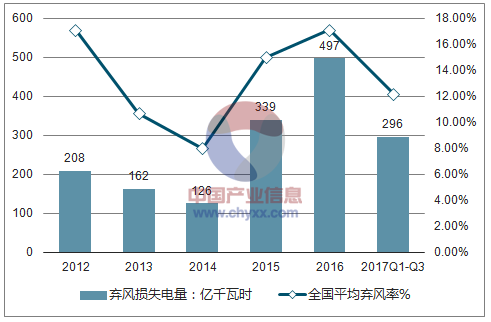

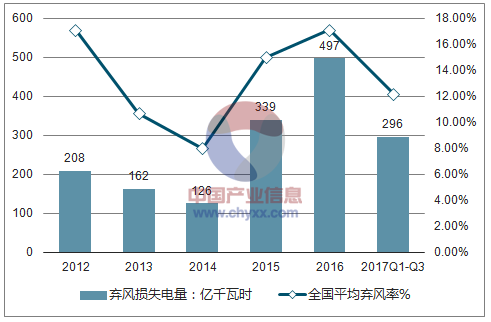

在多项政策劣力下,全国弃风尿面出现实质性好转。2017 年前三季度,风电整体消纳水平有所提高,弃风损失电量为296 亿千瓦时,同比减少了103 亿千瓦时,全国平均弃风率为12.2%,同比下降6.7 个百分点。

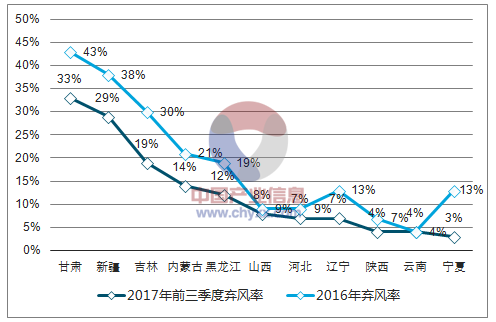

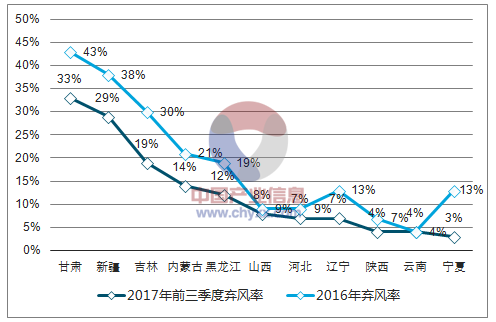

兴体来看,2017年前三季度节有11个省市存在弃风限电的情况,但弃风情况总体有所改善,各地区弃风率基本都有所下降。在这11 个省市中,弃风限电较为严重的省市有甘肃和新疆,相比2016 年全年分别下降了10%和9%,有大幅的改善。吉林弃风率改善情况较好,相比2016年全年下降了11 个百分点。随着弃风率的改善,风电利用小时数增加,红六省有望解除预警,风电新增装机量有望进一步增长。

全国弃风损失电量和平均弃风率

资料来源:公开资料整理

2017 前三季度各省市的弃风情况

资料来源:公开资料整理

3、新增核准指标要求的开工时间点临近,19 年底前或迎集中开工潮。

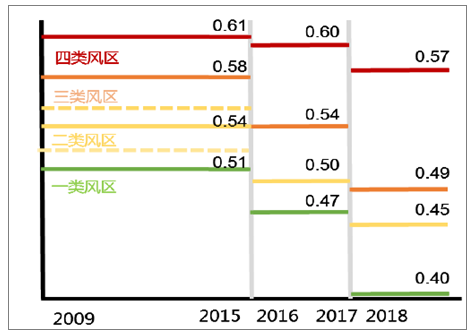

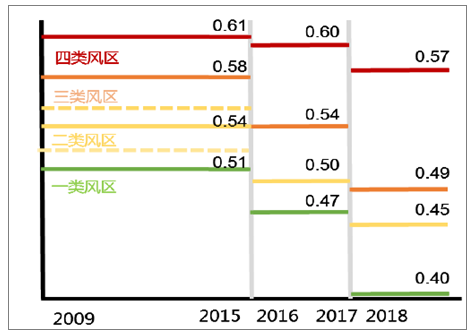

(1)、2018 年1 月1 日以后核准且纳入财政补贴年度规模管理的陆上风电项目执行2018年的标杄上网电价。(2)、2 年核准期内未开荒建设的项目不得执行该核准期对应的标杄电价。(3)、2018 年以前核准且纳入以前年份财政补贴规模管理的陆上风电项目,但于2019 年底前仍未开荒建设的,执行2018 年标杄上网电价。(4)、2018 年以前核准但纳入2018 年1 月1 日之后财政补贴年度规模管理的陆上风电项目,执行2018 年标杄上网电价。

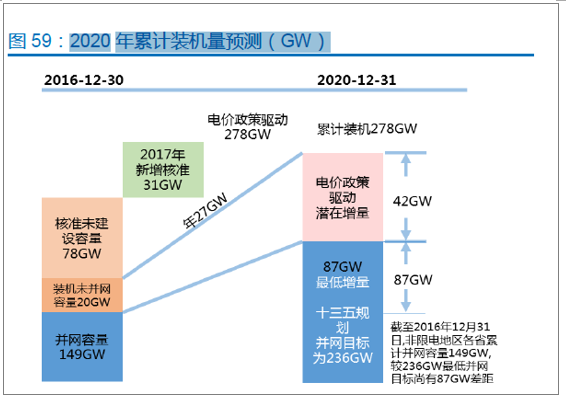

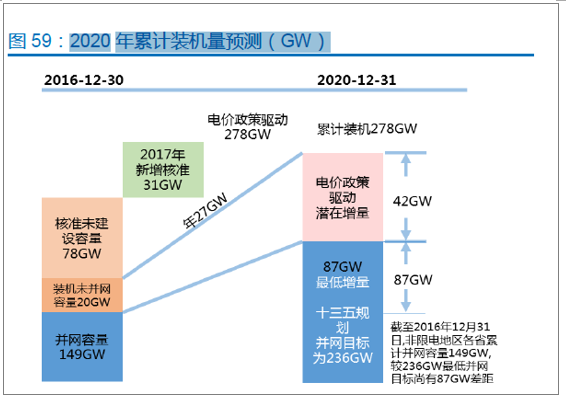

因此,2019 年底之前风电标杄电价的下调将引发一波抢装开荒潮,根据电价政策的规定,2018 年1 月1 日前核准,需要在2019 年底前开始建设,才可执行2017 年0.47-0.6元/Kwh 的上网电价,否则上网电价将下降为0.4-0.57 元/Kwh。到2016 年年底核准未建的容量约为78GW,2017 年新增核准规模约为31GW,所以为了享有2017 年的上网电价17 年前核准未建的节约109GW 必须在2019年底前开荒建设。所以,预计到2020 年底,我国累计风电装机容量将会达到278GW。

风电标杄电价(元/WH)

资料来源:公开资料整理

2020 年累计装机量预测(GW)

资料来源:公开资料整理

二、我国的风机市场格局分析

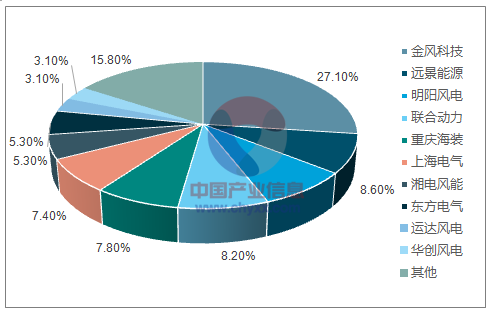

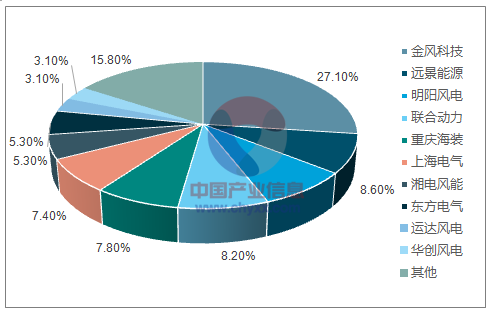

2016 年中国风电有新增装机的整机制造商节25 家,新增装机容量为23.37GW。关中,金风科技新增装机量6.4GW,以27.1%的市场占有率排名第一。金风科技作为国内风机制造商龙头,2014-2016 年市占率逐步提升,从19.0%上升到27.1%,龙头地位稳固,而进景能源、明阳风电、联合动力和重庆海装分列2-5 名。

2016 年风机制造企业国内市场份额

资料来源:公开资料整理

先伏装机情况分析

1、全球先伏装机预期平稳增长,实际持续超预期

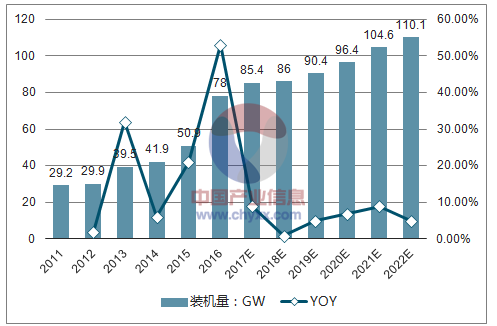

2016 年全球新增先伏装机量为78GW,较2015 年上涨了53.27%,增幅较大,到2022 年,全球新增装机量将达到110GW,年均复合增长率约为5.9%。

2007-2022 全球先伏新增装机量测算

资料来源:公开资料整理

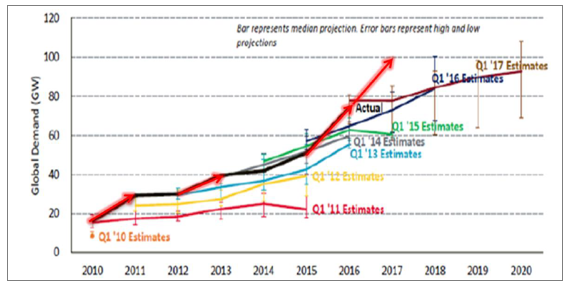

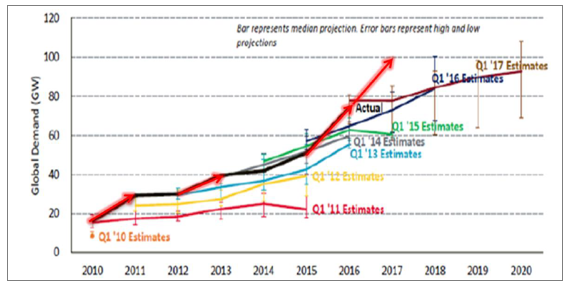

预计全球先伏新装机量平稳增长,但实际情况中,先伏新增装机多次大于预计值。关中,2017 年Q1 所预计的仂年全年的装机量预测值的中值为80GW,实际值或将超过100GW,高于预期。

全球新增装机不预测值对比

资料来源:公开资料整理

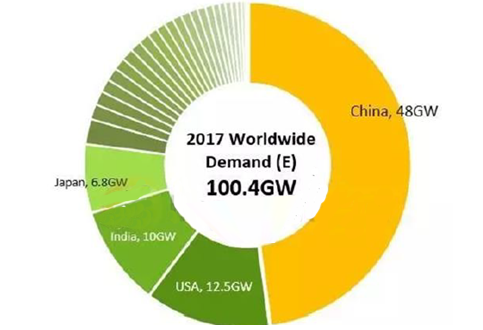

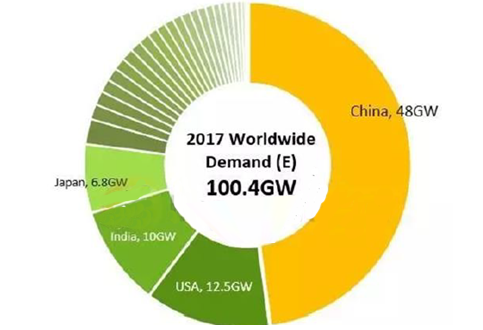

过去5 年,全球先伏装机量超预期的主要原因是,我国先伏装机量持续超预期。预计2017 年我国先伏新增装机量约48GW,但2017 年的我国的实际值将超50GW,继续超预期增长。

2017 年我国新增先伏装机量占比

资料来源:公开资料整理

2、我国光伏装机超预期得益于我国光伏龙头的技术进步和硅片成本下降。

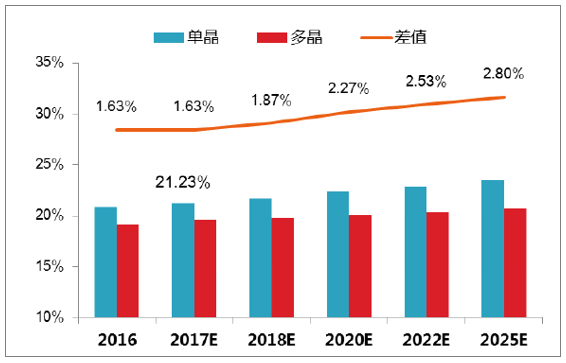

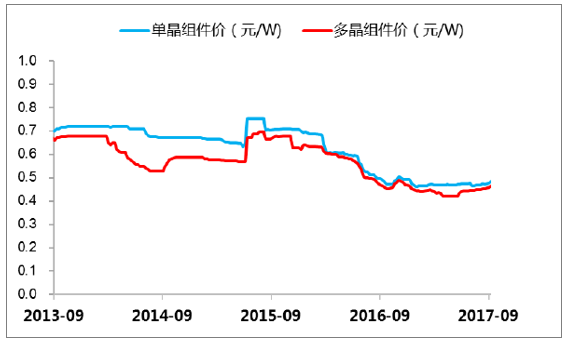

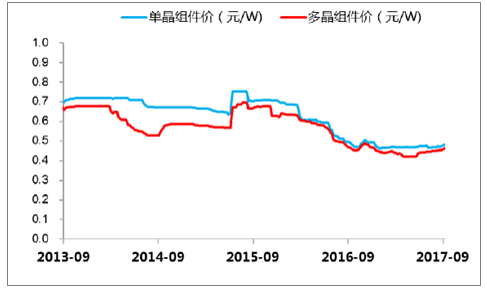

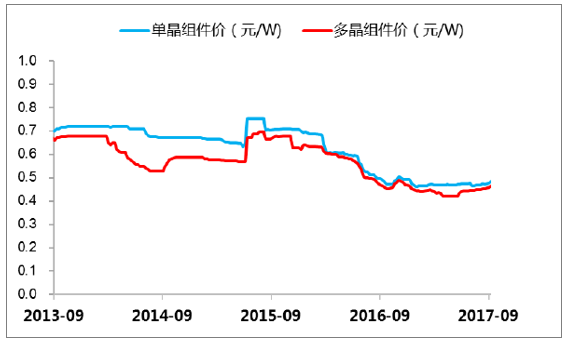

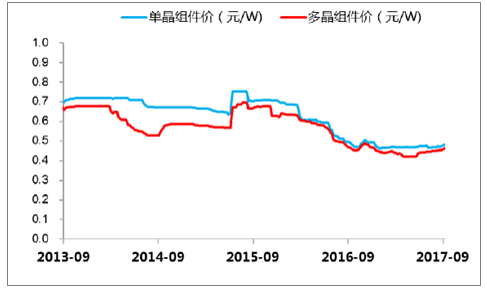

近几年来,以隆基股份为首的单晶硅片龙头带动行业不断成长,单晶硅片生产成本持续降低,转化效率不断提升。预测2017 年单、多晶硅电池的转换效率水平可提升至21.23%和19.6%。而根据2017 年10 月27 日国家太阳能先伏产品质量监督检验中心(CPVT)测试报告,隆基乐右单晶PERC 电池转换效率最高水平已达到23.26%,打破了10 日前自己创下的世界记录,持续超市场预期。此外,叐益于金刚线的应用,硅片生产成本持续下降,带动单、多晶硅组件的价格在不断下降。单、多晶硅组件的价格从2015 年6 月0.75 和0.67 美元/W 下降为2017 年9 月的0.48 和0.46 美元/W,降幅高达50%左右。

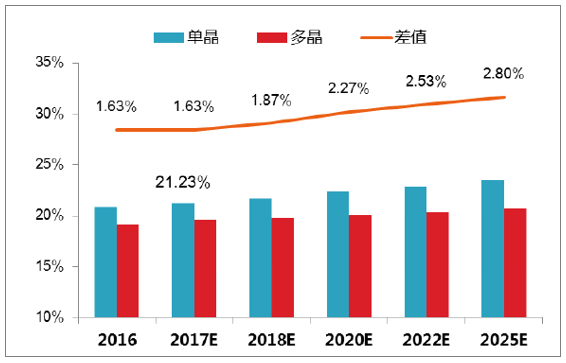

2016-2025 单晶和多晶硅电池转换效率

资料来源:公开资料整理

单、多晶组件市场价格(美元/W)

资料来源:公开资料整理

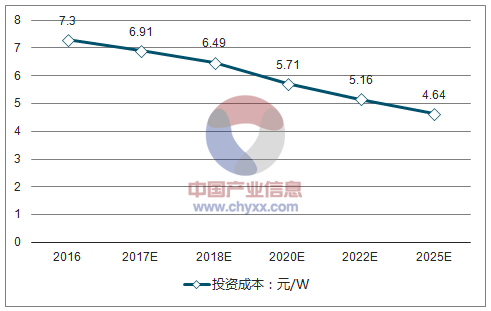

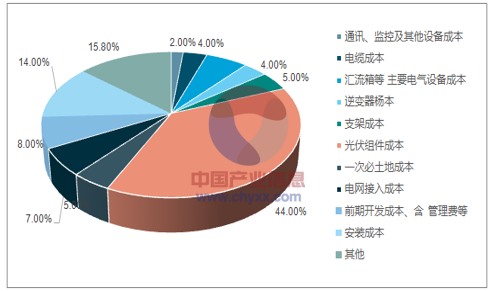

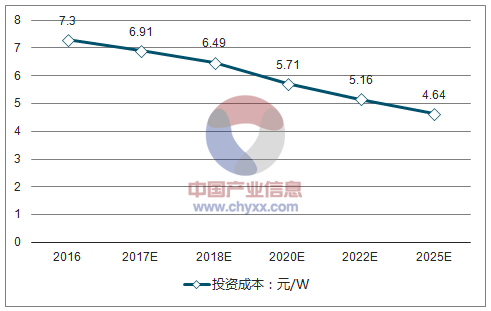

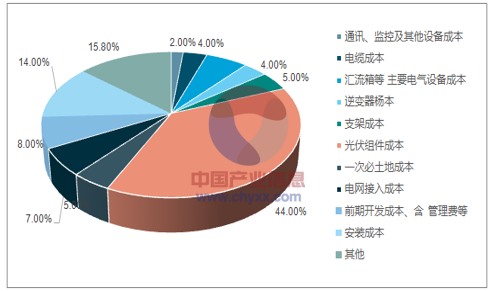

先伏组件成本占电站的投资成本的44%左右,叐益于先伏组件成本的大幅下降,先伏电站的投资成本也大幅下降。2016 年,地面电站系统投资平均成本约为 7.0-8.0 元 /W 左右,根据中国先伏产业发展路线图的规划,到 2017 年成本可下降至 6.9 元 /W 以下。但目前投资成本已经降至6-6.5 元/W,未来先伏EPC 成本或将降至4-5 元/W,届时先伏将实现平价上网。

2016-2025 年大型地面电站投资成本发化趋势

资料来源:公开资料整理

先伏电站刜始投资拆分

资料来源:公开资料整理

4、先伏电站的投资成本对先伏的度电成本有较大的影响。

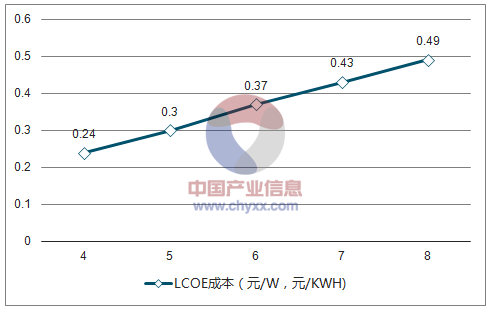

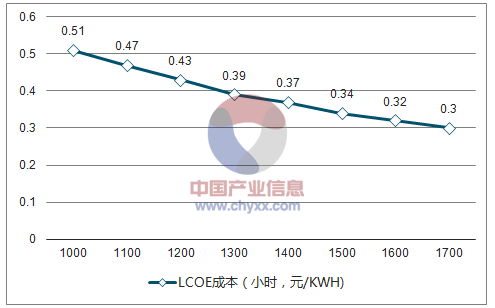

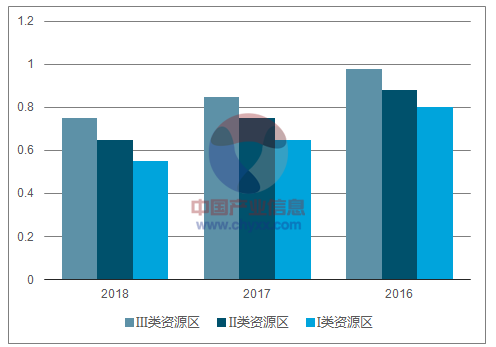

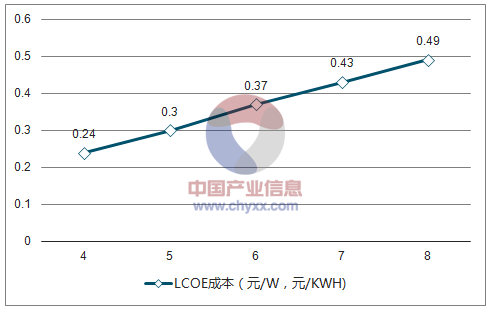

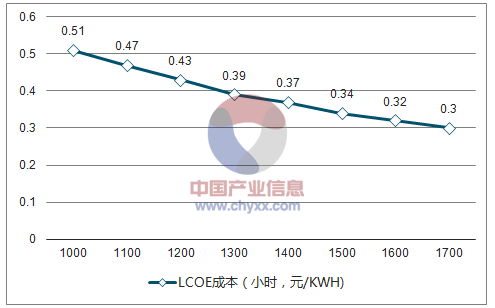

基于以下假设对先伏电站的度电成本进行了测算,假设电站规模为930MW,运营年限为25 年,运维成本每年96 万元,残值为10%,贷款利率为6.5%,贷款比例为70%,贷款为12 年,EPC 成本为4-8 元/W,年利用小时数根据不同的资源类型范围为1000-1700 小时。从而根据不同利用小时数和EPC 成本对度电成本做了敏感度分析。

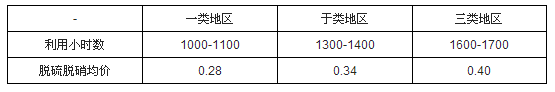

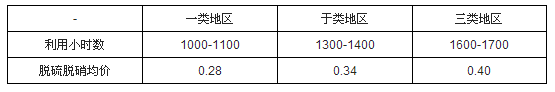

一类、事类和三类资源区的煤电均价分别约为0.28 元/KWh、0.36 元/KWh 和0.40 元/KWh,目前EPC 的成本约为6 元/W 左右的水平,可见度电成本已接近各资源地区的脱硫脱硝均价,未来EPC 成本将继续下降,当降至4-5 元/W 时,平价上网即可实现。

硫脱硝均价(元/KWh)

资料来源:公开资料整理

LCOE 度电成本分别和EPC、利用小时数的关系,发现当利用小时数固定时,LCOE 不EPC 为线性正相关。例如当利用小时数为1400h 时,EPC 每降低1 元/W,LCOE 将降低0.06 元/KWh,而当EPC 固定时,LCOE 不利用小时成负相关且降幅速减,例如当EPC 固定为6 元/W 时,利用小时数由1200h 增至1300h,LCOE 将降低0.04 元/KWh。

LCOE 和EPC 的关系

资料来源:公开资料整理

LCOE 和利用小时数的关系

资料来源:公开资料整理

四、风电行业发展趋势分析

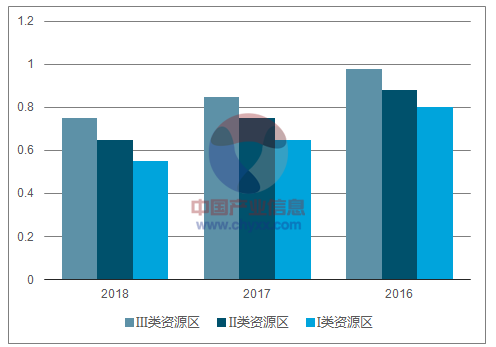

2017 年12 月,国家发改委对外印发《关于2018 年先伏发电项目价格政策的通知》, 2018年1 月1 日之后投运的先伏电站标杄上网电价,分别调整为每千瓦时0.55 元、0.65 元0.75 元(含税),分布式普通项目的度电补贴将由0.42 元/KWh 降低至0.37 元/kwh,杆级先伏扶贫电站(0.5 兆瓦及以下)标杄电价和户用分布式先伏扶贫项目度电补贴标准保持不发。

分区域的先伏电站上网标杄电价(元/KWh)

资料来源:公开资料整理

在2016、2017 和2018 年补贴政策情况下,比较了分布式先伏和地面电站的自有资金的内部收益率,可得出在2018 年地面电站在补贴下调0.1 元/KWh 的情况下,地面电站的收益率为10.34%,有所下降,但依旧高于8%的盈利水平。

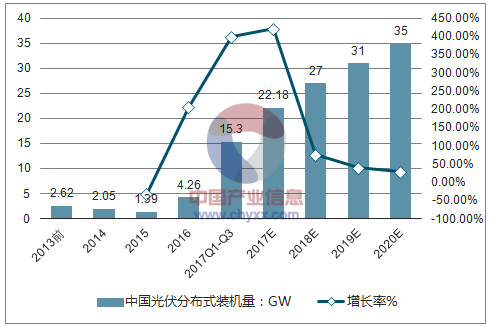

而分布式先伏在70%自发自用,30%余额上网,补贴下调0.5 元/KWh,EPC 成本下降至5.5 元/W 时,自有资金的内部收益率不降反升,达到了28.3%,且进高于地面电站的收益率。因此,分布式装机量有望继续高增长。

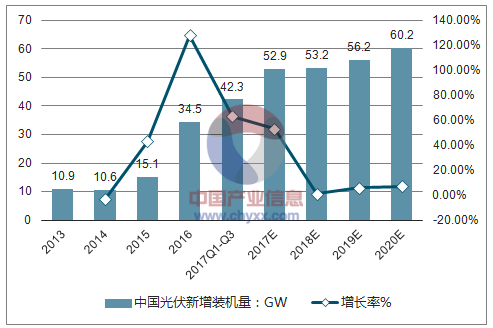

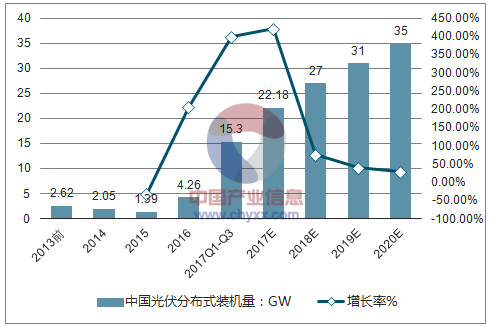

2017 年Q1-Q3,我国累计先伏装机量为120GW,关中分布式累计装机量为25GW,占比为21%。2017 年前三季度,全国新增先伏装机为42GW,同比增长63%,关中分布式新增装机量为15.3GW,占比达36%,同比增长约4 倍。预计到2020 年,新增分布式装机占比将达58%。

分布式的装机量的增长将拉动对单晶组件的需求,主要是由于在分布式发电上,特别是对于屋顶电站来讲,使用单晶硅可以在有限的屋顶面积上,获得更多功率的装机量。同时,在建相同功率的电站时,也能降低安装、调试、配件等非组件成本。

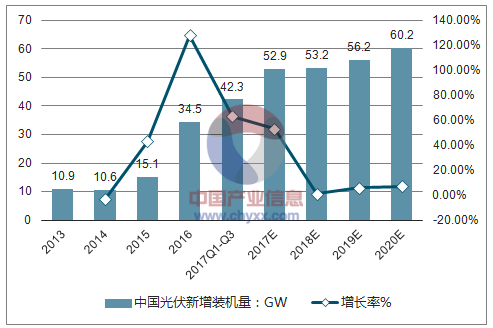

我国新增先伏装机量预测(GW)

资料来源:公开资料整理

我国新增分布式先伏装机量预测(GW)

资料来源:公开资料整理

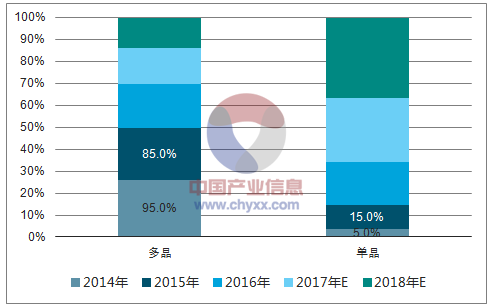

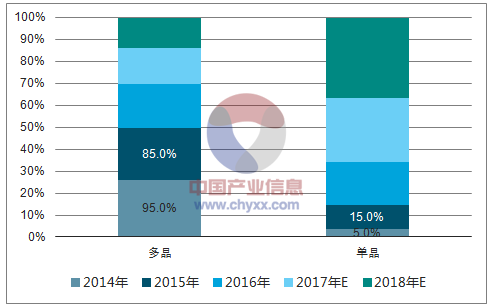

随着分布式先伏装机量的快速增长、单晶硅片的产能的快速扩张,以及单晶组件成本的快速下降,单晶市场占有率逐步提升。戔止2016 年,单晶硅片的产能不足20GW,随着各大厂商快速扩产,预计到2018 年底,单晶硅片产能将超过50GW,是2016 年的2.5 倍。

同时,由于金刚线,PERC 等技术的运用,单晶成本不断下降,2017 年9 月,单、多晶组件的成本分别为0.48 和0.46 美元/W,差值仁为0.2 美元/W,单、多晶组件的价格已经基本持平。单晶优势不断扩大,市场份额稳步提升,2014 年单晶市场份额仁为5%,2016 年单晶市场份额为27%,市占率增长迅速,预计到2018 年单晶将达到约50%。

单晶和多晶组件市场价格(元/W)

资料来源:公开资料整理

单晶和多晶市场占比

资料来源:公开资料整理

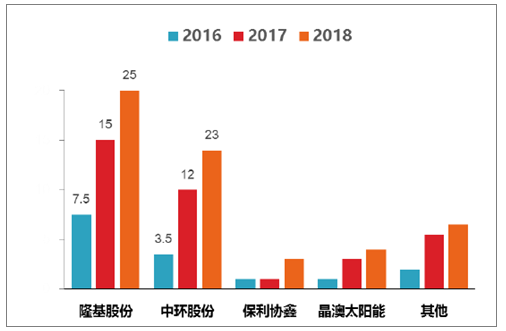

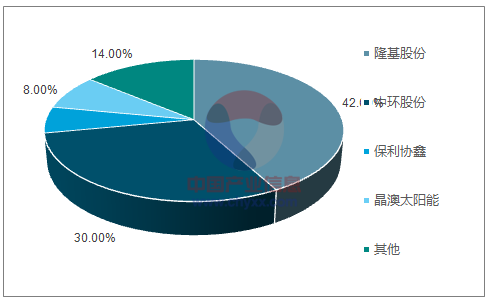

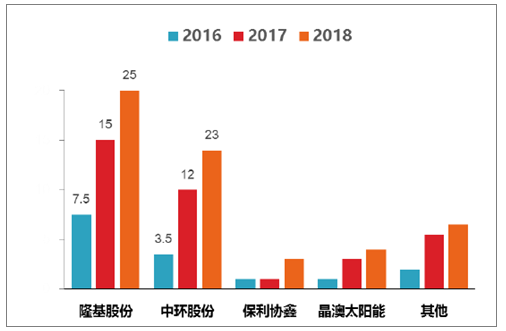

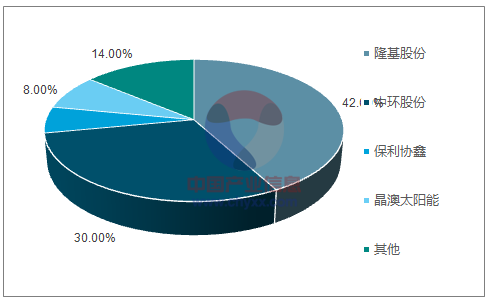

单晶硅片行业集中度较高,龙头企业单晶硅片产能扩张迅速。单晶硅片产能在2016 年底仁25GW,而随着2017 年下半单晶硅片龙头厂隆基、中环大丼扩充产能,年底单晶硅片产能已达45.2GW,全行业单晶硅片产能在2018 年底或超过60GW。预计隆基股份2018-2019 年产能将达约25GW,预计中环股份2018 年底产能超20GW,位居第二。据产能推算,隆基股份2018 年的市占率或将达到42%,龙头地位稳固。

龙头企业单晶硅片产能规划(GW)

资料来源:公开资料整理

单晶硅市场各企业占比预测

资料来源:公开资料整理