MAKE于2018年4月13日正式发布《2017年度全球风机整机商市场份额》报告,根据对北美、拉美、欧洲、中东与非洲、中国及亚太各个区域市场内2017年新增装机、截至2017年底累计容量的解析,协助客户把握全球风电市场发展大环境及发展趋势。

统计方法(部分)

并网:指风机并入电力系统发电。除中国以外,全球其他市场的数据和分析均基于其并网容量。

吊装:指风机已吊装完毕,但或未投运发电。中国市场由于市场的特殊性,数据和分析均采用吊装容量。

装机:指吊装或并网,MAKE全球装机容量为中国吊装容量和全球其他市场并网容量之和。

MAKE装机容量统计主要基于全球各大风机制造商提供的项目清单。MAKE在对项目清单和内部数据库相互核对,并与开发商、零部件供应商进行多方核实后,发布最终数据。

SGRE(西门子歌美飒)创造2017年度新增装机容量峰值,以8.8GW的新增装机容量勇夺桂冠。在德国、印度、英国与美国市场各收获超过1GW新增装机容量,充分发挥歌美飒在陆上与新兴风电市场的优势以及西门子在海上风电市场的霸主地位,再次体现兼并带来的竞争优势。SGRE在多数区域市场名列前茅,因此在全球排名上赶超Vestas。

全球性战略部署也是决定全球排名的关键因素。Vestas于2017年度的新增装机容量遍布全球超过33个国家,但在美洲、欧洲的装机容量同比减少,致使年度排名整体下降,屈居全球第二。金风科技在中国本土市场仍保持领先地位,尽管海外新增装机容量不足330MW,但整体表现优异,赶超GE,位列第三。

中国企业当中,远景能源在2017年度中国风电发展整体放缓的情况下,装机容量仍拓展至20个省区,在国内中东部及南方地区未获得红色预警的省份稳固了其市场地位,排名上升至全球第六。全球排名前15中还有联合动力、明阳智能、海装风电、上海电气和华创风能。其中,华创风能凭借与前东家大唐集团的合作首次跻身全球排名前15。

全球海上风电:MHI Vestas异军突起

SGRE借助西门子在海上风电已形成的霸主地位依然占据全球海上风电第一的位置,占有43%的市场份额。尤其在欧洲,借助英国和德国的海上市场增长,SGRE去年在欧洲实现了接近2GW的海上装机容量。MHI Vestas紧接其后,凭借在英国和比利时的海上装机容量,在全球海上风电市场中排名第二。而上海电气借助和西门子在中国海上风电的合作,保持全球第三、中国第一的排名。

【北美区域】3MW+风机走俏市场

l 3MW+机型的市场需求增加,成为2017年度北美市场并网容量的分水岭。Vestas的 3MW机型(V117和V126)和Nordex(AW3000)机型双双走俏,两者的新增装机量占区域内3MW+机型并网总量的91%;

l GE和Nordex是工商业电力承购商的主要整机供应商。其中,工商业电力承购商56%的风机机组由GE提供,多选用2.X-116机型;

l Nordex新增并网市场份额首次突破10%,继2015年的7%后再创新高。

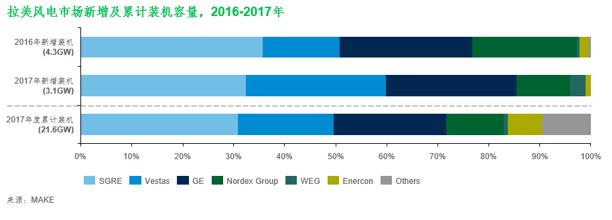

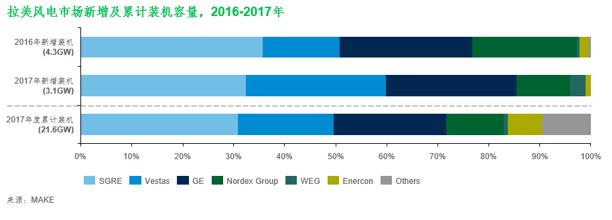

【拉美区域】SGRE G114机型的胜利

l SGRE以超过1GW的新增并网量蝉联第一,其G114成为拉美地区并网容量最多的风机机型。这款极具价格优势的机型成功在巴西、智利、墨西哥和乌拉圭多个市场完成并网;

l Vestas的11款风机机型能够适应区域内多种风场条件,满足多样需求,令Vestas成为区域内新增并网容量分布最广的整机商,并赶超GE荣获第二;

l GE于巴西市场新增并网容量近800MW,为其2017年在拉美区域内的唯一并网记录;Nordex AW3000机型颇受欢迎,新增并网327MW;

l 2017年未有亚洲整机商在拉美市场新增并网容量。

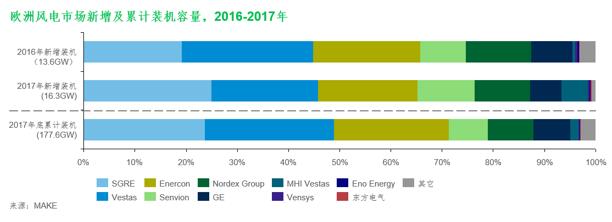

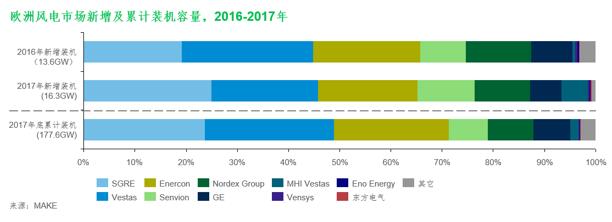

【欧洲区域】德国与英国的海上项目带动市场发展

l SGRE向英国与德国大型海上风电项目供应的SWT-6.0-154风机顺利并网发电,而在陆上风电市场,SWT 3MW直驱风机及G114齿轮箱传动风机需求增加,促使SGRE市场份额增长;

l Enercon凭借其低风速风机产品的优异表现,在德国与法国市场实现双收,但在欧洲其它市场(奥地利、意大利、卢森堡与葡萄牙)的表现不佳,导致其2017年市场份额下滑;

l 由于英国陆上风电市场竞争加剧,2017年,Vestas新增并网容量同比下滑5个百分点。V105-3.X机型表现平平,Vestas在波兰市场也未有新增并网;

l 东方 电气在瑞典完成Blaiken四期风电项目并网工作,采用DF2.5MW-110风机机型。

【中东与非洲】联合动力南非大型项目并网

l SGRE在中东与非洲市场保持领先地位并实现市场份额翻番,其SWT-2.3-108与G80机型在南非与埃及市场平分秋色;

l 联合动力顺利完成南非市场De Aa项目(245MW)的风机并网工作,继2012年在美国并网首个9MW项目后,在海外市场再次突破;

l GE在沙特阿拉伯完成2台GE 2.75-120风机的并网,这也是该国的首个风电项目,但GE在中东与非洲市场的其它地区没有新增并网,故市场份额显著下降。

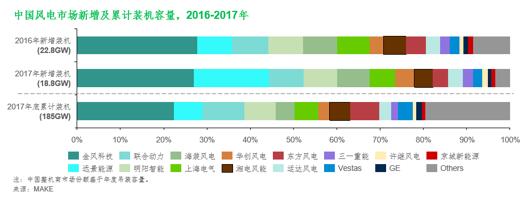

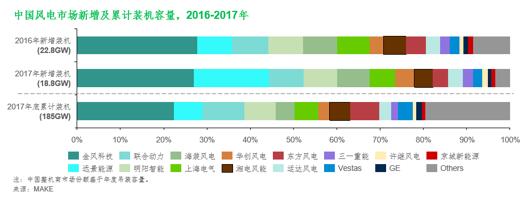

【中国】前5家整机商市场份额超过68%

l 年度新增吊装容量超过1GW的整机商数量从2016年的8家减少至2017年的6家,国内风机吊装市场整体下滑成主要原因;

l 上海电气依旧把控海上风电市场大局,新增海上吊装容量592MW,但同时面临来自国内其它整机商在海上风电市场的竞争压力;

l 海装风电排名第五,其40%的新增吊装容量来自三北地区的地方业主;

l 外企整机商表现不佳,新增吊装容量共计671MW,同比减少45%。

【亚太(除中国外)区域】印度和日本市场仍由本土整机商主导

l SGRE与Suzlon凭借与印度市场的开发商关系交好,市场份额之和占整个亚太(除中国外)市场的50%以上;

l Vestas的产品多样性能够满足区域内多元化市场需求,澳大利亚、印度、蒙古、韩国、泰国与越南的开发商采用的风机平台从为1.8MW至3.45MW;

l Hitachi的市场份额实现同比翻番。日本本土开发商Eurus与Eco Power的大型项目采用Hitachi 2MW机型,纷纷完成并网,成为主要推力;

l 金风科技在区域内的市场份额增加4个百分点,包括巴基斯坦149MW的并网容量和澳大利亚175MW的White Rock项目并网,分别受益于中国与巴基斯坦政府关系交好以及开放的澳大利亚风电市场。