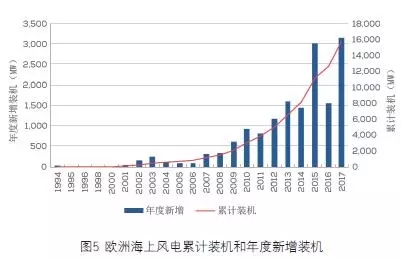

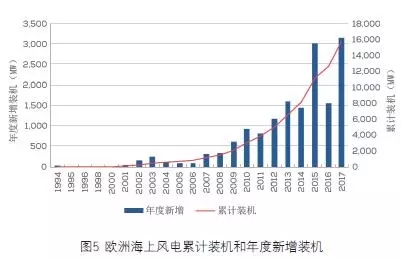

2017年,欧洲海上风电新增并网装机容量3148MW,超过了上一年水平的2倍,累计装机达到15780MW。包括实现部分并网的项目在内,欧洲目前共建造了92 座海上风电场,分布在11个国家,有4149台海上风电机组并入电网。

2017年统计数据

一、装机情况

2017 年,欧洲海上风电新增并网容量达到创纪录的3148MW,超过了上一年水平的2 倍,比2015 年(曾创造上一个年度新增并网规模纪录)也高出13%。2017 年的建设情况与2015 年类似。

• 17 个项目实现部分和全部并网;

• 13 座公用事业规模的海上风电场完工;

• 4 个项目吊装了机组,并部分并网;

• 6 座海上风电场已经开工,但尚未吊装机组;

• 1 个项目完全退役。

在2017 年欧洲海上风电净增并网容量中, 英国所占份额最大,达到53%,其中包括首座投运的漂浮式海上风电项目——坐落在英格兰海域的Hywind 风电场。位居次席的是德国,占比40%,其装机主要来自Veja Mate 和Wikinger 两座风电场。比利时所占的比重为5%。芬兰的第一座海上风电场——PoriTahkuoloto 2 也于2017 年并网发电,它是专为冰冻环境设计的。

是年, 法国的Floatgen 示范项目投运,吊装了该国迄今为止的首台海上风电机组,总装机2MW。丹麦的Vindeby 海上风电场则退役了5MW的机组。全年,欧洲海域共有26 个海上风电项目开展了并网、机组吊装以及基础安装等工作。

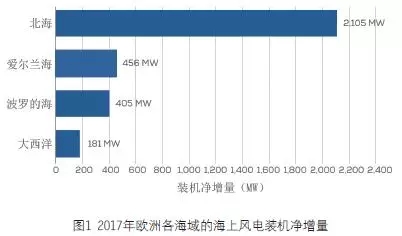

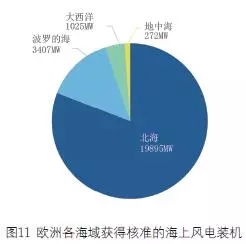

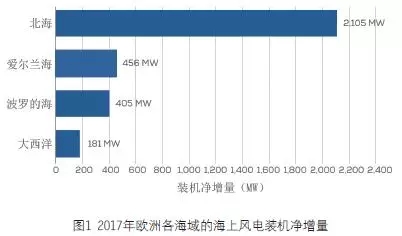

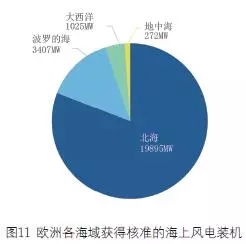

2017 年欧洲海上风电净增装机中的67% 位于北海,爱尔兰海占15%。还有13% 的装机来自波罗的海的Wikinger 和Pori Tahkuoloto 2 海上风电场。

Floatgen 海上风电场的投运以及Rampion 海上风电场的部分并网,为大西洋新增了181MW 的装机。

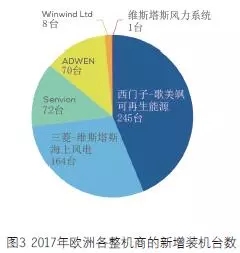

二、整机商的年度市场份额

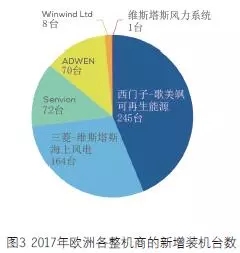

2017 年,虽然实现新增装机的整机商数量比2016 年增多,但西门子- 歌美飒可再生能源公司和三菱-维斯塔斯海上风电公司依然占据着绝大部分市场份额,分别达到51.3% 和24.7%。

全年,欧洲共有560 台海上风电机组并入电网,另有11 台机组退役。其中,44% 的机组由西门子- 歌美飒可再生能源公司制造,三菱- 维斯塔斯海上风电公司的市场份额为29%,两者合计73%。

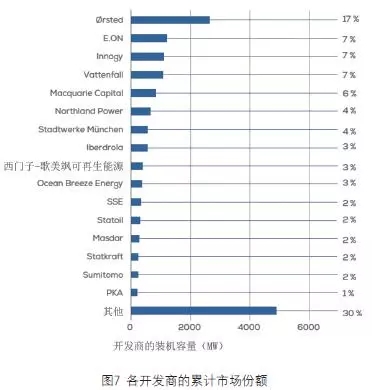

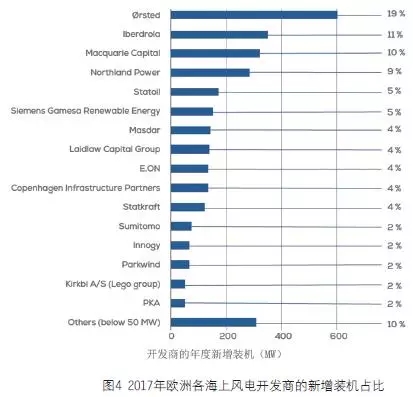

三、开发商的年度市场份额

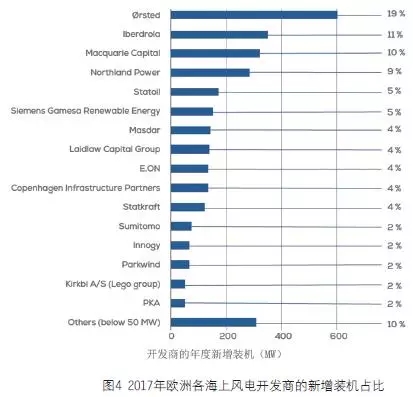

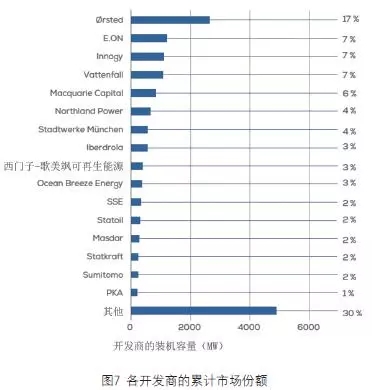

在2017 年的新增并网容量中,排名前五开发企业的份额达到54%。其中,Ørsted 占19%, 其余依次是Iberdrola (11%)、MacquarieCapital(10%)、Northland Power(9%)、Statoil(5%)。

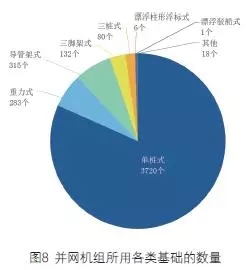

四、基础制造商的年度市场份额

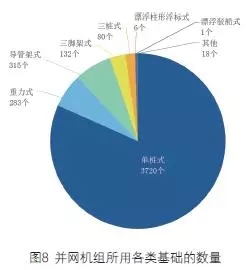

在2017 年欧洲海域安装的基础中,单桩式仍是主流,占87%。

Hywind 风电场安装了5 个漂浮柱形浮标式(Floating Spar Buoys)基础, 一个漂浮驳船式(Floating Barge) 基础在Floatgen 项目中投运。还有40 个导管架式基础完成安装,占全年新增基础数量的9.4%。Pori Tahkuoloto 2 风电场则有9 个重力式基础交付使用,占比1.2%。

在各个基础制造商中,EEW 以53% 的市场份额居首,紧随其后的是Sif( 24.1%)、Steelwind Nordenham(18.8%)、Technip(2.3%)。Statoil通过在Hywind 项目中安装5 个漂浮柱形浮标式基础,获得了1.3% 的年度份额。

Ørsted 的Vindeby 项目于2017年退役,涉及MT Højgaard A/S 制造的11 个重力式基础。

累计市场情况

截至2017 年年底,欧洲海上风电累计装机达到15780MW。包括部分并网的项目在内,欧洲目前共建造了92座海上风电场,分布在11 个国家,有4149 台机组并入电网。

一、各国发展情况

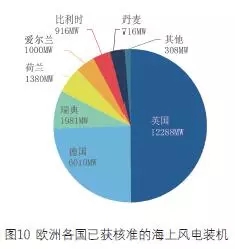

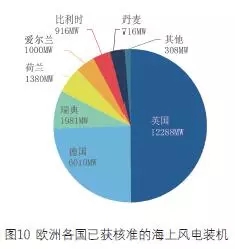

目前,英国是欧洲最大的海上风电装机国,占全部装机的43%。位居第二的是德国,占比34%。虽然2017 年没有新增装机,但丹麦仍是欧洲第三大海上风电市场。位居第四和第五的则是荷兰、比利时,分别占7%和6%。

法国吊装了首台漂浮式海上风电机组,为该国新增2MW 装机。

从并网机组数量角度来看,英国以43% 的份额居首,其他进入排名前五的国家分别是德国(28%)、丹麦(12%)、荷兰(9%)、比利时(6%)。这五个国家合计占98%。

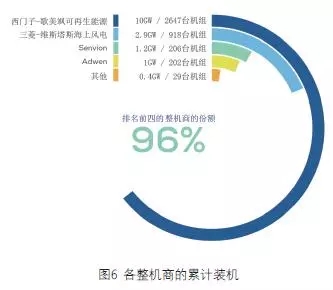

二、整机商的累计市场份额

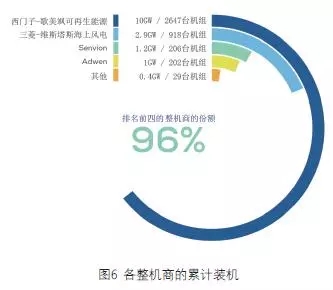

累计装机最多的整机商为西门子-歌美飒可再生能源公司,拥有64% 的市场份额。三菱- 维斯塔斯海上风电公司是第二大整机供应商,占比18%。居于第三和第四的是Senvion(8%)和Adwen(6%)。

就累计并网机组数量而言,西门子- 歌美飒可再生能源公司同样拥有最大的市场份额, 为64%。进入前四的其他三家整机商分别是三菱- 维斯塔斯海上风电、Senvion(5%)、Adwen(5%)。这四家企业共计占比96%。

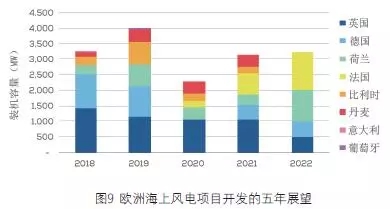

市场展望

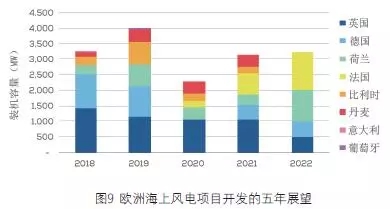

由于英国原定在2016 年年底举行的第三轮风电拍卖被延期至次年,2019 年,欧洲海上风电并网装机或将再创纪录。目前,英国还有400MW 的海上风电项目处于建设中,这部分装机有望在2018 年实现并网。2018 年,德国的Merkur 和BorkumRiffgrund 风电场将开始并入电网;比利时Rentel 和Norther 风电场的机组也有望投运。到2018 年年底,在近期丹麦和荷兰举行的招标中中标的项目会逐步并网。

然而,到2020 年欧洲并网海上风电项目的数量有所减少,因为目前正在实施的“欧盟可再生能源指令”(Renewable Energy Directive)彼时将到期,欧盟成员国基于指令的要求制定了各自的“国家可再生能源行动计划”(National Renewable Energy Action Plans)。即便如此,建设活动依然会较为活跃。

截至2020 年,欧洲海上风电的装机预计将达25GW。英国仍然处于领头羊的位置。2018—2020 年,该国有望新增并网装机3.3GW,紧随其后的是德国的2.3GW、比利时的1.3GW、荷兰的1.3GW 和丹麦的1GW。

2021 年和2022 年, 欧洲将分别新增并网装机3.1GW、3.2GW。2021 年,法国的第一座海上风电场有望并网发电,从而跃居仅次于英国的年度第二大市场。德国、比利时以及荷兰的项目也会陆续并网。其中,随着Borselle 3 期、4 期和Hollandse Kust Zuid 1 期、2 期、3 期、4 期项目的投运,荷兰将在2022年引领市场的发展。

到2022 年欧洲海上风电的发展展望如下:

• 处于施工和等待并网的项目(2.9GW);

• 获得核准的项目(13.2GW)。

经WindEurope 确认,欧洲目前有11.4GW 的海上风电装机获准开工,还有6.7 GW 的项目正在申请许可。

然后,2022 年之后的欧盟海上风电市场发展仍存在不确定性。欧盟成员国目前才刚刚开始制定各自2020 年之后的“国家气候行动计划”(National ClimateAction Plans)。虽然很多国家已经做出政治承诺,但如今仅有德国以法规的形式明确了开发规模。该国的《可再生能源法》(EEG)规定,2023—2025 年将每年开发700MW的海上风电项目,到2026—2030 年则提高至840MW。

最近,英国宣布在2019 年春季举行下一轮差价合约(CfD) 拍卖,并为海上风电等较为成熟的可再生能源提供超过5.57 亿英镑的资金支持。荷兰则提出,在2023—2030 年使海上风电年平均新增装机达到1GW。

在已获准开工的项目规模方面,英国占比最高,达到50% ;其次为德国(24.4%)、瑞典(8.1%)、荷兰(5.6%)和爱尔兰(4.1%)。

然而,爱尔兰和瑞典短期内不会有项目进入施工阶段。

从中期来看,通过分析已获核准的风电项目可以看出,北海仍是海上风电开发的主要区域,占比80.9%。其次是波罗的海,份额为13.9%。

一旦法国的项目获得完全核准,大西洋地区有望新增3GW 装机。

2020 年前,地中海将有新核准的项目(占1.1%),但该地区海上风电不会迎来大规模发展,仅部署了法国的一个漂浮式项目和意大利的一个应用固定式基础的项目。除了已开工的Walney 扩建项目,爱尔兰海在中期内不会进行新的海上风电开发。

趋势:单机容量、水深、离岸距离

一、平均单机容量

十年间, 欧洲海上风电机组的平均单机容量增加了102%。2017年,新吊装机组的平均单机容量为5.9MW,比上一年扩大23%。同年,全球首个漂浮式海上风电场并网发电,反映了这一技术的飞速进步。

二、风电场平均装机容量

过去十年, 欧洲在建海上风电项目的平均装机规模显著扩大,从2007 年的79.6MW 增加到2017 年的493MW,比2016 年扩大34%。

迄今为止,所有已经做出最终投资决定的项目中,规模最大的是装机1.2GW 的Hornsea One 风电场, 它将于2018 年开工。

三、水深和离岸距离

2017 年,欧洲在建海上风电场的平均水深为27.5m,比2016 年的29.2m 略微减小。这些项目的平均离岸距离为41km,比上一年的43.5km稍有减少。

与其他采用固定式基础的项目相比,全球第一个漂浮式海上风电项目——Hywind 风电场的水深增加了一倍。

投融资

一、2017年的融资情况

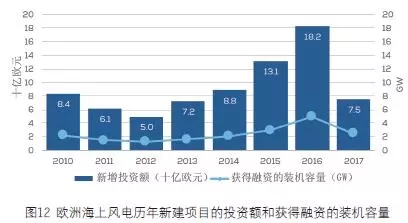

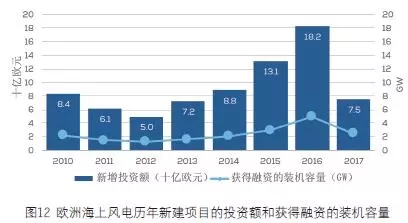

2017 年,欧洲海上风电新建项目的投资额仅为75 亿欧元,同比下降60%,自2012 年以来首次出现下滑。其主要原因为,拍卖机制的引入影响了最终投资决定的做出。

2017 年,欧洲共有6 个海上风电项目做出了最终投资决定,总装机2.5GW。这些投资集中在两个国家——英国和德国。其中的56% 装机位于英国,包括Hornsea 2 项目。

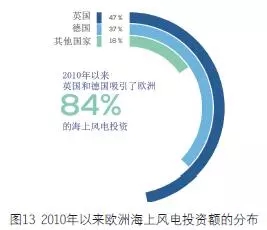

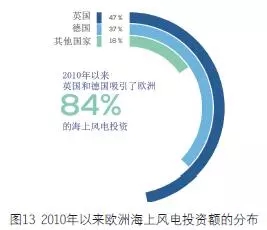

自2010 年以来,英国海上风电行业吸引的投资额占到欧洲全部投资额的47%,达到350 亿欧元。德国占37%,总计280 亿欧元。

除了新建项目投资,2017 年,再融资交易的规模达到46 亿欧元,比上一年增长85%。输电资产方面没有新增投资。因此,欧洲海上风电行业的年度总融资规模为121 亿欧元。

二、债务融资

无追索权债务仍然是欧洲海上风电融资的重要方式之一。2017 年,为了向新建和已投运项目提供资金,贷方共完成了8 笔交易,涉及无追索权债务金额62亿欧元。

是年,用于新资产融资的无追索权债务规模下降到16 亿欧元,只有德国的两个新项目——Borkum West II 2期和Deutsche Bucht 风电场采用了这种模式。

过去的三年,欧洲海上风电市场的再融资规模快速扩大。2017 年,比利时、德国和英国共完成6 笔再融资交易,以无追索权债务的方式筹集到46 亿欧元。

其中包括3 笔项目债券交易,这反映了海上风电项目开发的风险正在下降。3 笔交易共筹集25 亿欧元,用于为3 个总装机为1.3GW 的项目——Borkum Riffgrund 2、Walney Extension、Northwind 进行再融资。

收益的持续提升吸引更加多元化的投资者进入海上风电行业。2017 年,共有20 个活跃的投资方,包括多边金融机构、出口信贷机构以及商业银行。伴随着信心的增强,日本和加拿大银行都在加大对欧洲海上风电产业的投资。

三、项目并购

2017 年,欧洲海上风电行业的项目并购规模达到2.9GW,与2016 年基本持平,金融投资者在股权结构中的占比进一步提高。包括基础设施基金、养老基金、资产管理以及多元化金融服务机构等在内的金融服务行业并购的装机占到全年总交易量的35%,2016 年的这一比例为27%。

这些交易主要发生在预建(Preconstruction)阶段,这也是项目融资的关键时期。过去的三年里,针对进入施工或者投运项目的交易量明显增多,这主要是因为金融投资者越来越多介入海上风电产业,他们更倾向于选择处于施工或者投运的项目作为投资对象。

四、2018年展望

2018 年,包括英国、丹麦和荷兰的一些项目以及葡萄牙、法国的漂浮式项目在内,做出最终投资决定的项目装机预计达到3.9GW。融资需求则最高可达90 亿欧元。