“路条”

尽管国家能源管理部门和地方政府三令五申禁止路条交易,但在新能源产业规划、核准备案、开发建设、并网接入过程中,路条交易仍是投资商获取项目资源(风、光等)的主要渠道,路条价格高低并且与行业景气度成正相关。

以风电项目为例,根据我们调研获悉,目前北方地区集中式风电项目路条费为0.6-0.8元/瓦,而去年同期路条价格为0.3-0.4元/瓦,相比之下路条价格翻了一倍。在风资源优质的地区,如果投资商资金成本低,路条交易价格甚至可以达到1-1.5元/瓦。

路条被作为行业景气度的风向标,近两年路条费价格变化反映风电行业景气度不断回升。路条费攀升一定程度上推高行业投资造价,风电开发商仍愿意花更高的成本获取项目资源,其背后的驱动力是风电项目经济回报在大幅提升。得益于弃风限电改善,存量风电项目资产负债表得到修复,资产回报能力也从底部回升。

根据前期调研和测算,一些优质项目内部收益率(IRR)可以达到15%以上,在经济收益的驱动下,存量开发商有意愿增加资本开支规模,新增投资主体开始涌入风电行业,并被称为“门口的野蛮人”。这些“野蛮人”既有财务投资人、也有从油气等传统行业转身的投资主体、也有趋之若鹜的追随者,他们的到来将改变风电行业生态。

“路条”来龙去脉

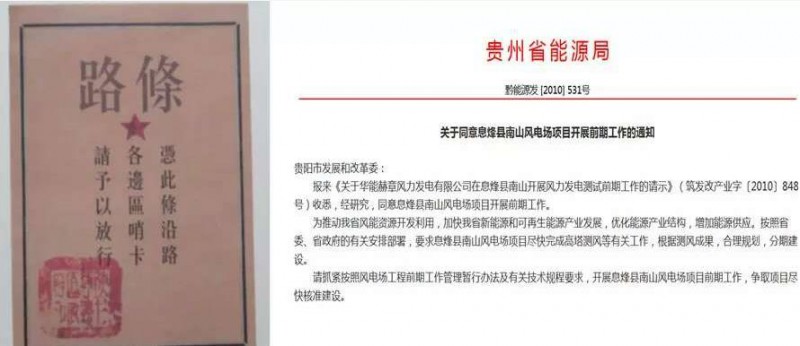

所谓“路条”,是指由项目投资管理部门下发的同意项目开展工程前期工作的批文。拿到“路条”,意味着该投资项目纳入国家或地方政府专项规划之列,相当于“准生证”。自十八大以来,国务院推行简政放权,取消前期审批,国家发改委也 明确除特例之外,一律取消发放路条。

两个不同时期的“路条”

路条的诞生从2004年说起。2004年国务院实施投资体制改革,对于不使用政府资金建设的项目,一律不再实行审批制,而是区别不同情况实行核准制和备案制。其中,对重大项目和限制类项目从维护社会公共利益角度进行核准。凡是纳入2004年本《政府核准的投资项目目录》的项目,均需上报国务院或地方投资主管部门核准后实施。超过一定规模的投资项目,必须由地方发改委上报国家发改委核准。

按照彼时国务院投资体制改革的决定,项目核准制在制度设计中并不存在“路条”审批程序。当时仅在发改办投资(2005)1463号规定中,有“对特定项目试行出具咨询复函”的措施。然而,在后来的实际操作中,管理部门将针对特定项目的咨询复函,作为所有核准项目的一项核准前置条件。“路条”审批由此产生。

从项目开发的角度出发,为规避项目开展前期工作的风险,地方政府或企业会首先向投资管理部门咨询项目是否列入规划,本来是一项咨询,却演变成了发路条 、跑路条 ,并作为项目的前置条件。在2014年政府核准投资目录修订之前,超过5万千瓦的风电项目需上报国家发改委审批,只有在拿到“路条”之后,环评、水土保持、矿产压覆、地质灾害、土地预审、电网接入等支持性文件才能启动。

由于项目核准程序不公开透明,一些项目从开展前期工作到拿到“准生证”历时七八年时间;在项目核准过程中也滋生大量贪腐、寻租行为。正因为路条获取过程成本高、手续繁琐,一些企业或个人通过与地方政府、中介机构合作,优先获得优质电源项目开发资格,在获得核准(备案)文件后,通过股权合作方式转让给外来开发企业获利。

从行政管理体制改革的维度出发,取消路条等前置审批环节,从事前审批转向事后审批是提高效率的重要手段。十八大以来,党中央、国务院高度重视简政放权、放管结合、优化服务改革。自2013年起,国务院分9批审议通过取消和下放的国务院部门行政审批事项共618项,其中取消491项、下放127项。其中包括下放风电、光伏项目审批,下放非主要河流水电站开发核准,下放电力业务许可证核发权等。

2014年12月,发改委、中编办发文,明确按照“法无授权不可为”的原则,除法律、行政法规明确规定作为项目核准前置条件的外,项目核准机关一律不得将其他事项作为项目核准的前置条件。这意味由国家投资部门下发的“大路条”取消。同期,国家发改委取消路条能源管理部门对路条交易、转让等行为也加大监管力度,严查备案、核准文件买卖,对风电、光伏新能源项目并网前股权变更实施监管。

2017年国家能源局下发《关于深化能源行业投融资体制改革的实施意见》,意见明确提出精简能源投资项目核准前置许可。能源投资项目核准只保留选址意见和用地(用海)预审作为前置条件,除法律法规明确规定的,各级能源项目核准机关一律不得设置任何项目核准的前置条件,不得发放同意开展项目前期工作的“路条”性文件。

路条费高涨背后

从政策导向来看,目前风电、光伏被置于优先发展的序列,提高清洁能源在终端消费占比是国家战略,并得到高层的重要批示。在这样的政策背景下,弃风弃光自去年以来不断得到改善(通过压减煤电出力、煤电灵活性改造、市场交易等手段),可再生能源配额制、绿证等支持性政策次第出台,清洁能源所处的外部环境前所未有的友好。

回顾中国风电发展15年历程,以2007年作为起点,风电行业经过了两个成长周期,2018年是新一轮周期的开始。第一、二轮成长始于可再生能源法的颁布实施、风电标杆电价的确立与调整、清洁能源中长期发展规划等政策性支持,自上而下的政策支持是风电发展的驱动力。与第一、二轮成长周期不同,驱动风电进入第三个成长周期的动因主要来自行业自身经济回报的提升和资产价值的回归,叠加产业政策高密度、持续性的支持。

风电行业发展15年经过两各完整成长周期

根据调研和测算,一些资源优质的区域风电项目内部收益率在15%左右。以内蒙古某分散式风电项目为例,该项目并网超过一年,折合前发电利用小数3300-3400小时,超过去年全国平均利用小时数1452小时(全国平均1948小时)。财务数据分析显示,2017年发电项目毛利率75%,净利率高达59%;净资产收益率38%。

为一进步测算分散式项目经济性,我们以四类资源区某10MW分散式风电项目为样本,搭建项目20年经营期内利润表模型、现金流模型,测算项目成本费用、营收利润、内部收益率、资本金收益率、净资产收益率等财务指标,测算显示项目具有优质的盈利能力和投资回报价值。具体测算结果在前文分散式风电政策解读中已经阐述,不再赘述。

从龙源电力、华能新能源等风电运营商的财务报表上看,受益于发电利用小数提高,公司现金流和经营状况得到明显改善。2018年1-2月份,龙源电力和华能新能源弃风率均约为7.9%,同比分别下降11.1%和5.5%。龙源电力3月弃风率由一年前的11%下调至6.7%,一季度龙源电力累计完成风电发电量109.8亿千瓦时、同比增长33%,日均发电量1.2亿千瓦时;利润创历史同期最好水平。

在清洁能源战略的约束下,弃风弃光改善可以持续。实际上,去年一季度开始弃风弃光改善就已经出现,彼时风电行业及投资领域怀疑弃风改善的持续性,目前这一疑虑用了一年时间来打消。在当前风电标杆电价的基础上,发电利用小时数提升、成本呈下降趋势,风电迎来前所未有的好时光。