新能源发电

新能源发电本周复盘:本周新能源发电版块表现回暖,其中光伏设备(申万):857333.SI上涨71.18至5863.57,涨幅为1.23%;风电设备(申万):857332.SI上涨173.69至5441.02,涨幅为3.30%。本周新能源板块回暖主要有以下几个原因:(1)新能源行业的政策已逐步消化完全;(2)上半年装机数据较好,风电反转逻辑再次兑现;(3)电力市场化交易政策出台,力促新能源消纳。

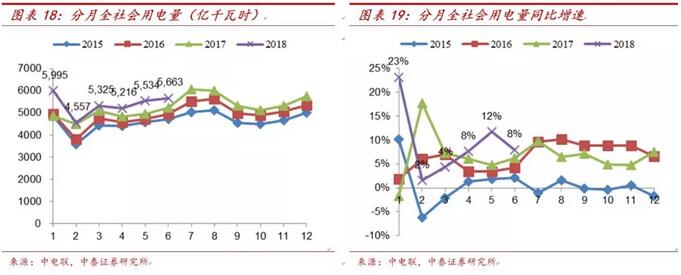

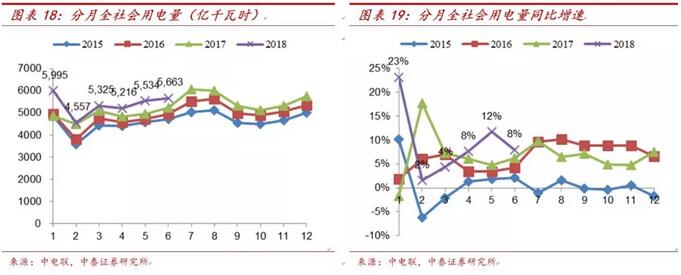

全社会用电量累计增速同比提高,第二产业用电较快增长。1-6月份,全社会用电量32291亿千瓦时,同比增长9.4%,增速比上年同期提高3.1PCT。分产业看,1-6月份,第一产业用电量328亿千瓦时,同比增长10.3%,对全社会用电量增长的贡献率为1.1%;第二产业用电量22336亿千瓦时,同比增长7.6%,占全社会用电量的比重为69.2%,对全社会用电量增长的贡献率为56.5%;第三产业用电量5071亿千瓦时,同比增长14.7%,占全社会用电量的比重为15.7%,对全社会用电量增长的贡献率为23.4%;城乡居民生活用电量4555亿千瓦时,同比增长13.2%,占全社会用电量的比重为14.1%,对全社会用电量增长的贡献率为19.0%。

电力市场化交易推进,促进清洁能源消纳、推动配额制落地。7月16日,国家发改委、国家能源局联合下发《关于积极推进电力市场化交易进一步完善交易机制的通知》,要求加快推进电力市场化交易,完善直接交易机制,深化电力体制改革。其中关于新能源的主要表述包括:

(1)为促进清洁能源消纳,支持电力用户与水电、风电、太阳能发电、核电等清洁能源发电企业开展市场化交易。抓紧建立清洁能源配额制,地方政府承担配额制落实主体责任,电网企业承担配额制实施的组织责任,参与市场的电力用户与其他电力用户均应按要求承担配额的消纳责任,履行清洁能源消纳义务。

(2)推进规划内的风电、太阳能发电等可再生能源在保障利用小时数之外参与直接交易、替代火电发电权交易及跨省跨区现货交易试点等,通过积极参与市场化交易,增加上网电量,促进消纳。各地要结合实际合理确定可再生能源保障利用小时数,做好优先发电保障和市场化消纳的衔接。

(3)有序开展分布式发电市场化交易试点工作。

(4)2018年放开煤炭、钢铁、有色、建材等4个行业电力用户发用电计划,全电量参与交易,并承担清洁能源配额。

风电

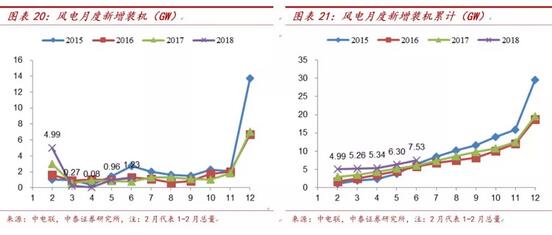

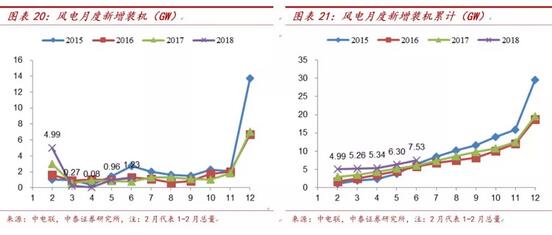

1-6月风电新增装机7.53GW,同增25%,行业反转逻辑持续验证。中电联数据显示,1-6月风电新增装机7.53GW,较去年增加1.52GW,同比增长25%,行业反转逻辑持续验证。其中,6月份,风电新增装机容量1.23GW,同比增加55%。

弃风限电改善常态化,风电收益率提升驱动投资热情,2018年风电行业反转逻辑全部兑现。1-6月风电利用小时数为1143小时,较去年增加159小时,同增16%,弃风限电持续改善。同时能源局、发改委多次强调2020年前在全国范围内有效解决弃水弃风弃光问题,同时12条直流特高压为风电消纳提供广阔空间,三北地区弃风限电改善将成为未来几年的主题。目前来看,2018年风电行业反转逻辑全部兑现:(1)由于弃风限电改善,三北红六省中有三个省份解禁;(2)2017年新增装机数据显示,中东部装机释放趋于常态化,而1-2月装机数据高增长也进一步证明中东部常态化;(3)河南、河北、陕西、安徽等地陆续规划了分散式风电项目之后,分散式或呈多点开花态势;(4)海上风电总核准量达到3.98GW,贡献新增量。在这种背景下,我们预计2018年行业新增装机或达25GW,同比增长66%,超过能源局20GW的规划。

三阶段逻辑助力风电长景气周期开启。我们认为由于三阶段的逻辑,风电将迎来长景气周期:

(1)2018年:内部结构调整修复带来行业反转。2015年以来,由于三北弃风限电的影响,风电新增装机向中东部转移,同时中东部建设周期拉长致使风电新增装机在2016、2017年连续下滑,这是内部结构调整带来的阵痛,随着内部结构调整的修复,2018年行业将迎来反转。

(2)2019-2020年:标杆电价下调带来的抢装行情。据金风科技统计,截止2016年底,我国已核准未建设的风电项目容量合计84.0GW(非限电区78GW),其中2016年新增核准32.4GW;同时,2017年7月28日,国家能源局公布2017年将新增核准项目30.7GW,因此到2017年底核准未建风电项目为114.6GW。根据国家能源局的风电电价调整方案,上述项目均需要在2020年前开工建设,以获得0.47-0.60元/千瓦时的上网电价,否则上网电价将被调整为0.40-0.57元/千瓦时。

(3)2021年:平价上网之后的能源转型需求。按照十三五规划,2020年之后,风电实现平价上网,风电与光伏将作为能源转型的主力,新增装机空间将被进一步打开。