金风科技(002202.SZ,2208.HK)不久前完成了其约47亿元(A+H股)的配股计划,深港两市获配股份分别于4月11日和5月3日上市。

不过,自配股上市日至2019年5月28日,公司深港两市股价分别下跌18.27%和4.09%。时间拉长,股价下挫幅度更大:4月份,A股下跌20.55%,H股股价下跌超过24%。

研读财报,公司2019年一季度归母净利润同比出现下滑,而公司2018年度归母净利润虽同比增长但含金量颇值得商榷。

风电行业受平价上网政策影响当前,巨额再融资能否提升公司的盈利能力?

2018年研发资本化比例上升,利润增长含金量需关注

金风科技上市于2007年,是国内风电行业最早从事设备研发和制造的企业之一。目前公司业务包括风机及零部件销售、风电服务及风电场开发等。其中,风机及零部件销售为最主要业务。

2018年公司总营收287.31亿,归母净利润32.17亿,两者同比分别增长约14.33%和5.3%。值得注意的是,2018年公司较大幅度的提高了研发开支的资本化比例,这在相当程度上推升了公司利润增长。

根据财报,2018年金风科技研发投入总额同比增长7.07%,约至15.77亿。其中,资本化投入金额约4.36亿,同比增长703.24%;资本化比例约27.65%,较上年同期增加约23.96个百分点。

研发投入资本化,通俗来说就是指企业的研发投入在符合一定条件的情况下,可以计入无形资产,计入无形资产的研发投入可以分多年摊销,从而减轻企业当期的利润压力。如果对研发投入进行费用化处理,则费用化处理的那部分金额将全部计入企业当期损益,并影响当期净利润。

简单计算,若2018年金风科技仍以2017年3.69%的资本化率对研发投入进行处理,则公司全年将增加约3.78亿的费用化研发支出,同时利润总额(税前净利润)减少约3.78亿。

需要支出的是,金风科技此前的研发资本化比例较低,即便在提高之后,其绝对值仍然不算太高。资本化比例调整,并不意味着不合规。数据对比的意义主要是分析其对当期利润的影响。

一季度归母净利润同比下滑4.64%

2019年一季度,公司营收虽同比增长39.8%,但归母及扣非净利同比分别下滑4.64%和16.55%,增收不增利。

根据财报,公司一季度营收增长的原因为风机销售量和自有风电场发电量增加。值得注意的是,公司报告期内的销量增长部分是因前期新增的低价中标订单在2019年逐步进入交付确认期所致,由此在一定程度上对公司毛利率造成挤压。一季度公司毛利率约26.62%,较上年同期下降近10个百分点。

除了毛利下滑外,较高的财务费用也使公司净利润承压。2019年一季度公司共发生财务费用3.1亿,其中利息费用约2.54亿,已接近公司当期2.62亿的净利润。

重资产经营,配股前资产负债率偏高

查阅历史财报可以看出,自2007年上市以来,在本次配股之前,金风科技主要通过债权方式融资,负债率处于相对高位。

自2007至2018年,金风科技经营性现金合计净流入约200.91亿,同期筹资性现金净流入312.24亿,投资性现金净流出464.52亿。公司上市以来资金多来源于外部,主要为债务融资。

截止2019年3月31日,公司账面长、短期借款金额分别达到202.87亿和30.37亿,资产负债率约69.49%。

由于固定资产投入较大,资金需求量高,风电企业资产负债率普遍较高,2019年一季度,申万风电设备板块资产负债率约64.75%。

不过,高企的有息负债增加了公司的财务负担,对公司现金流造成一定压力,同时使净利润承压。

2018年金风发生财务费用约9.57亿,其中利息费用约10.71亿,较上年同期增长约31%,相当于公司当期净利润的1/3。而一季报中,公司利息费用已与净利润相差无几。

融资补血后,公司盈利能力能否提升?

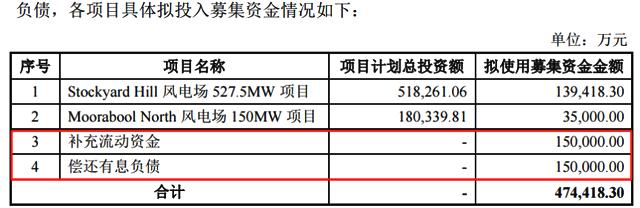

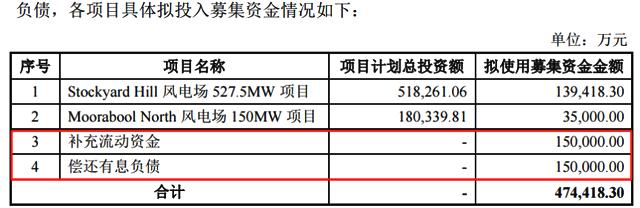

2019年3月金风科技发布A股配股说明书,预计募集资金总额(含发行费用,A股和H股)不超过人民币47.44亿元,用于Stockyard Hill风电场527.5MW项目、Moorabool North风电场150MW项目、补充流动资金以及偿还公司有息负债。公司表示此次配股有助于增强公司盈利能力,优化公司资产结构,降低资产负债率。

目前此次配股已实施完毕,实际募集总额约46.96亿,其中A股募资约38.28亿,H股募资约8.68亿,获配股份均已上市。

公司募投项目中,计划用于补充流动资金和偿还有息负债的募资合计30亿,占募资总额六成以上。这在一定程度上有助于缓解公司的财务压力。另外,公司投建了两个海外陆上风电场。

Stockyard Hill风电场527.5MW项目及Moorabool North风电场150MW项目分别位于澳大利亚墨尔本西北部和澳大利亚南部维多利亚州,截止配股说明书公告日,公司前期已累计分别投入约7.36亿元和1562.49万元。Stockyard Hil风电场计划于2019年底通电运营,Moorabool North风电场计划于2019年第四季度实现通电运营,预计两者税后投资回收期(含建设期)分别约14年和7.3年,达产后年新增收入分别约8.5亿和2.28亿元。

配股说明书中公司表示,经过近几年的高速发展,国内风电安装量放缓,与此同时,全球风电市场仍然保持较快增长,公司风电场建设符合风电行业的发展趋势。然而值得注意的是,在公司2018年报中,海外销售收入的营收和毛利率则都是下滑的,且下滑幅度大于国内销售。

此外,根据全球风能理事会(GWEC)的数据,2018年全球陆上风电新增装机容量约46.8 GW,同比下滑约4.4%,已连续两年下降。而国际能源署(IEA)的数据显示2018年全球风力发电量约1.33万亿千瓦时,同比下滑约8%。

在这种情况下,海外风电场项目能否带来利润增量?

金风科技近年来积极发展海外业务,但就财务数据来看,目前公司业务仍主要来源国内,2018年公司国内销售收入在总营收占比约92.87%。然而,国内的风电行业在经历了前期爆发式增长后,出现了较为严重的产能过剩,行业竞争加剧,弃风率走高。随着行业增速放缓,国内近年新增市场容量很大程度上依赖于激烈的竞价。

5月24日,发改委发布关于完善风电上网电价政策的通知,将陆上、海上风电标杆上网电价改为指导价,同时明确自2021年1月1日开始,新核准的陆上风电项目全面实现平价上网,国家不再补贴。平价上网不断推进之下,风电企业的收入及盈利能力承压,同时又对风电设备制造商形成成本倒逼;风电补贴退坡也给风电带来新的压力。

短期来看,相关政策影响下2019及2020年或将成为前期已核准的存量风电项目的抢装时段。由此,金风科技的风机及零部件销量或将得到增长。然而,随着平价上网及补贴退坡的推进,公司的盈利能力是否同步增长需关注。