我国电力运营商众多,分类别看,有风电、水电、太阳能、核电和火电等。火电终将被清洁能源取代,只是时间问题。核电由于关乎到安全问题,未来是个未知数。风电、水电和太阳能都有不错的前景,消纳问题会得以解决的。

风电行业方面,我国有数家大型企业,比如龙源电力(00916-HK)、华能新能源(00958-HK)及大唐新能源(01798-HK)等,三者市值累计逾700亿港元,是能源股中重要一份子。

时光荏苒,作为我国“风电一哥”的龙源电力,辉煌岁月早已逝去。现如今,龙源电力经营业绩中面临的挑战及困局也正逐步显现。从近期发布的运营数据来看,龙源电力略显疲弱。

三季度发电量表现欠佳

在今年前三季度,龙源电力发电量与去年同期相比几乎停滞不前。1-9月,龙源电力累计完成发电量约3659.72万兆瓦时,同比增加0.38%。其中,风电增加0.88%,火电减少1.67%,其他可再生能源发电量增加1.41%。

根据中期业绩报,可计算出龙源电力今年三季度累计发电量约为1030.66万兆瓦时,相较于上年同期的1062.6万兆瓦时下滑3%。所以,龙源电力的风电、火电及其他可再生能源发电量在今年三季度也会有不同程度的下降。值得注意的是,在今年9月,龙源电力的风电发电量同比减少7.05%,火电发电量同比减少1.32%,其他可再生能源发电量同比减少48.99%。

资料显示,9月大部分区域的风力资源较8月下降,其中华北和东北的风速分别同比降低24%和15%。因而龙源电力风电业务所在最大的省份内蒙古地区9月的风电发电量同比大幅下滑了37.64%,另外两个风电大省甘肃及河北则同比下滑38.45%及48.64%,从而拖累了公司三季度整体的发电量表现。

除了受部分省份发电量大幅下降影响外,龙源电力在2018年9月份的发电量基数较高也是今年9月发电量小幅下降的因素。由于三季度发电量疲弱,风电平均利用小时数将会随之减少。2019年上半年,龙源电力的风电平均利用小时数为1172小时,略高于全国同期1133小时。在三季度平均利用小时数下降的情况下,传统大风季4季度将会很关键,且2018年4季度我国风资源整体较弱,若无特殊气候,预计龙源电力4季度的风电平均利用小时数将会上升,全年发电量甚至可与去年持平。

应收款飙升,成本端增速快

龙源电力不但在面临风力资源带来的不确定性外部因素,还要承受内部糟糕的财务状况,而应收账款是反映我国风电企业压力状况最重要的指标了。

根据官方数据,2018年我国可再生能源补贴缺口超过1400亿元,补贴资金缺口巨大及拨放不及时,已严重制约了产业的进一步发展,并且严重影响电站投资商的生存及发展。由于风电企业所得补贴不到位,净利润变成了应收账款,导致应收账款高涨,资产负债率也往往偏高。

2019年上半年,龙源电力的应收账款和应收票据高达180.76亿元(人民币,下同),较2018年底增加75.34亿元,增加额超过了当期净利润30.87亿元的两倍。龙源电力应收款的大幅增加,导致了龙源电力股价最近一蹶不振,刷新了3年半新低,且PE已经下降到7倍的位置,而行业平均PE为20.17倍。

龙源电力180.75亿元的应收款,在业内是除了金风科技(主要从事风力发电机组生产销售)外已是最高的了,占了当期营收比重高达128.76%。2015年-2017年,龙源电力的应收款占营收比重在30%以内,2017年以来比重不断攀升,连年增长的态势仍需引起投资者的警惕。

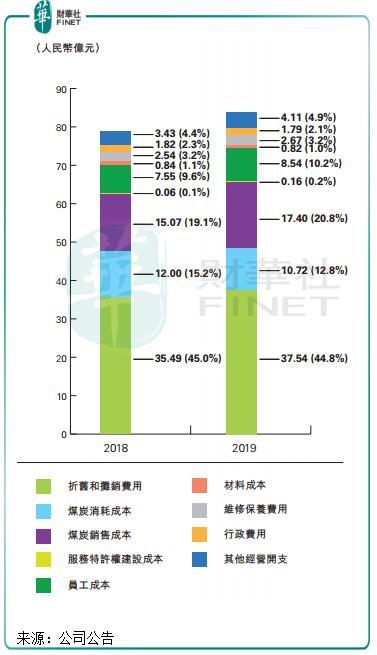

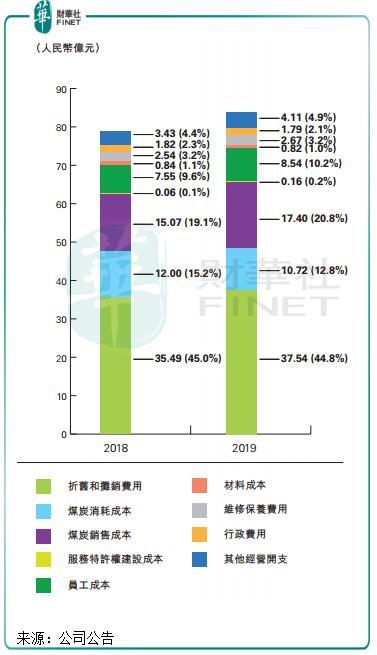

此外,龙源电力的成本端亦不容忽视。近年来,龙源电力的成本端增长较快,折旧和摊销费用以及员工成本在今年上半年合计增长3.04亿元。而收入同比减少4.79%,减少了6.75亿元。

资金回笼难,营收下降,成本端继续增长,龙源电力的盈利能力难免会减弱。

风电一哥地位动摇

无论是在发电量、市值、营收还是净利润方面,龙源电力曾经是我国风电行业一哥。而随着2019年风电行业上市公司中期报的出炉,龙源电力的行业宝座已受到挑战。

上图可见,龙源电力在2019年上半年虽然在营收、装机容量和发电量上远超华能新能源,但是净利润已屈居华能新能源,且市值已被华能新能源拉得非常近。ROE(平均净资产收益率)方面,龙源电力仅为6.12%,不及华能新能源的10.77%。所以,在盈利能力方面,华能新能源已超越龙源电力,成为风电行业的龙头和一哥。

9月24日,龙源电力高层大换血,贾彦兵成为新任董事长。新任管理层上任能否让龙源电力重返巅峰?让我们拭目以待。