2020年伊始,风电行业迈入平价时代,产业成熟度和竞争力都再上一个台阶;但从个体来看,多家公司同时出现了危机,湘电将变成*st湘电并剥离风电业务、st华仪将变成*st华仪、*st华锐即将退市、收购了华创的盾安仍在债务危机中艰难自救。

相比,民营主体协合新能源(00182.HK)实现收入18.35亿元,同比增长29.8%,归属母公司净利润6.04亿元,同比增长20.3%,已算不易。作为2006年就开始在行业摸爬的参与者,协合新能源也曾犯过错误,但从近年来的财务表现来看,他一定做对了一些事情,值得同业借鉴。

业务板块持续转变

协合新能源原名中国风电,成立于2006年,2007年借壳香港医药在港交所上市,2015年更名。目前,China Wind Power Investment Limited持股13.48%是第一大股东,华电福新是第二大股东,持股10.34%,剩余为高管及公众股东。

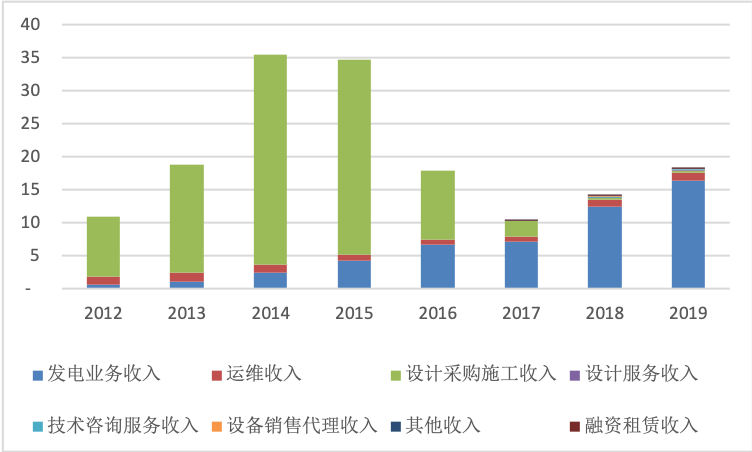

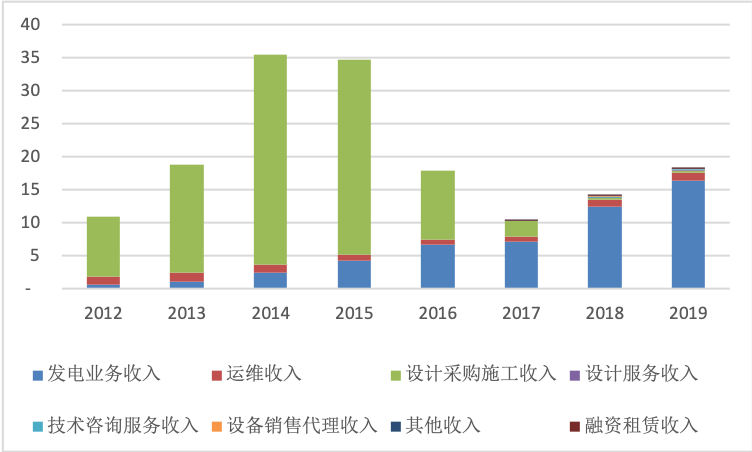

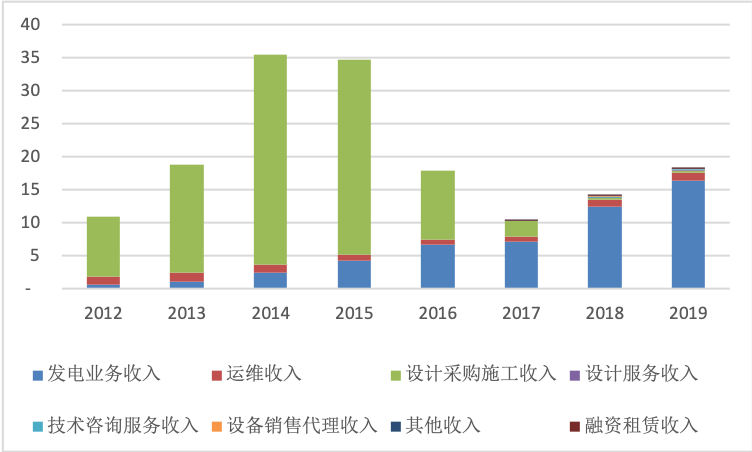

虽然从成立之初就立足风电市场,但业务侧重点多次转换。2012年之前,塔筒制造、EPC是协合新能源收入的两大来源;伴随引入华电福新为战略投资人的业务拓展机遇、加之光伏行业快速发展、以及十二五末的风电抢装潮,协合新能源的EPC业务规模在2015年达到顶峰,但是2016-2017年快速萎缩。

此后,持有项目的发电收益、建成-转让的投资收益是协合新能源的收入和利润的两大来源。相比量大而利薄的EPC业务来说,发电收益盈利能力稳定、建成即转让也可以将收益快速变现,2017年以后公司盈利质量有明显提升。

图1 协合新能源历年收入结构/亿元

后EPC时代的开发变现能力

十三五期间,从EPC转向发电业务的主体不在少数。

部分主体是由于原有业主出现资金问题,被迫成了接盘侠;部分主体本就是项目接盘方,但在建设期作为非名义股东先确认EPC业务收入及利润,之后收购项目股权确认长期发电收入,从而把一条鱼从头吃到尾,骨头都不剩;另一些主观上希望从EPC转向发电商的主体,由于没有开发能力而需要高溢价收购项目,在补贴拖欠的情况下项目回报率低于预期。

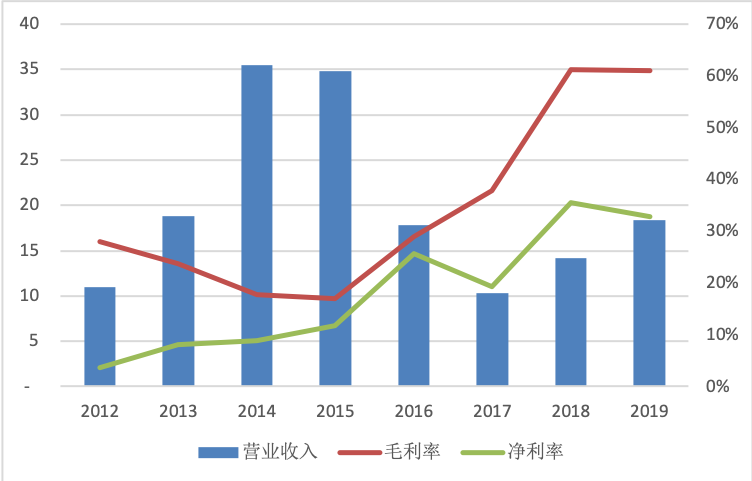

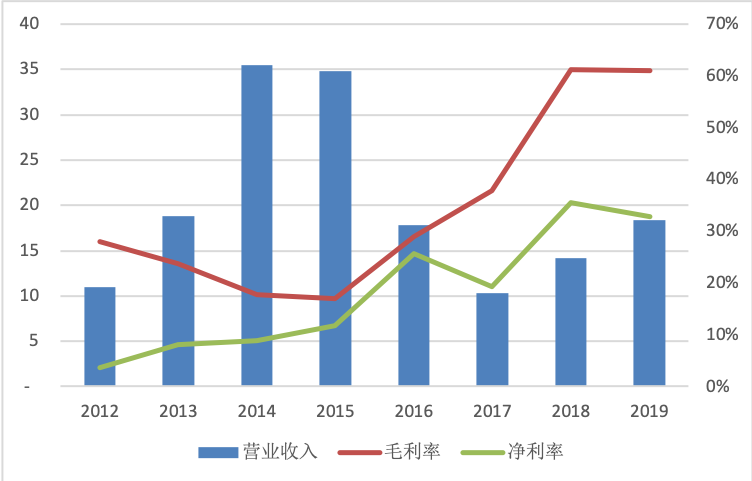

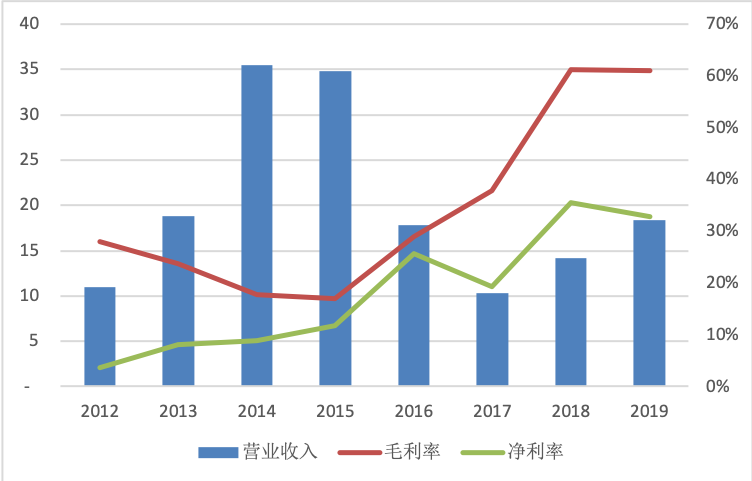

图2 协合新能源历年收入(亿元)、毛利率及净利率

相对而言,协合新能源从EPC到发电商的转变是相对平稳的,这一方面得益于十几年的开发功底,使得项目以自主开发而非并购为主,投资额较低,收益稳定。同时,从2017年开始,协合新能源一直以风电而非光伏为主要开发方向,成功躲过了补贴拖欠的行业危机。

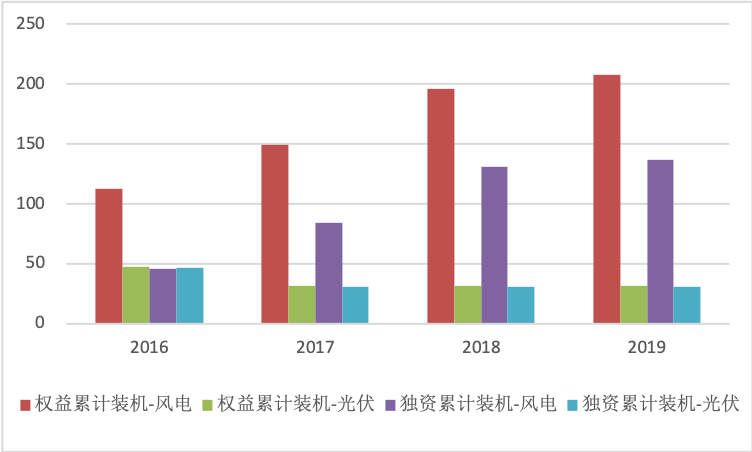

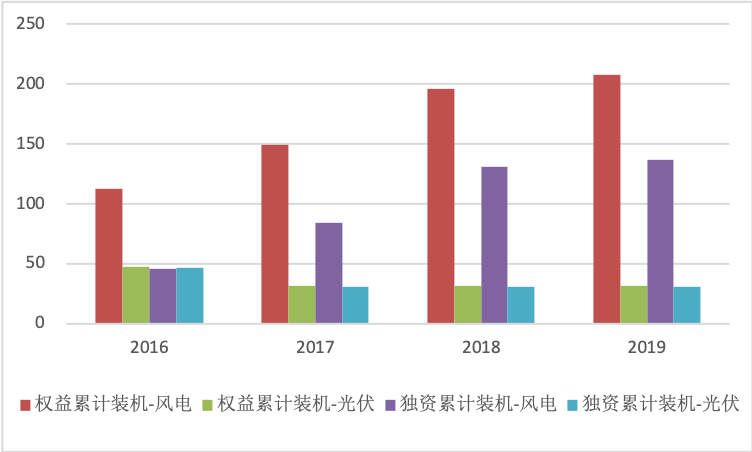

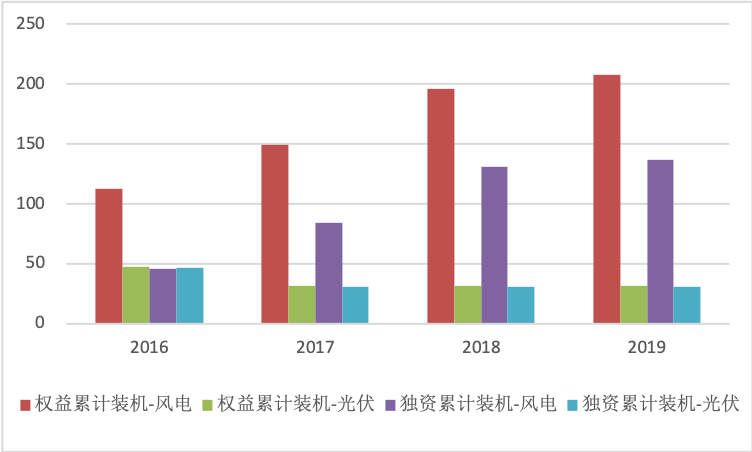

图3 协合新能源历年累计装机容量(万千瓦)

如果说看好风电而看跌光伏是出于历史惯性,那么在2019年率先发力平价风电的方略则值得同业反思。

2019年初,发改委、能源局发布《关于积极推进风电、光伏发电无补贴平价上网有关工作的通知》后,风电行业响应者寥寥,大多数主体还在心存侥幸,等待竞价机会,最终确定的20.76GW平价项目名单中,3/4是光伏,风电仅为4.51GW。

而根据协合新能源年报,其在2019年新增的88.6万千瓦核准容量中,平价项目共计74.1万千瓦,占比83.6%;截止2020年3月末业绩发布时点,累计已核准项目149.6万千瓦,其中平价容量超过60%,项目储备质量相对较高,延缓了自身的抢装压力。

另一方面,虽然每年公司装机容量净增加不多,但其实是在通过“建成-出售”的方式腾笼换鸟,改善资产质量。

2019年,协合新能源权益累计装机容量仅增加11.7万千瓦,但当年新增并网实为38.6万千瓦(其中平价14.9万千瓦),同时出售了20.1万千瓦未列入补贴目录的独资风电项目(见下表)。年报业绩当日,公司还发布公告表示,正在与潜在买家就三间公司、合计19.6万千瓦风电项目100%股权转让事宜进行磋商,预计能产生5000万-1亿元投资收益。

表1 2019年协合新能源出售项目信息汇总

在风电上网电价退坡至平价的下行周期内,尽快逢高处置存量资产早已是民营投资商的共识,但卖掉资产之后下一步做什么确是很多机构没有想清楚的。如果没有对未来长期趋势的研判和持续的开发能力,卖掉存量项目后失去新的业绩增长点,公司就变成了屠宰场;而如果一直有新增更高质量的资产进入,公司就变成了养鸡场。因此,开发能力才应该是出售能力的最大底气。

后市场的想象空间

从成立之初,运维服务一直是协合新能源的业务范围之一,但在收入和利润中的占比始终不高,最近三年在总收入中的比例一直稳定在7-8%左右,2019年运维收入为1.21亿元。

长期以来,国内后市场整体竞争激烈,从目前业务结构和人员布局来看,协合新能源在后市场存在两个想象空间。

一是在卖资产的同时卖服务。

比如2019年,公司与苹果清洁能源基金交易的审章塘、井塘项目,还将股权转让后继续由附属运维公司提供长期资产管理服务,预计可取得合计900万元/年的服务收入,且按照3%递增。在自身具有持续的开发能力、未来将不具有运维冲突的财务投资人作为主要的项目收购方、同时平价项目更受到海外投资人和财务投资人普遍青睐的背景下,卖资产同时卖终身资管服务,可以实现两倍于股权投入的综合长期回报。

二是通过数字化实现降本。

在风电行业,数字化未必是远景最早提出,确是由于远景的推广而深入人心。但从实际运行情况来看,目前行业内的数字化系统虽然可以解决数据采集、行为可视化、故障分析、提高效率等问题,但运维人员的减少主要还是依赖集控模式,而非单纯的数字化系统。脱离集控的数字化系统尚未显现太大的降本价值。要想全面实施数字化降本增效,最合适的主体是业主,其次是提供全场服务的运维服务商,协合新能源兼具了这两种身份,在自身数字化系统已经初步成熟、目前累计接入量超过7GW的情况下,应该将降本作为近期目标,这也是全行业为迎接平价时代而需要考虑的解决方案之一。

作者:宋燕华

曾供职于普华永道、《财经》杂志、平安信托、中广核三期基金,目前为多家新能源企业担任顾问。北京大学光华管理学院MBA,中央财经大学财务管理专业管理学学士,CPA非执业会员。