行业观点

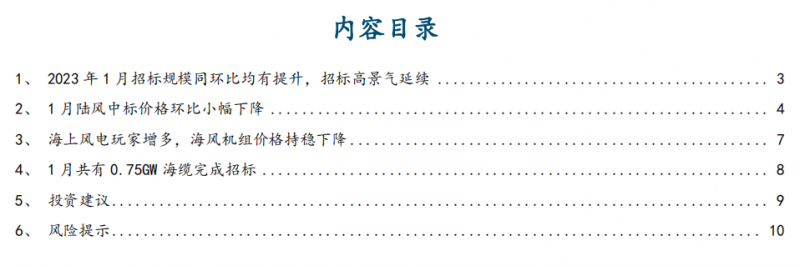

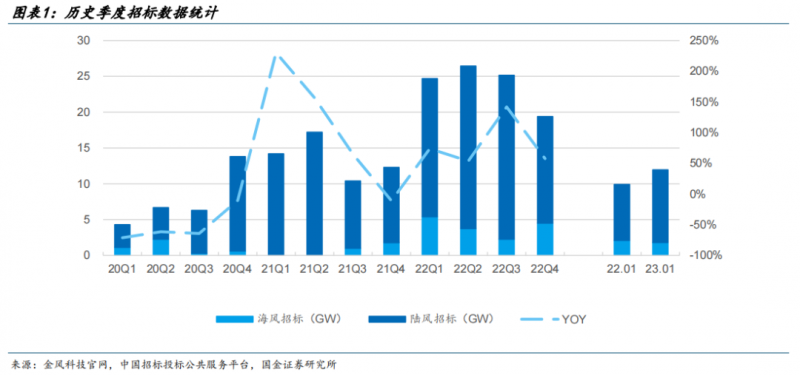

2023年1月招标规模同环比均有提升,招标高景气延续。据我们统计,1月风电招标规模达11.97GW,同增21%,环增62%,其中海风招标规模1.80GW,同降14%,环增181%。考虑2022年招标规模95GW+创历史新高,行业普遍担心2023年招标规模较难持续。我们仍坚持原有观点:1)考虑海风目前仍未实现全国范围内平价,建设成本仍在持续降低,2023年海风招标规模大概率同比增长,预计可达20GW;2)在陆风机组价格仍保持现有水平下,陆风风电场IRR水平仍维持高位,运营商将有充足经济性驱动建设陆风项目。因此我们预计2023年陆风招标规模大概率同比持平。1月招标同环比在高基数下仍保持增长彰显经济性驱动下风电建设高韧性,可以较乐观看待2023年招标。

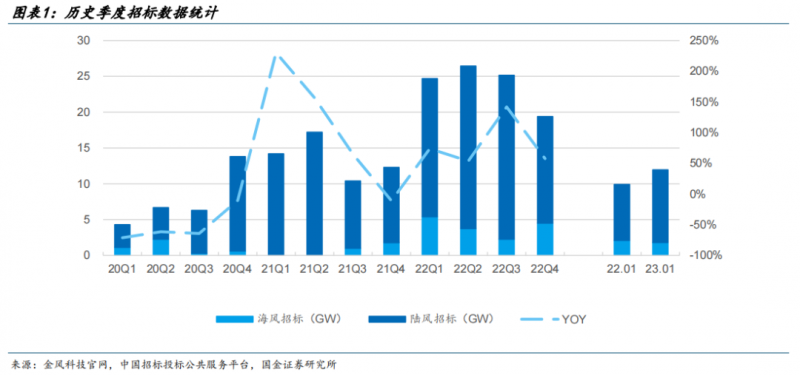

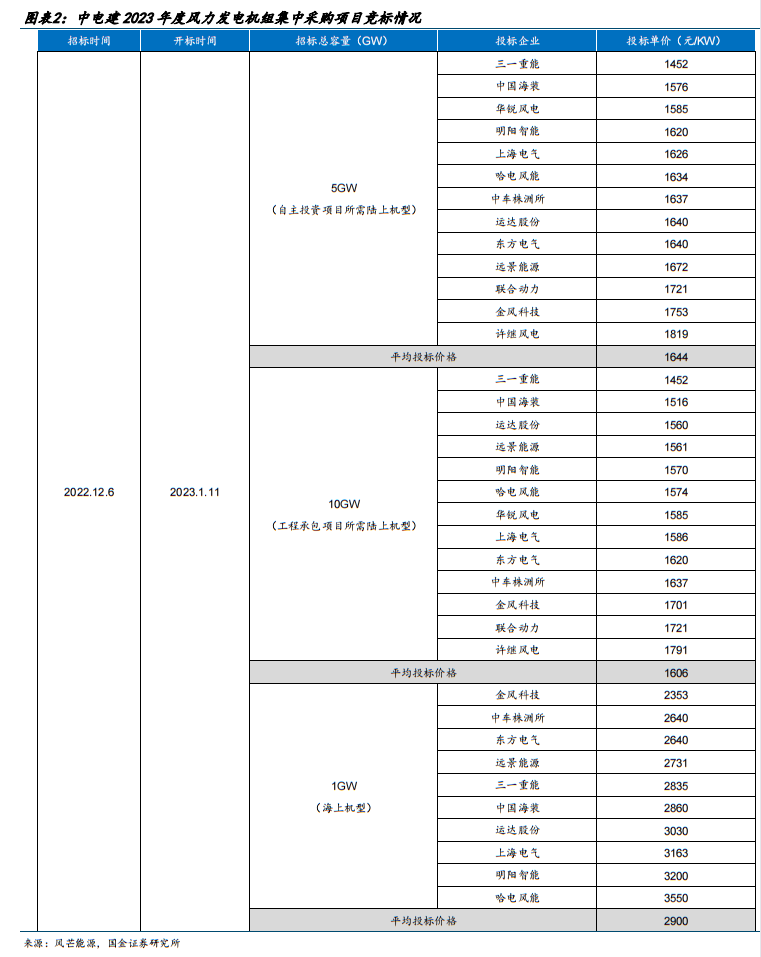

金风2353元/KW刷新历史海风最低价为集采框架大规模招标个例,短期不具备价格指导意义。1月11日,中电建2023年度风力发电机组集中采购项目公式入围供应商,其中金风报出海风最低价,为2353元/KW,创历史新低。我们认为此次低价仅为个例,短期内不具备价格指导意义,原因如下:1)集采框架招标最后落地到具体项目时,会再次竞标,目前投标价格并不一定为最终项目交付价格;2)金风此次投标机型为16MW,部分企业投标机型相对较小,带来价格上的差距;3)中电建此次招标不含传统配套设备,如升压变电站、运维费等。因此金风报价相较偏低。

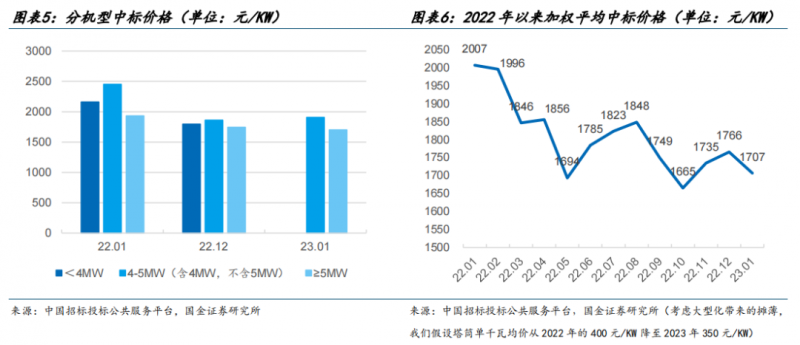

海陆风招标价格均有小幅下降。据我们统计,2023年1月陆风风机中标价格(扣除塔筒350元/KW)环比下降3.34%,为1707元/KW。2023年1月已有0.3GW海风项目公布中标整机商。该项目为福建漳浦六鳌海上风电场二期项目,其中金风科技中标200MW、东方电气中标100MW。项目含塔筒机组中标/预中标均价在3774元/KW,该价格相较2022年含塔筒机组中标/预中标均价4068元/KW下降了7%。

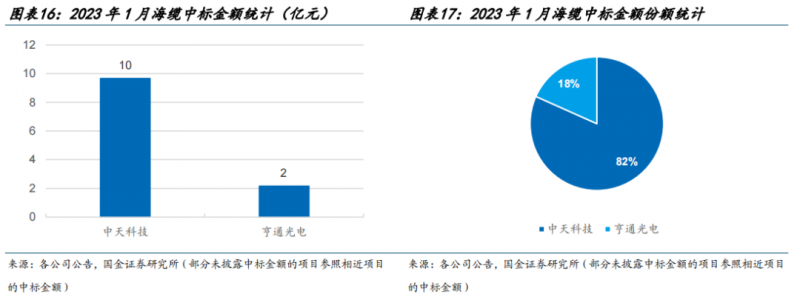

2023年1月共有0.75GW海缆完成招标。据我们统计,1月共有两家海缆企业有项目中标,分别为中天科技、亨通光电,中标金额分别为9.7亿元、2.2亿元,中标份额分别为82%、18%。

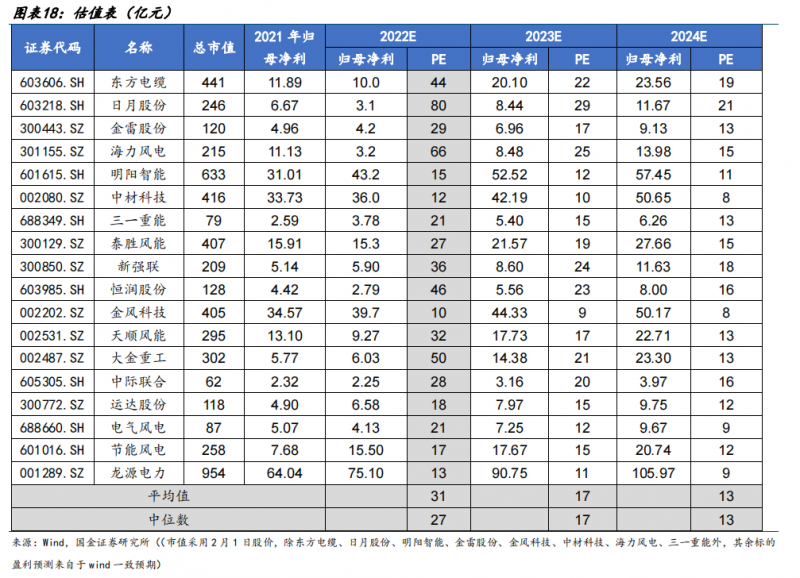

投资建议

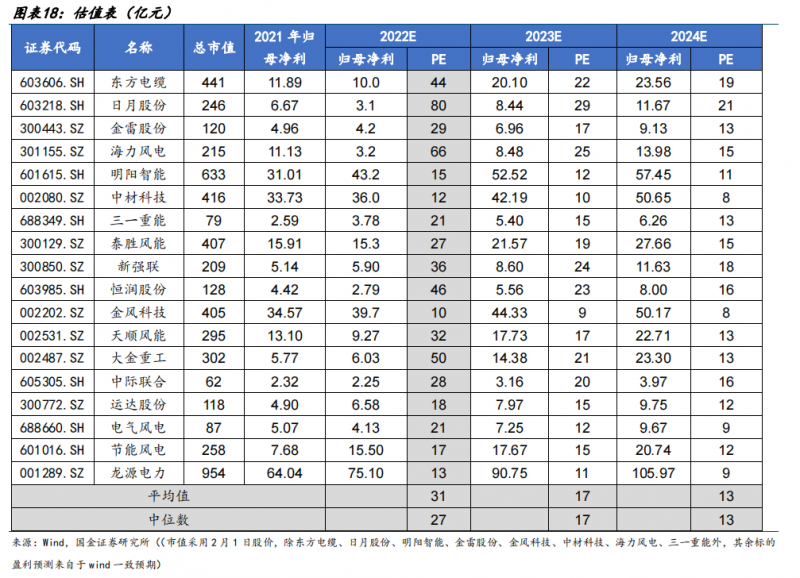

预计未来风电需求持续保持高增,我们主要推荐两条主线:1)关注业绩兑现环节,如深度受益海风高景气标的以及受益于量利齐升的零部件龙头;2)关注渗透率提高环节,如碳纤维环节以及轴承环节。重点推荐标的:东方电缆、日月股份、金雷股份、中材科技、明阳智能(完整推荐组合详见报告正文)

风险提示:经济环境及汇率波动;大宗商品价格波动风险;疫情反复造成全球经济复苏低于预期的风险。

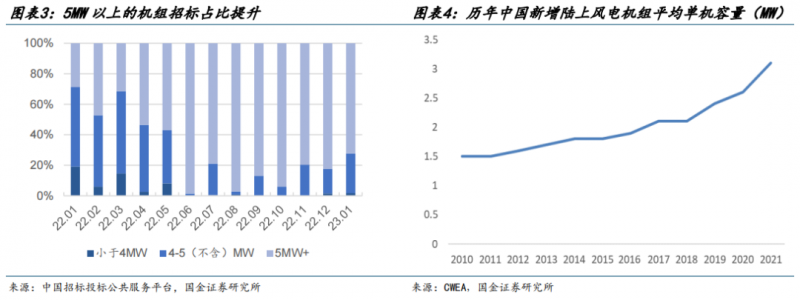

1、2023年1月招标规模同环比均有提升,招标高景气延续

2023年1月招标规模同环比均有提升,招标高景气延续。据我们统计,1月风电招标规模达11.97GW,同增21%,环增62%,其中海风招标规模1.80GW,同降14%,环增181%。考虑2022年招标规模95GW+创历史新高,行业普遍担心2023年招标规模较难持续。我们仍坚持原有观点:1)考虑海风目前仍未实现全国范围内平价,建设成本仍在持续降低,2023年海风招标规模大概率同比增长,预计可达20GW;2)在陆风机组价格仍保持现有水平下,陆风风电场IRR水平仍维持高位,运营商将有充足经济性驱动建设陆风项目。因此我们预计2023年陆风招标规模大概率同比持平。1月招标同环比在高基数下仍保持增长彰显经济性驱动下风电建设高韧性,可以较乐观看待2023年招标。

1月11日,中电建2023年度风力发电机组集中采购项目公式入围供应商,其中金风报出海风最低价,为2353元/KW,创历史新低。我们认为此次低价仅为个例,短期内不具备价格指导意义,原因如下:1)集采框架招标最后落地到具体项目时,会再次竞标,目前投标价格并不一定为最终项目交付价格;2)金风此次投标机型为16MW,部分企业投标机型相对较小,带来价格上的差距;3)中电建此次招标不含传统配套设备,如升压变电站、运维费等。因此金风报价相较偏低。考虑集采项目未最终确认具体项目中标价格,该次竞标情况暂不计入风电中标规模统计中。

2、1月陆风中标价格环比小幅下降

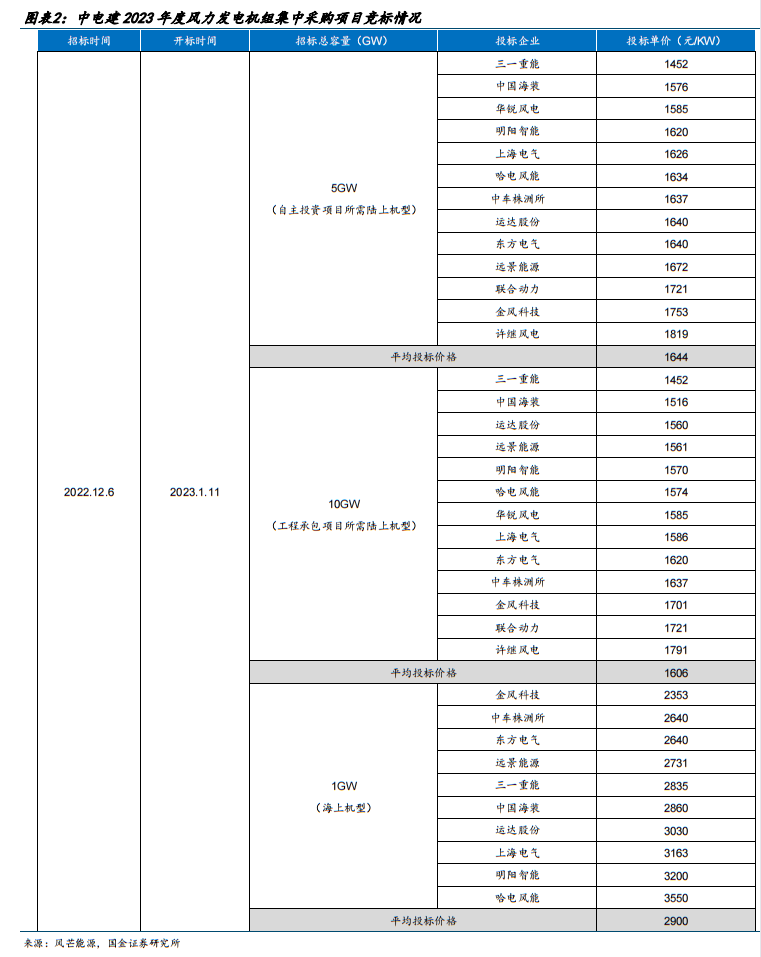

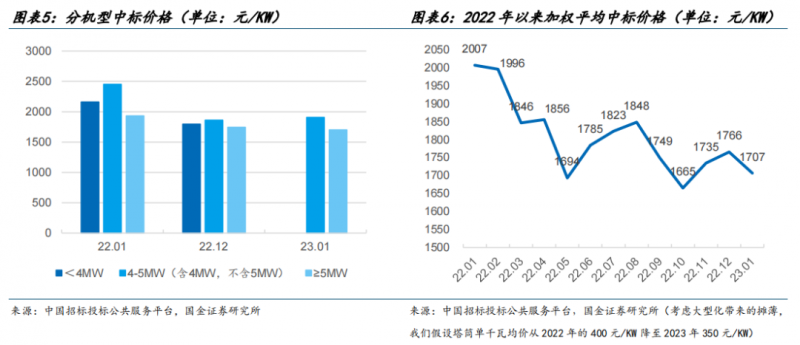

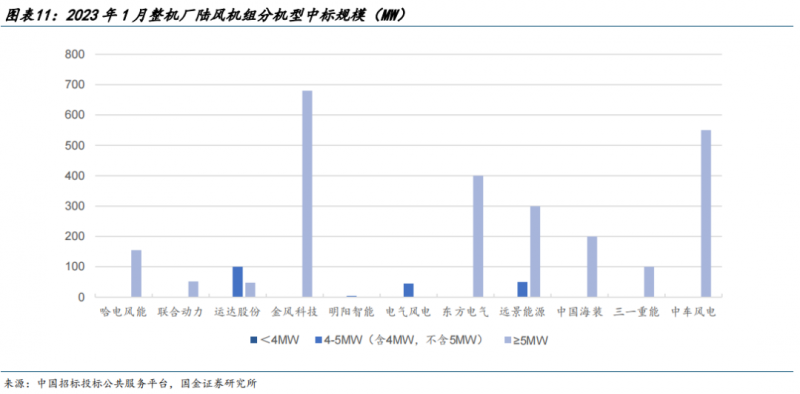

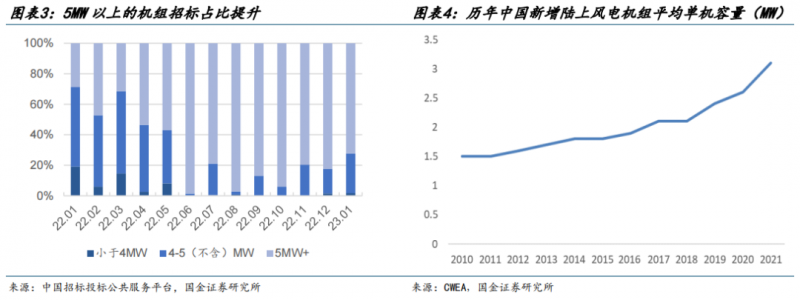

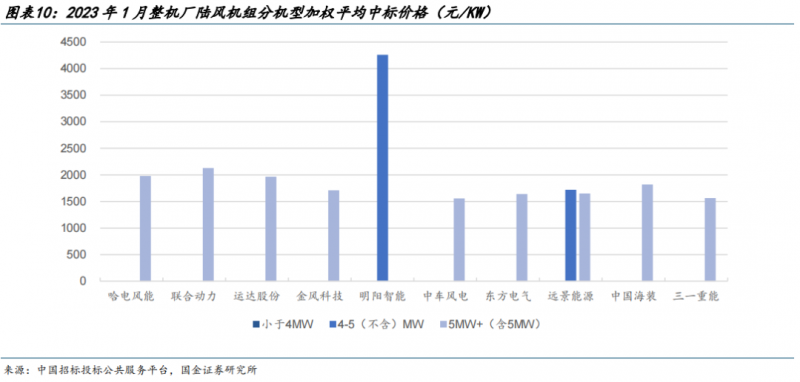

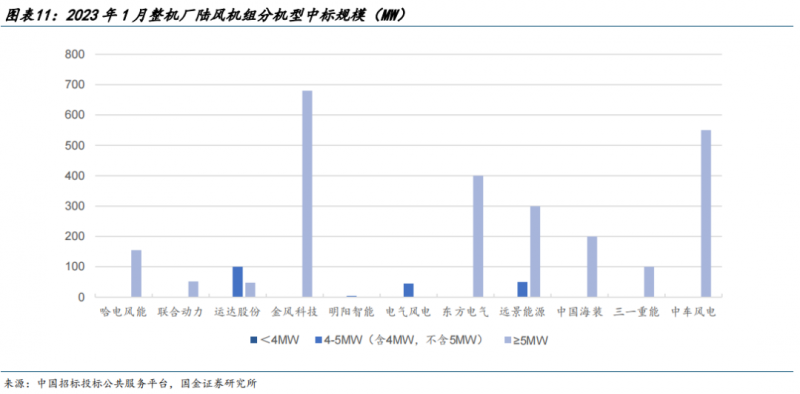

1月单机容量5MW及以上的陆风机组招标占比达72%。据CWEA统计,2021年国内新增陆风机组平均单机容量为3.1MW。据我们统计,2022年5MW及以上的陆风机组招标占比达66%,2023年1月单月5MW及以上的陆风机组招标占比达72%,大型化趋势明显。

据我们统计,2023年1月陆风风机中标价格(扣除塔筒350元/KW)环比下降3.34%,为1707元/KW。

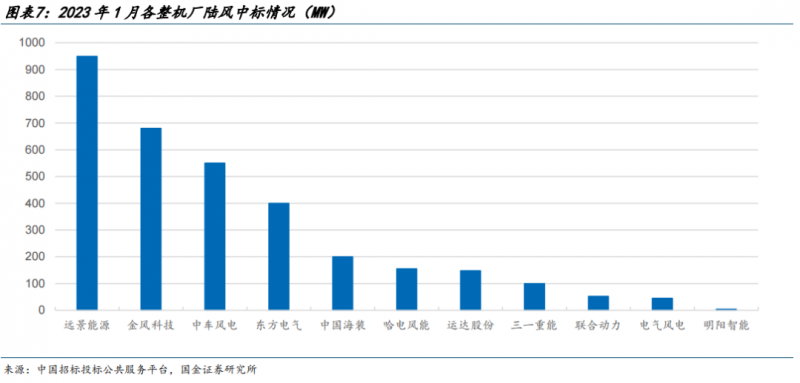

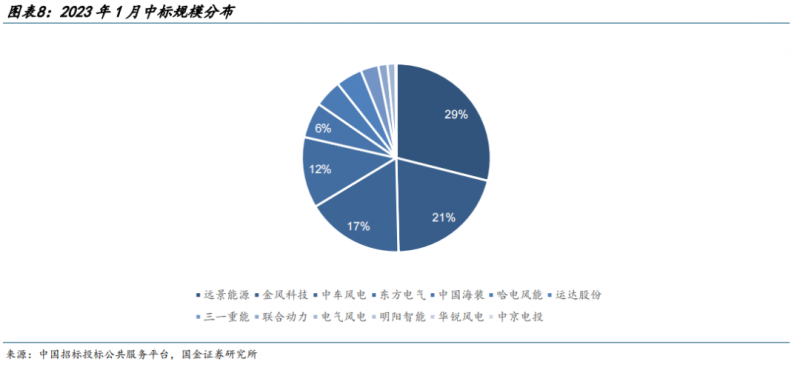

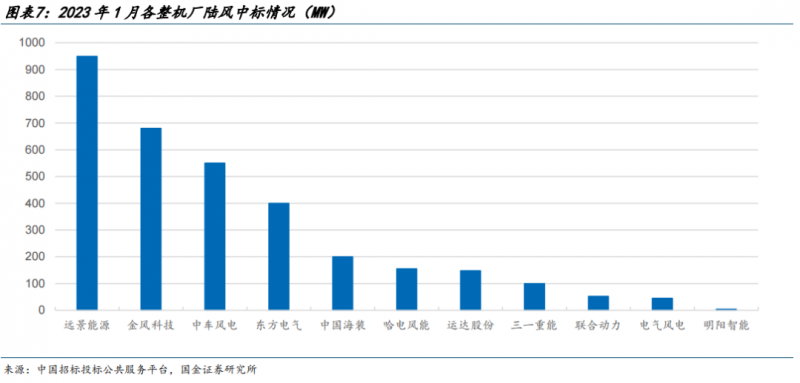

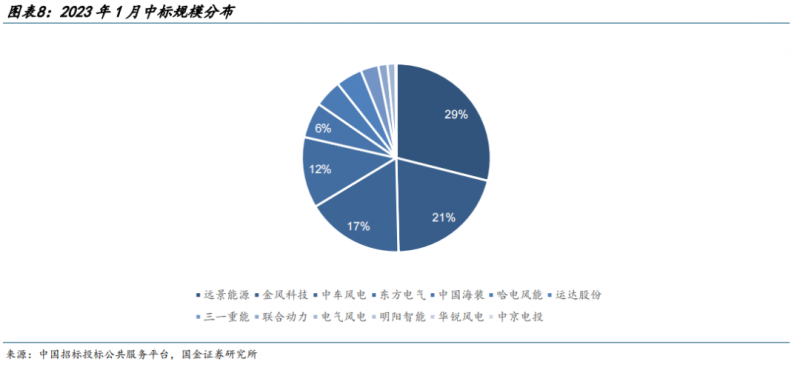

据我们统计,2023年1月远景能源、金风科技、中车风电陆风中标规模位列前三,分别为949.5MW、680MW、550MW,份额分别达29%、21%、17%。

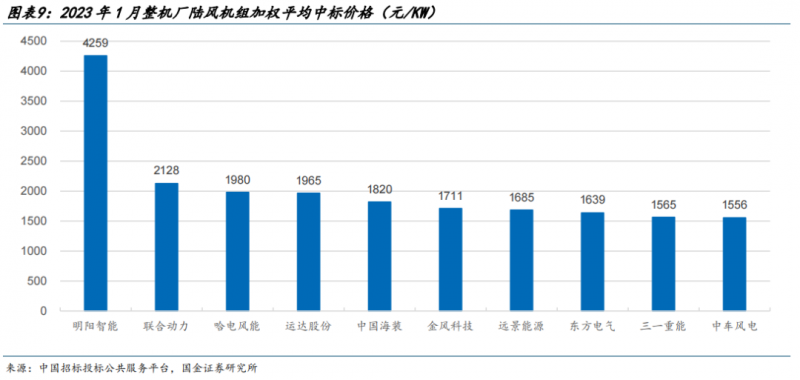

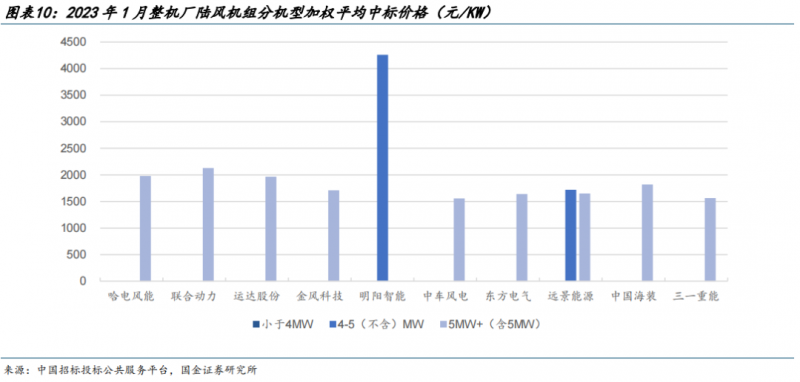

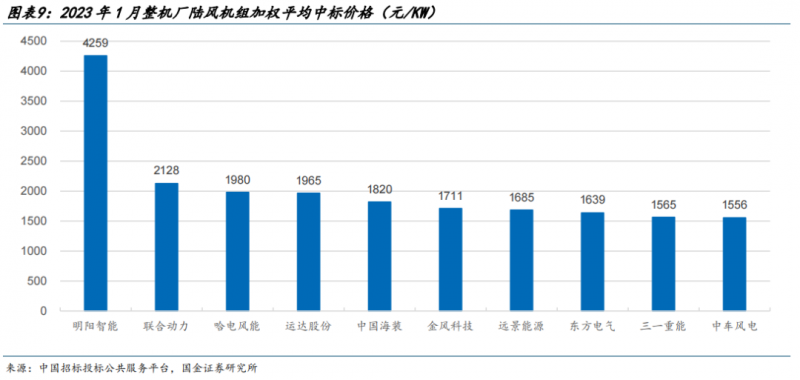

据我们统计,2023年1月各家整机厂陆风机组加权平均中标价格在4259元/KW-1556元/KW区间,其中中标规模排名前三的企业远景、金风、中车的中标均价分别为1685元/KW、1711元/KW、1556元/KW。考虑1月部分主机厂中标项目较少,中标价格数据不具有太大参考价值。

3、海上风电玩家增多,海风机组价格持稳下降

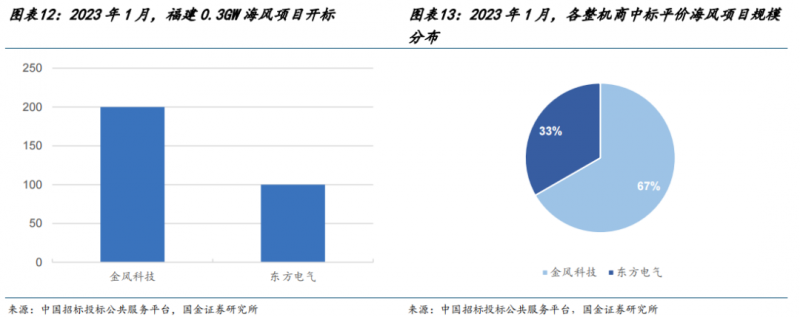

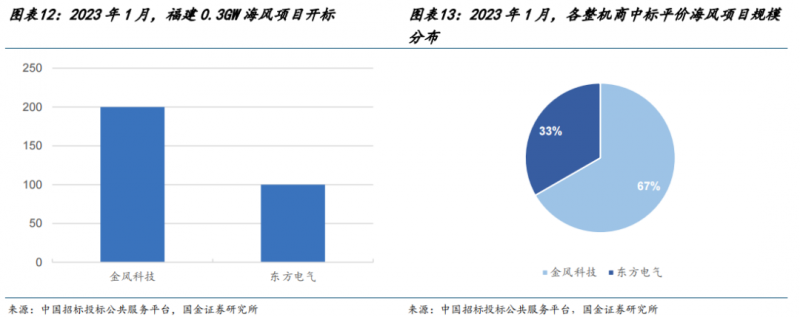

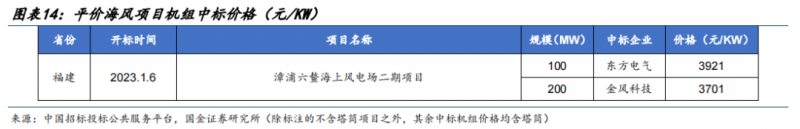

据我们统计,截至1月末,2023年已有0.3GW海风项目公布中标整机商。该项目为福建漳浦六鳌海上风电场二期项目,其中金风科技中标200MW、东方电气中标100MW。

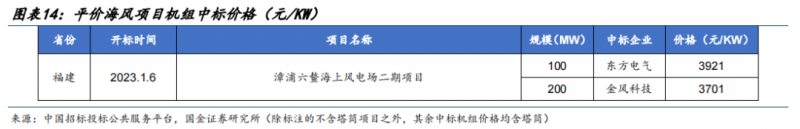

据我们统计,2023年国内已有1个平价海风项目公布招标价格,含塔筒机组中标/预中标均价在3774元/KW。该价格相较2022年含塔筒机组中标/预中标均价4068元/KW下降了7%。

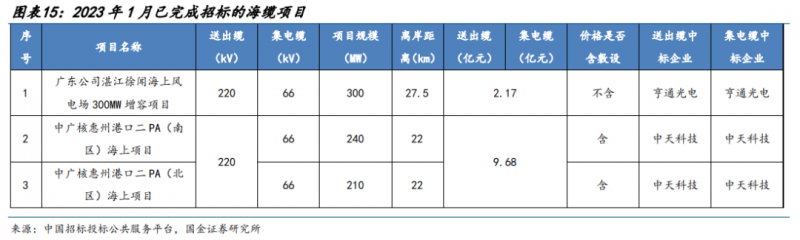

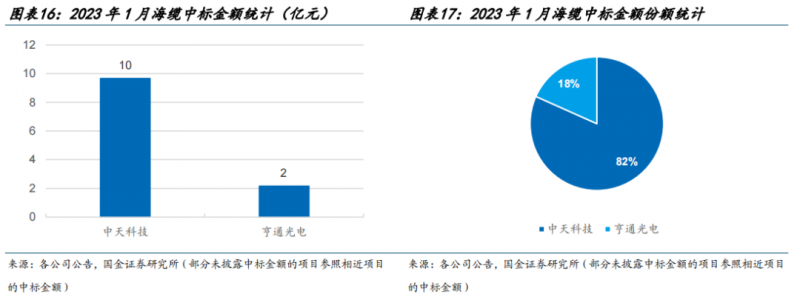

4、1月共有0.75GW海缆完成招标

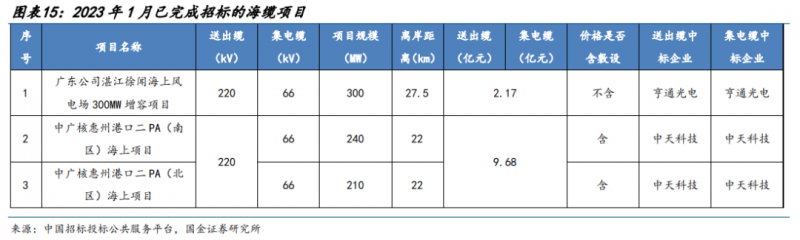

据我们统计,1月共有0.75GW海缆项目完成招标。

据我们统计,1月共有两家海缆企业有项目中标,分别为中天科技、亨通光电,中标金额分别为9.7亿元、2.2亿元,中标份额分别为82%、18%。

5、投资建议

预计未来风电需求持续保持高增,我们主要推荐两条主线:1)关注业绩兑现环节,如深度受益海风高景气标的,如东方电缆、海力风电等;以及受益于量利齐升的零部件龙头,如日月股份、金雷股份、中材科技等;2)关注渗透率提高环节,如碳纤维环节,如光威复材、吉林化纤、吉林碳谷等;以及轴承环节,如恒润股份、新强联等。

6、风险提示

经济环境及汇率波动。世界主要经济体增长格局出现分化,全球一体化及地缘政治等问题对世界经济的发展产生不确定性。在此背景下,可能出现的国际贸易保护主义及人民币汇率波动,或将影响新能源发电企业的国际化战略及国际业务的拓展。

大宗商品价格波动风险。大宗商品价格不确定,有一定上涨可能性,会对风电产业链造成不利影响。

疫情反复造成全球经济复苏低于预期的风险。现全球疫情反复,下游需求、供应链生产、运输等多环节都会受疫情影响而滞后延迟,存在因疫情反复造成全球经济复苏低于预期的风险。