行业主要上市公司:中国能建(601868);中国电建(601669);永福股份(300712);三一重能(688349);国电南自(600268)等

本文核心数据:企业排名;市场集中度;企业销售布局;风电EPC业务占比

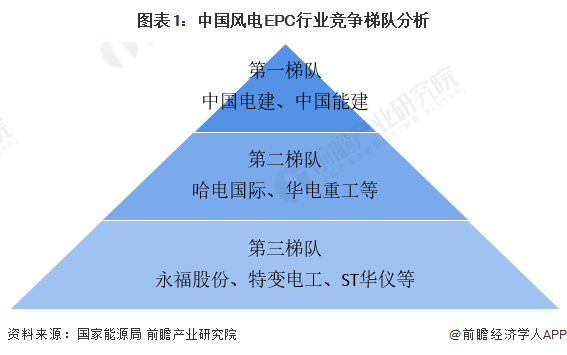

1、中国风电EPC行业竞争层次

从行业竞争格局来看,目前行业主要由大型国有企业占据主导地位。行业第一梯队主要由拥有电力工程施工总承包特级资质的中国电建、中国能建下属设计院及部分省级电力设计院组成,其中电力工程行业综合和甲级资质90%以上为大型国企掌握,因此民营企业无法在大型项目中与国有企业竞争,一般在低压、小型项目中发挥自身优势;行业第二梯队为拥有电力工程施工总承包一级、电力工程设计专业甲级和乙级资质企业,主要为地市级设计院及部分已经具备一定规模实力的民营企业;行业第三梯队为拥有电力工程设计专业丙级资质企业,数量众多,在一些技术含量有限的小型项目中竞争较为激烈。

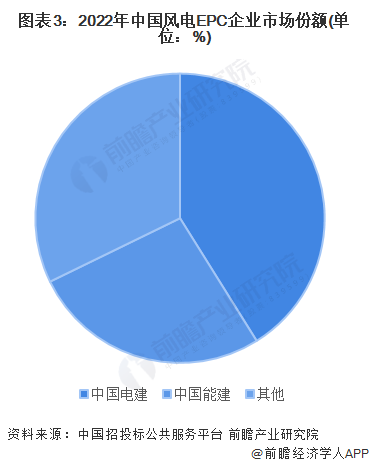

2、中国风电EPC行业市场份额

根据2022年中国风电EPC招投标数据,2022年中国风电EPC含有中标金额的90个项目中,中标最多的为中国电建,中标数量达到37项,占比为41%;其次为中国能建,中标数量达到27项,占比为27%。此外,金风科技、特变电工、东方电气、永福股份等企业均有中标,但数量较少。整体来看,目前我国风电EPC市场仍主要被大型国有企业占据。

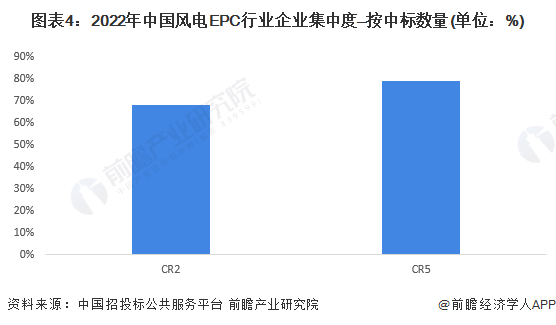

3、中国风电EPC行业市场集中度

目前,国内风电EPC行业整体的市场集中度较高,主要是头部两家企业中国电建及中国能建所占份额较大,但其余民营企业所占市场份额较小。2022年中国风电EPC行业企业集中度CR2为68%,CR5为79%。

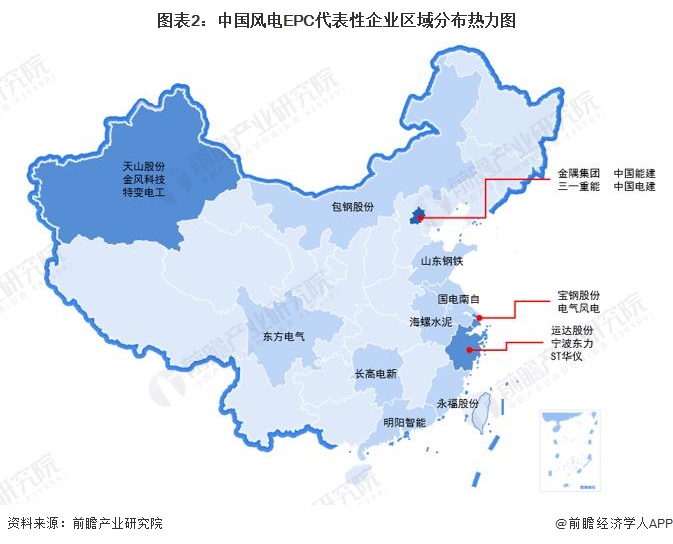

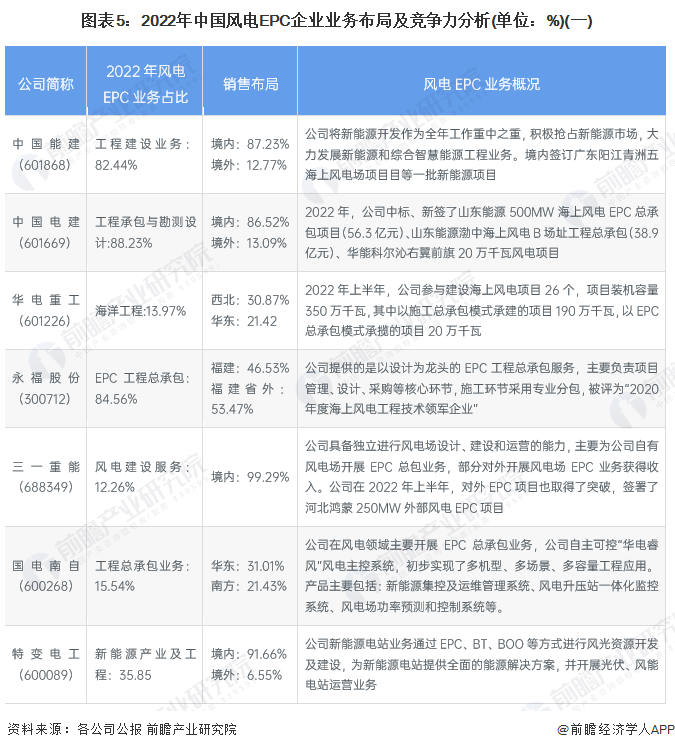

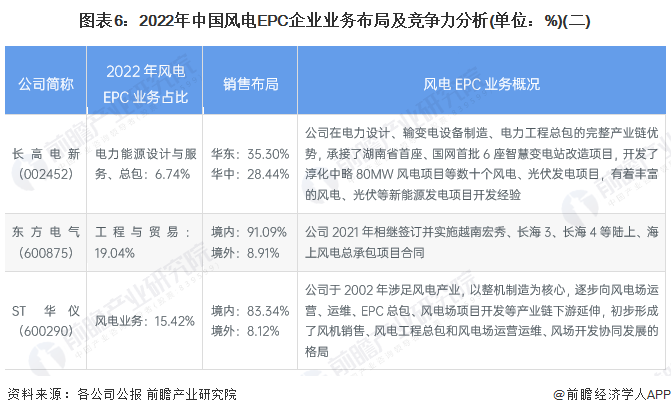

4、中国风电EPC行业企业布局及竞争力分析

风电EPC行业的上市公司中,大多数公司海内外均有布局,中国电建和中国能建的相关业务占比较高。

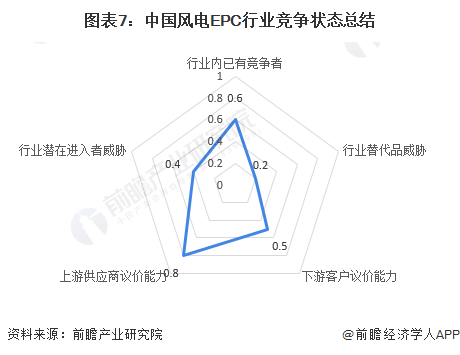

5、中国风电EPC行业竞争状态总结

从五力竞争模型角度分析,目前,我国风电EPC行业现有企业定制化程度较高,行业同质化程度较低,行业竞争程度一般;在上游议价方面,5-7兆瓦级风机的核心配件仍依赖进口,上游的议价能力相对较强;风电EPC下游企业实力较强,但由于风电工程承包行业对技术和专业性的要求较高,项目的购买者对产品的依赖度较强,下游议价能力一般;在潜在进入者方面,行业存在较高的进入壁垒,潜在进入者对目前市场的威胁较小;替代品方面,风电EPC替代品威胁偏弱。

手机浏览网

手机浏览网