近日,特变电工股份有限公司(简称:特变电工)发布2023年年度报告。

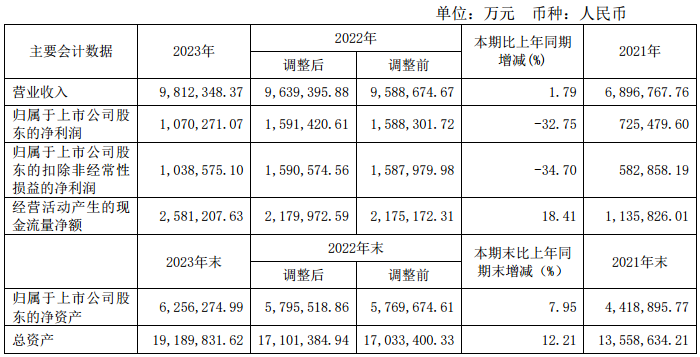

2023年度,公司实现营业收入9,812,348.37万元,营业利润1,690,923.39万元,利润总额1,690,105.65万元,净利润1,409,303.66万元,归属于上市公司股东的净利润1,070,271.07万元;与 2022 年度相比分别增长1.79%,下降36.62%,下降36.41%,下降38.42%,下降32.75%。

2023年度,公司实现营业收入9,812,348.37万元,较上年同期增长1.79%;营业成本7,110,771.07万元,较上年同期增长19.94%。

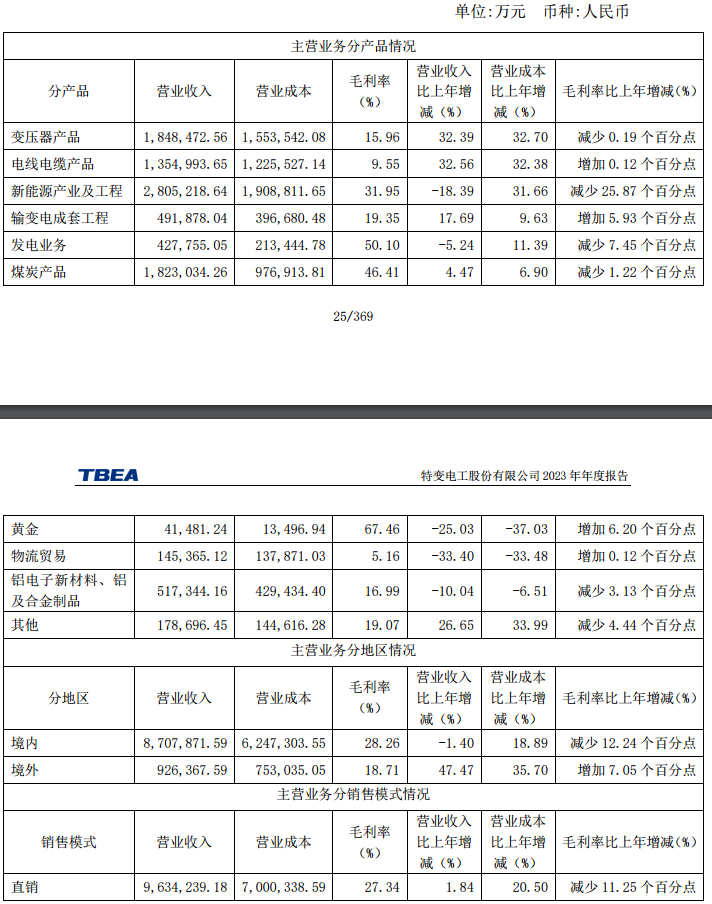

主营业务分行业、分产品、分地区、分销售模式情况

主营业务分行业、分产品、分地区、分销售模式情况的说明

1)报告期,公司变压器产品营业收入较上年同期增长 32.39%,营业成本较上年同期增长 32.70%,主要系公司产能增加及公司加大市场开拓力度;毛利率基本与上年同期持平。

2)报告期,公司电线电缆产品营业收入较上年同期增长 32.56%,营业成本较上年同期增长 32.38%,主要系公司产能增加及公司加大市场开拓力度;毛利率基本与上年同期持平。

3)报告期,公司新能源产业及工程营业收入较上年同期下降 18.39%,营业成本较上年同期增长 31.66%,毛利率较上年同期减少 25.87 个百分点,主要系公司多晶硅产品产能释放,销量增加,但销售均价大幅下降。

4)报告期,公司输变电成套工程营业收入较上年同期增长 17.69%,营业成本较上年同期增长 9.63%,主要系公司输变电国际成套项目工程进度加快,按工程进度确认的收入增加;毛利率较上年同期增加 5.93 个百分点,主要系公司加强成本管控及部分开工项目毛利率较高。

5)报告期,公司发电业务营业收入较上年同期下降 5.24%,营业成本较上年同期增长 11.39%,毛利率较上年同期减少7.45个百分点,主要系报告期内新能源自营电站按照电价补贴被取消或降低后的电价确认发电收入及减值冲回同步冲减当期收入,新能源电费收入减少。

6)报告期,公司煤炭产品营业收入较上年同期增长 4.47%,营业成本较上年同期增长 6.90%,主要系煤炭产品疆外销售占比提升;毛利率较上年同期减少1.22 个百分点,主要系煤炭产品销售均价下降。

7)报告期,公司黄金营业收入较上年同期下降25.03%,营业成本较上年同期下降 37.03%,主要系库河一期氧化矿开发后期产量减少,黄金销量下降;毛利率较上年同期增加 6.20 个百分点,主要系黄金价格上涨及公司以成品金、金精粉两种方式销售产品,金精粉营业成本较低,毛利较高。

8)报告期,公司物流贸易营业收入较上年同期下降33.40%,营业成本较上年同期下降33.48%,毛利率较上年同期增加0.12个百分点,主要系公司持续围绕主业做精做优贸易业务。

9)报告期,公司铝电子新材料、铝及合金制品营业收入较上年同期下降10.04%,营业成本较上年同期下降6.51%,毛利率较上年同期减少3.13个百分点,主要系高纯铝、电子铝箔、化成箔销售均价下降。

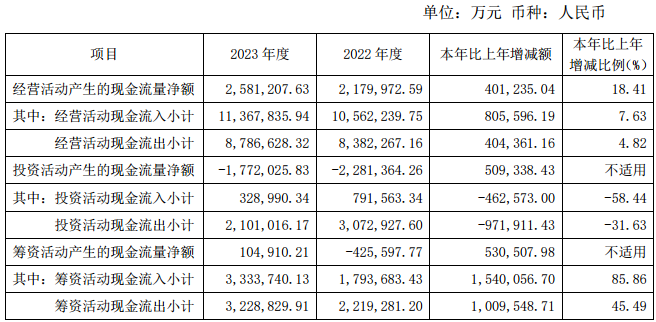

1)报告期,经营活动产生的现金流量净额较上年同期增长18.41%,主要系公司加强应收账款回款管理。

2)报告期,投资活动产生的现金流出较上年同期大幅降低,主要系报告期公司银行结构性存款到期、股权投资减少。

3)报告期,筹资活动产生的现金流量净额较上年同期大幅增加,主要系公司投资建设巴州地区若羌县 2×35 万千瓦热电联产项目、天池能源公司 10 万吨/年工业硅项目、新能源自营电站项目借款增加以及新疆众和发行可转债收到募集资金增加。

在国内市场,新能源产业方面,公司加快多晶硅产能释放,多晶硅实现产量19.13万吨,销量20.29万吨;加大风光资源获取力度,完成并确认收入的风能及光伏建设项目装机约2.19GW,新能源BOO电站发电量72.15亿千瓦时。能源产业方面,公司细化煤炭市场管理,优化市场服务,提升运力保障能力,促进煤炭销售,2023年煤炭实现销量超过7,400万吨;公司发电机组稳定运行,火电机组累计发电量174.72亿千瓦时。新材料产业方面,公司加强产品性能提升、质量改进,实现高纯铝产品销售3.41万吨,电子铝箔产品销量1.21万吨,化成箔产品销售2,178.04万平方米,合金产品销售9.65万吨,铝制品产品销售6.30万吨。

在国际市场,公司深耕细作存量市场,在优势市场持续获取订单;通过多种方式开拓新市场,积极培育增量市场。截至2023年12月31日,公司输变电国际成套项目正在执行未确认收入合同及待履行合同金额约53亿美元。2023年度公司输变电、逆变器等产品出口签约超过7.00亿美元。

公司2023年多晶硅实现产量19.13万吨,销量20.29万吨。公司完成并确认收入的风能及光伏建设项目装机约2.19GW,公司已实现并网发电的风能、光伏运营电站装机约 3.41GW。公司能源产业煤炭产品采取“以销定产”的方式生产,煤炭产量超过 7,400 万吨,不存在积压情况。公司高纯铝、电子铝箔、化成箔、合金、铝制品产量分别为 6.57 万吨、2.09万吨、2,252.82万平方米、10.30万吨、8.51万吨,销量分别为 3.41 万吨、1.21万吨、2,178.04万平方米、9.65万吨、6.30万吨。公司订单任务饱满,可支撑公司正常的经营发展。

截至2023年末,公司管理装机容量6,426.95MW,其中火电装机3,020.00MW(含新特能源自备电厂装机 700MW、新疆众和自备电厂装机 300MW),约占 46.99%;风能自营电站2,201.50MW,约占34.25%;光伏发电自营电站1,205.45MW,约占18.76%。

报告期内火电平均发电利用小时 5,998.85小时,风电平均发电利用小时2,362.89 小时,光伏平均发电利用小时1,431.71 小时。2023年昌吉 2×350MW热电联产项目综合厂用电率为 5.85%,准东五彩湾 2×660MW北一电厂项目综合厂用电率为 4.97%。

特变电工表示,2024年公司将坚持“稳中求进、现金为王、存量调优、增量引领”的发展总基调,全力保障2024年重点工作目标实现。2024年公司计划实现营业收入1,000 亿元,营业成本控制在800亿元以内。

手机浏览网

手机浏览网