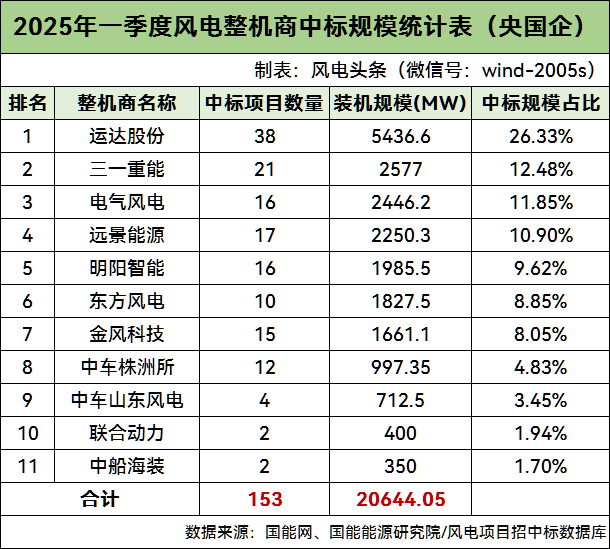

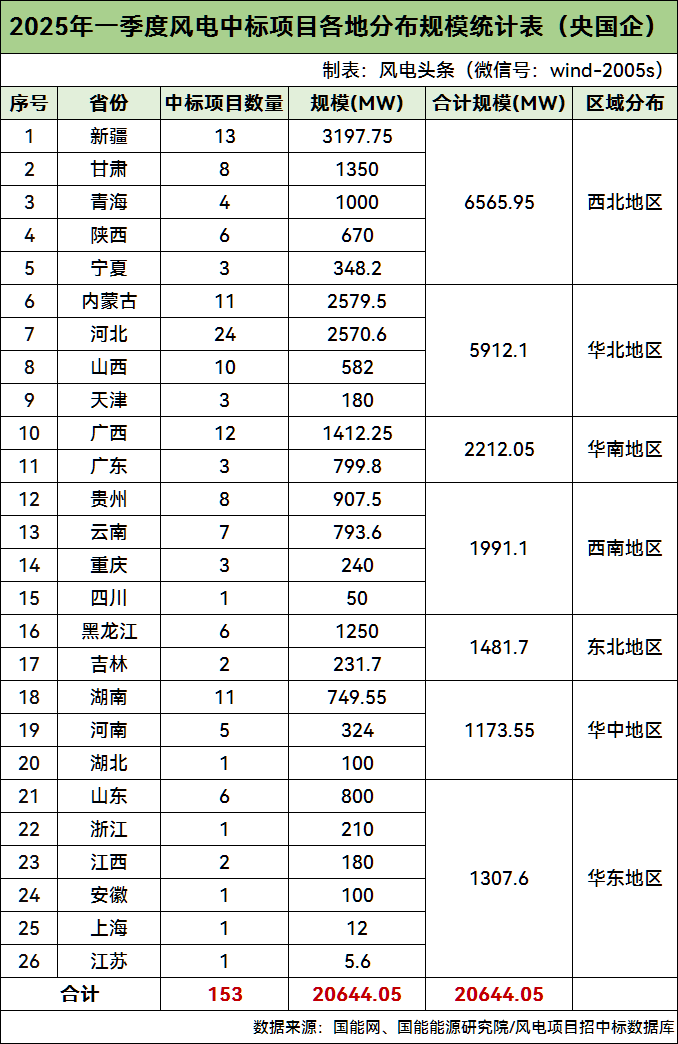

风电项目数据库统计显示,2025年一季度,共有153个央国企风电项目整机集采定标,累计容量达到20644.05MW(约20.64GW)。与2024年一季度39.73GW规模相比,同比减少48.03%。

2025年一季度央国企风电机组中标市场呈现如下趋势和特点:

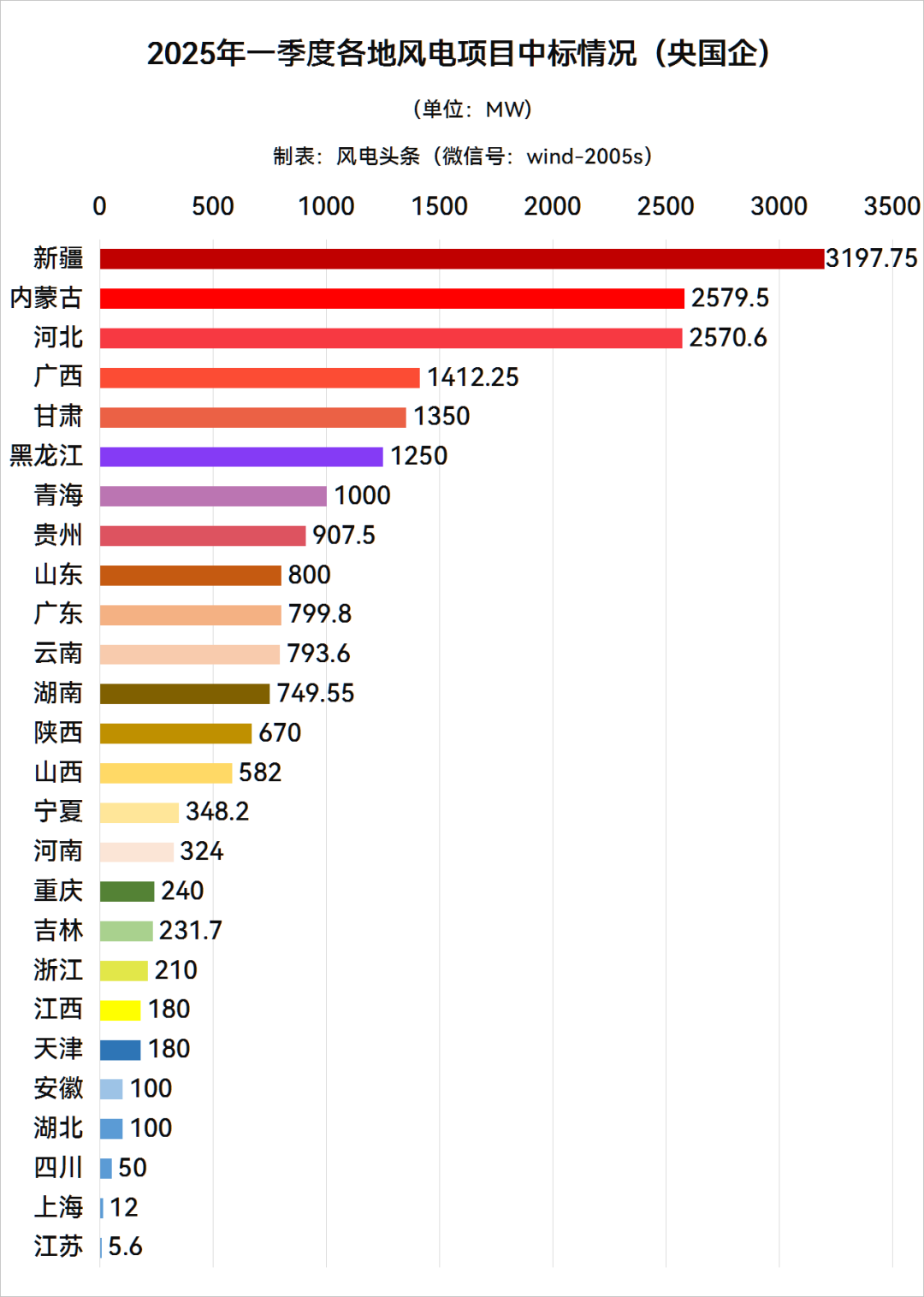

1、2025年一季度央国企陆上和海上风电项目机组开标总规模约20.64GW,主要市场包括新疆、内蒙古、河北、广西、甘肃、黑龙江、青海、贵州、山东等26地。

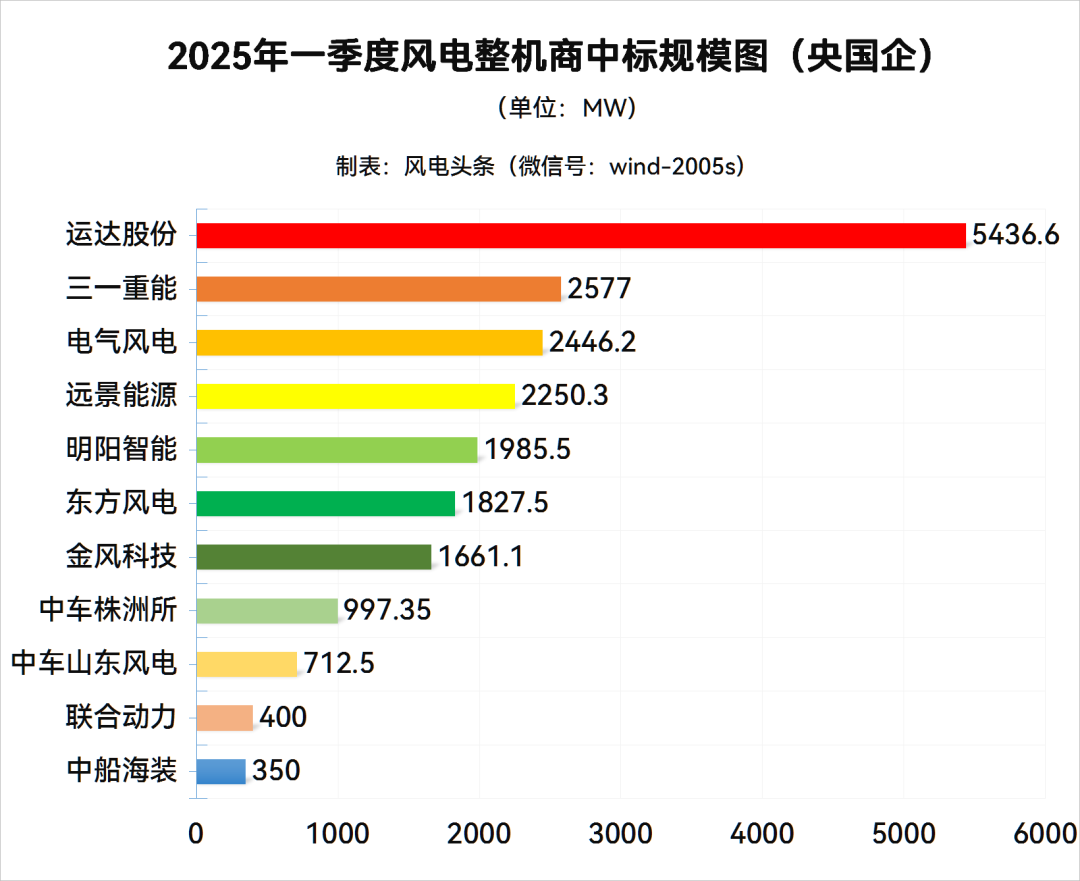

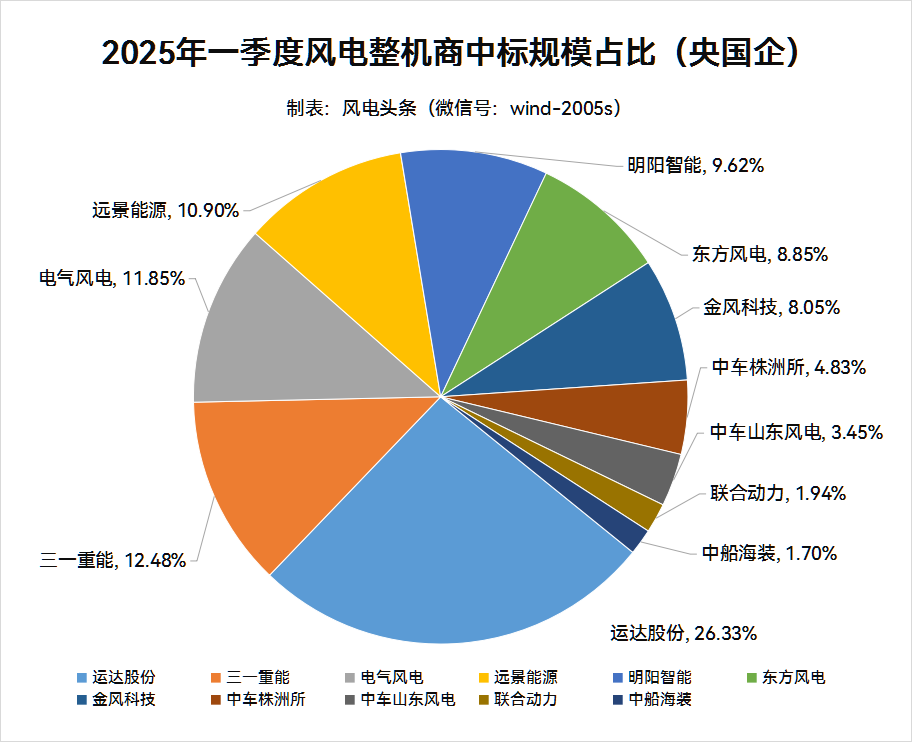

2、从整机商中标情况来看,2025年一季度,中标央国企整机规模最大的五家整机商分别为运达股份、三一重能、电气风电、远景能源、明阳智能,占比分别为26.33%、12.48%、11.85%、10.90%、9.62%。这5家整机商共中标14.7GW,占总中标容量的71.19%,整机商市场品牌集中度高。

3、从区域分布来看,2025年一季度,陆上风电项目共计19.43GW,海上风电项目共计1.21GW。其中,陆上风电项目主要集中在西北、华北地区,有大量新能源基地项目招标采购,以及风电机组框架集采。规模最大的省份是新疆,1-3月开标容量达3.2GW。

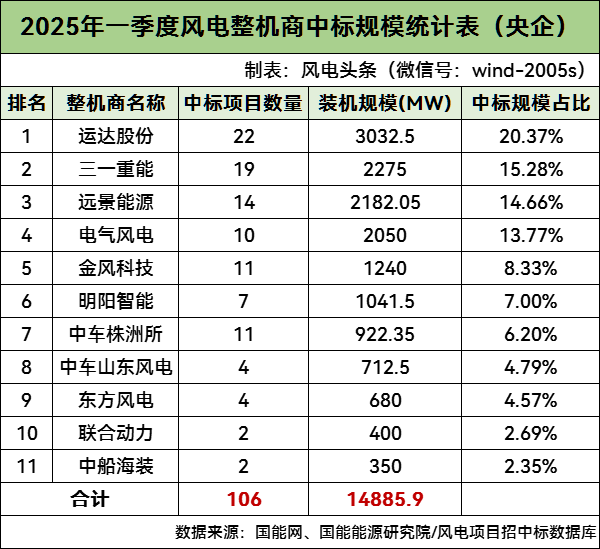

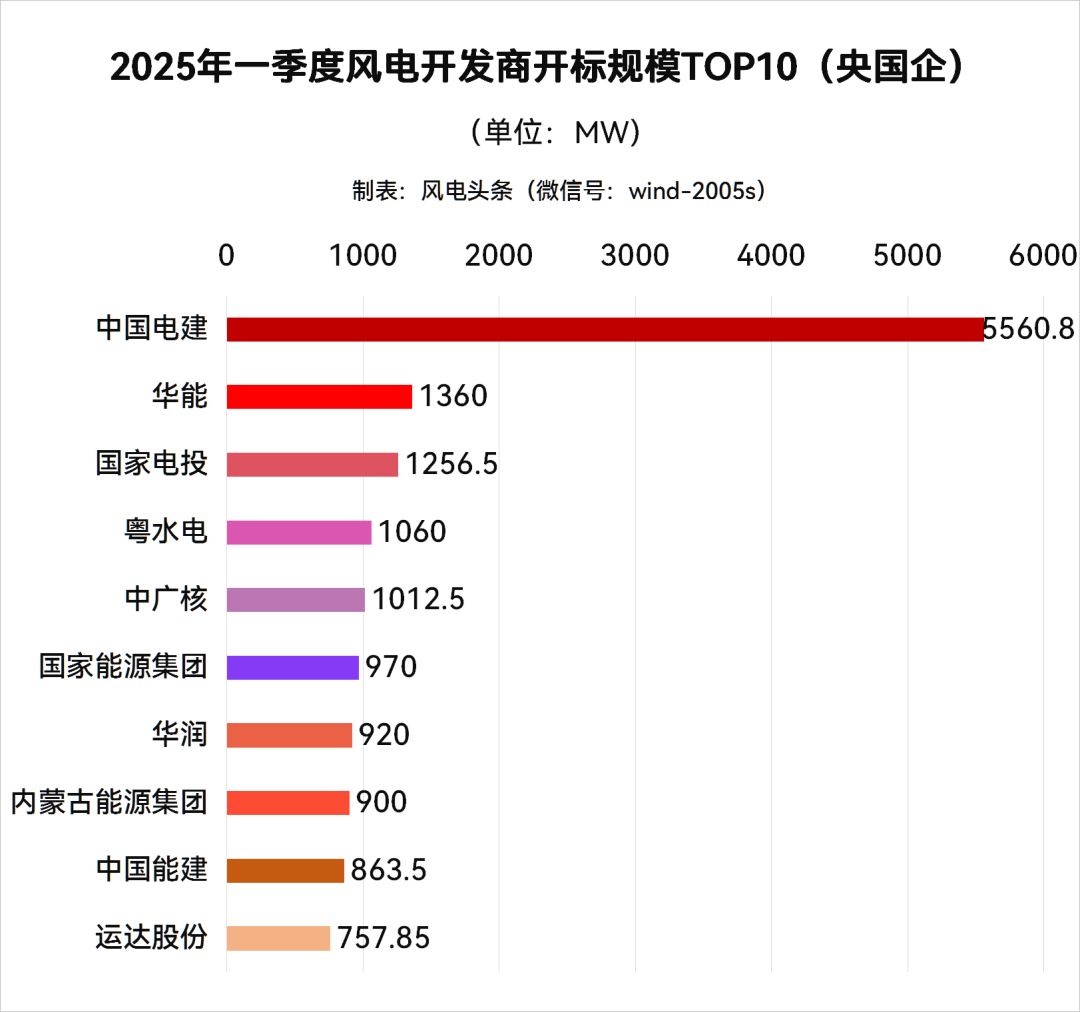

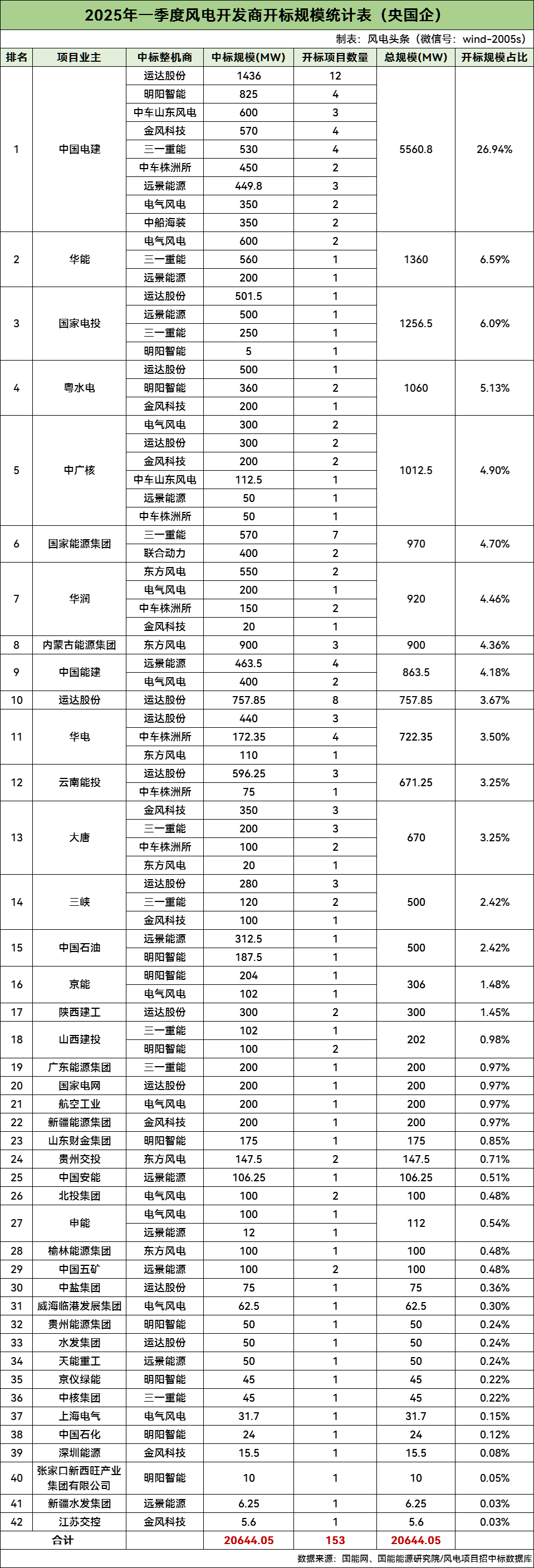

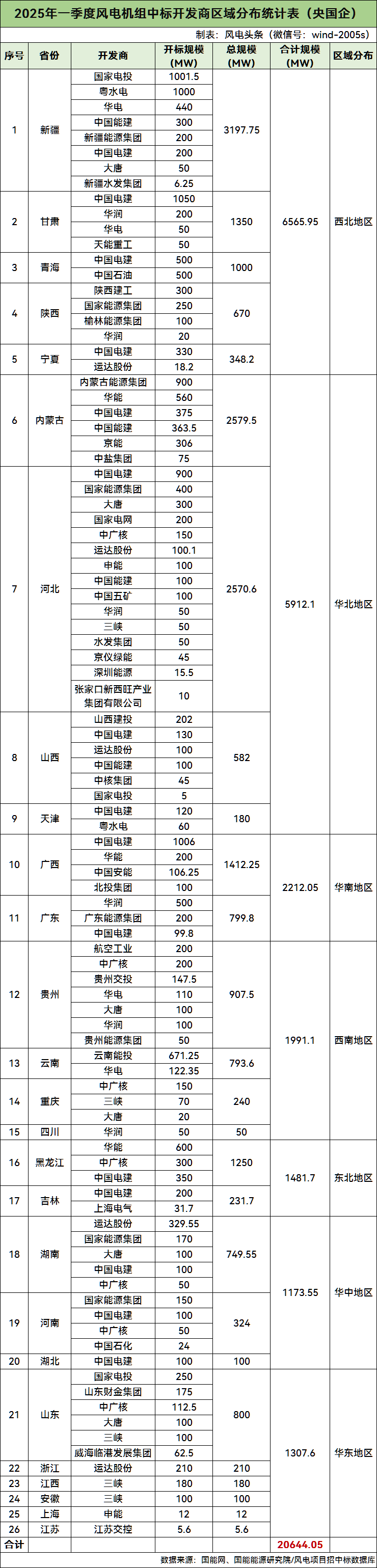

4、从开发商角度来看,2025年一季度,央企风机开标容量为14.89GW,占比为72.11%,国企风机开标容量为5.76GW,占比27.89%。其中,央国企总排名中,中国电建开标容量领先第一,开标容量达5.56GW,其次是华能,开标容量达1.36GW,随后是国家电投,开标容量达1.26GW。

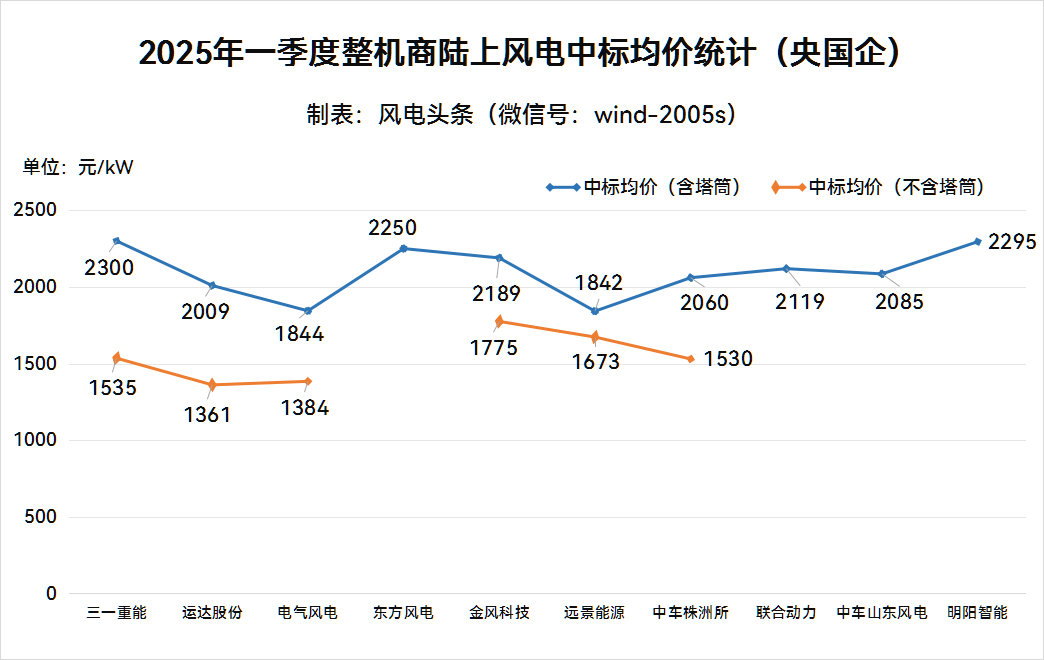

5、从价格方面来看,2025年一季度,央国企陆上风电项目(含塔筒)中标均价为2108元/kW,陆上风电项目(不含塔筒)中标均价为1520元/kW。海上风电项目(含塔筒)中标均价为2933元/kW。

从整机商中标均价来看,陆上风电含塔筒最高中标均价2300元/kW,最低中标均价1842元/kW;不含塔筒最高中标均价1775元/kW,最低中标均价1361元/kW。海上风电含塔筒最高中标均价2956元/kW,最低中标均价2910元/kW。(注:仅统计公开订单规模及价格的风电项目)

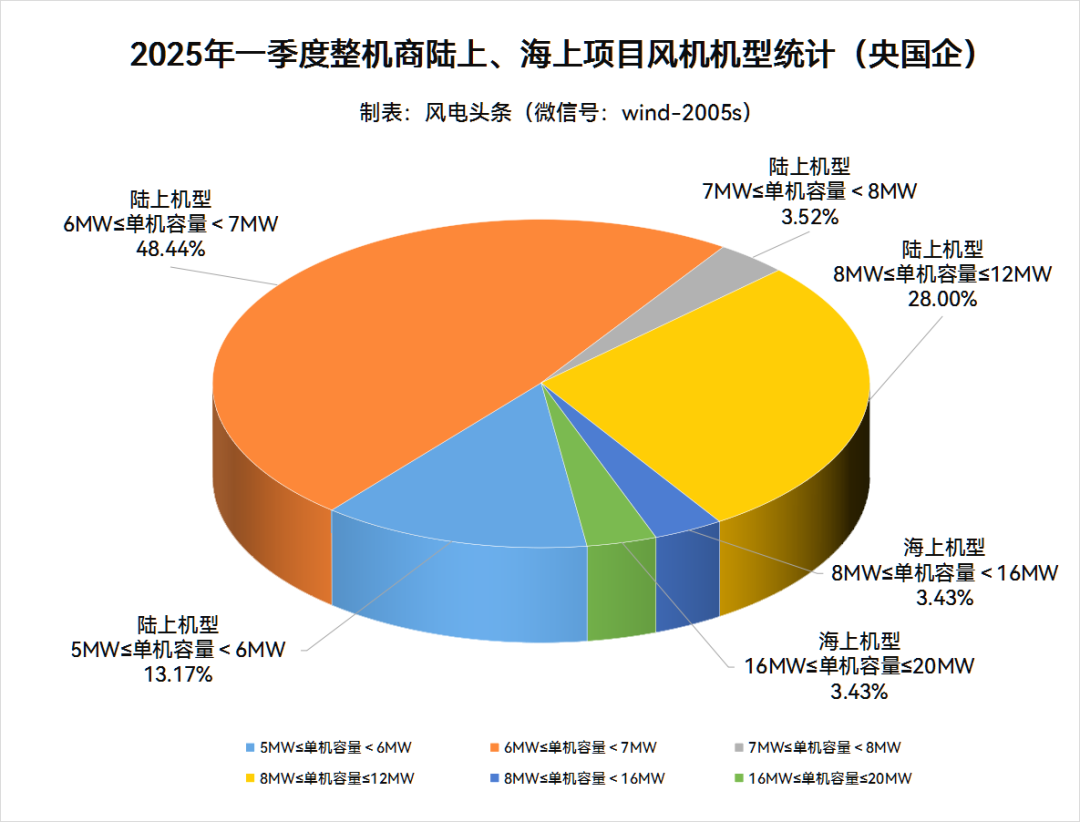

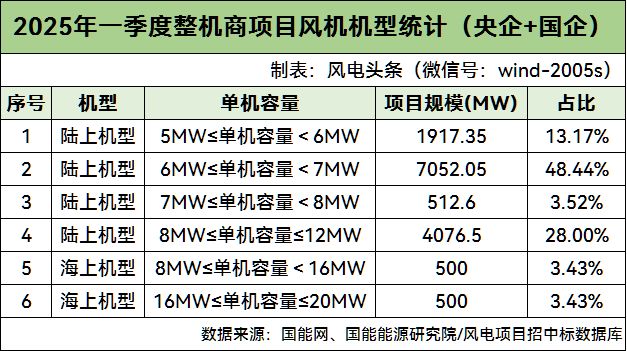

6、从风机功率来看,在陆上风电机组中,单机容量6MW-7MW机组在风电市场中应用最多,规模为7052.05MW,在海陆总机组中占比为48.44%。在该机型应用范围中,6.25MW机型应用最多,规模达4712.05MW,为陆上风电项目中的主流机型。

海上风电项目中,机组逐步趋于大型化,单机容量要求为8MW≤单机容量≤20MW,在海陆总机组中占比为6.87%。

(注:文中所有统计数据均基于能源央企、国企已公开且有明确中标量的中标信息数据,不包括集采未分配份额,如有遗漏欢迎补充)

在2025年一季度风电中标项目中,风电头条(微信号:wind-2005s)对央国企项目进行了统计,分别从整机商、整机商中标均价、开发商、机型、各省份中标规模5个维度进行了分析。

央国企风电整机商中标数据统计

央国企风电整机商中标数据统计

20.64GW!运达、三一、电气风电、远景、明阳居前五。

央国企项目整机商排名

风电头条(微信号:wind-2005s)通过风电项目数据库分析发现,2025年一季度央国企中标项目累计153个风电项目集采定标,累计容量达到20644.05MW(约20.64GW)。

根据风电头条(微信号:wind-2005s)风电项目数据库统计显示,2025年一季度央国企风电项目共有11家整机商中标。其中,运达股份、三一重能、电气风电、远景能源、明阳智能排前五名,累计中标规模达14.7GW,占中标总量的71.19%。

数据来源:国能网、国能能源研究院/风电项目招中标数据库

数据来源:国能网、国能能源研究院/风电项目招中标数据库

运达股份、三一重能、电气风电、远景能源中标规模均在2GW以上,占比均在10%以上。

数据来源:国能网、国能能源研究院/风电项目招中标数据库

数据来源:国能网、国能能源研究院/风电项目招中标数据库

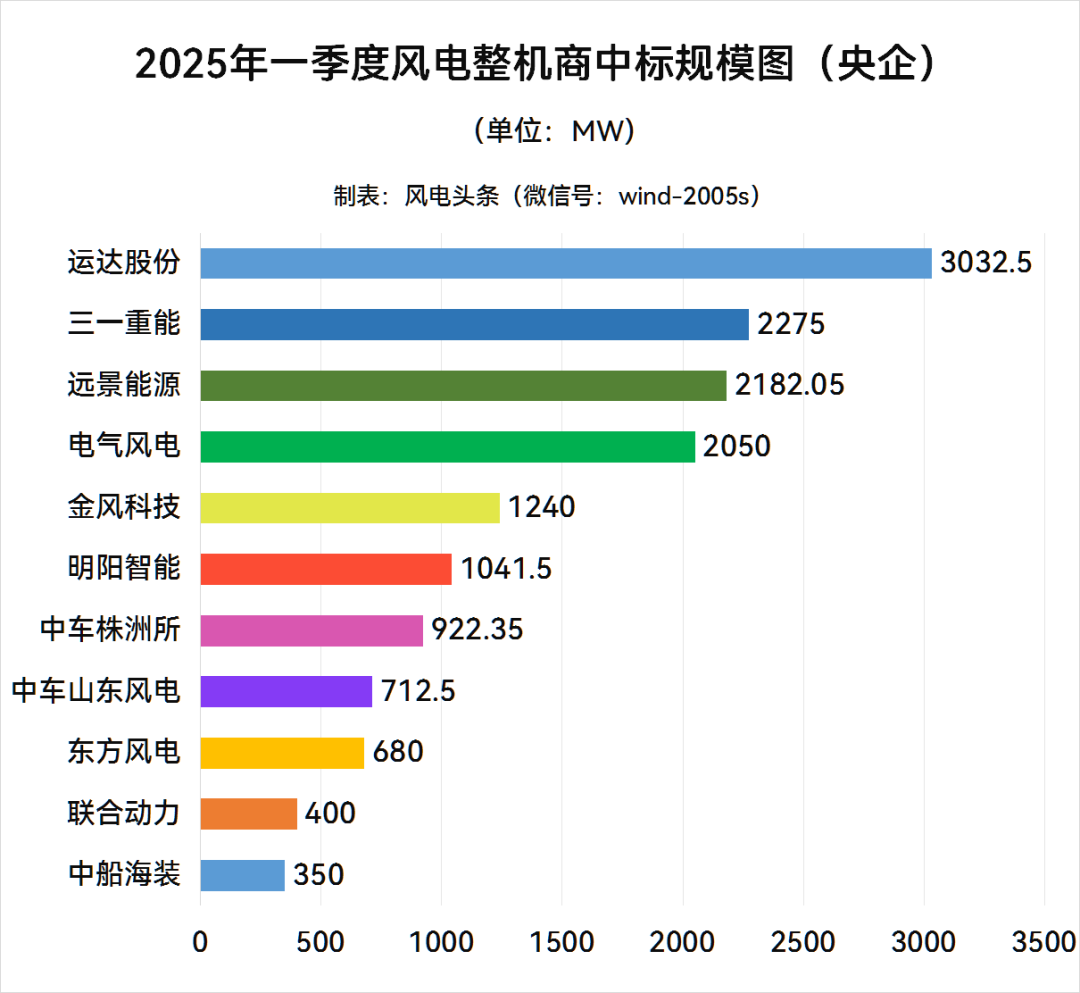

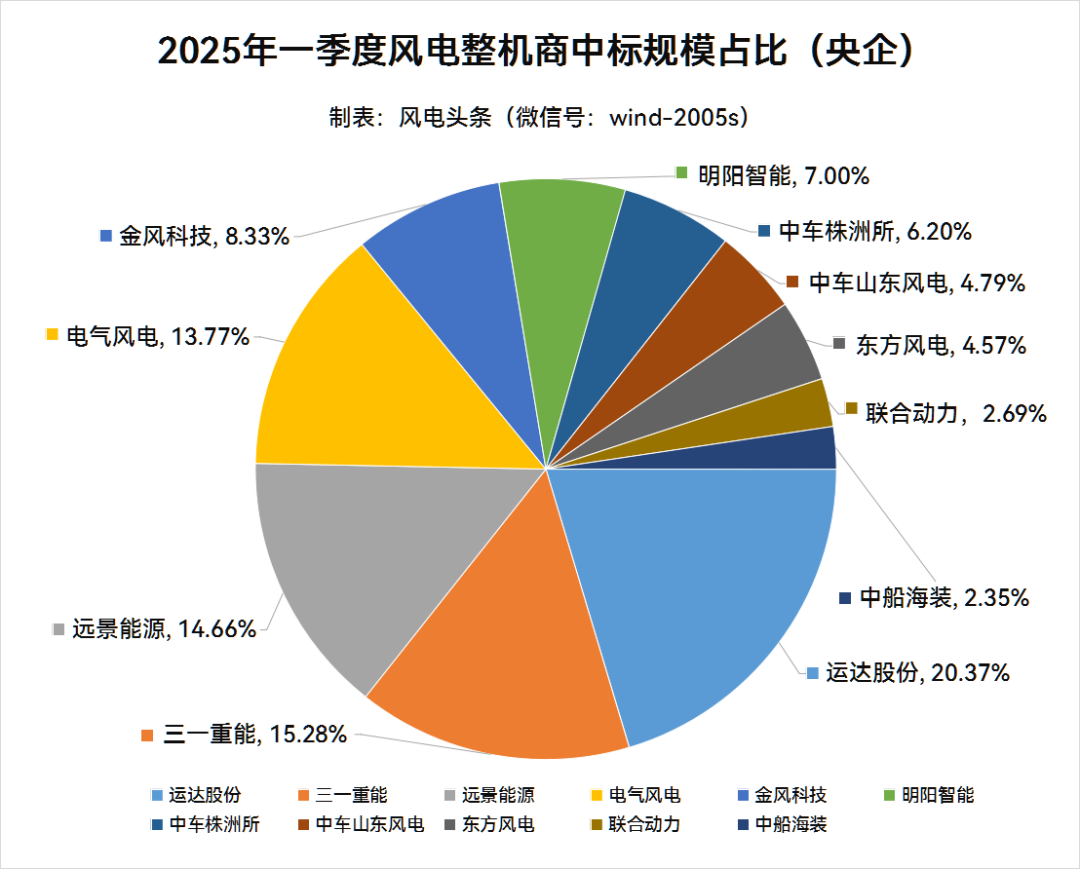

央企项目整机商排名

风电头条(微信号:wind-2005s)通过风电项目数据库分析发现,2025年一季度央企中标项目累计106个风电项目集采定标,累计容量达到14885.9MW(约14.89GW)。

共有11家整机商中标,其中,运达股份、三一重能、远景能源、电气风电、金风科技排前五名,累计中标规模达10779.55MW,占中标总量的72.41%。

共有11家整机商中标,其中,运达股份、三一重能、远景能源、电气风电、金风科技排前五名,累计中标规模达10779.55MW,占中标总量的72.41%。

数据来源:国能网、国能能源研究院/风电项目招中标数据库

数据来源:国能网、国能能源研究院/风电项目招中标数据库

运达股份、三一重能、远景能源、电气风电中标规模均在2GW以上,占比均在10%以上。

数据来源:国能网、国能能源研究院/风电项目招中标数据库

数据来源:国能网、国能能源研究院/风电项目招中标数据库

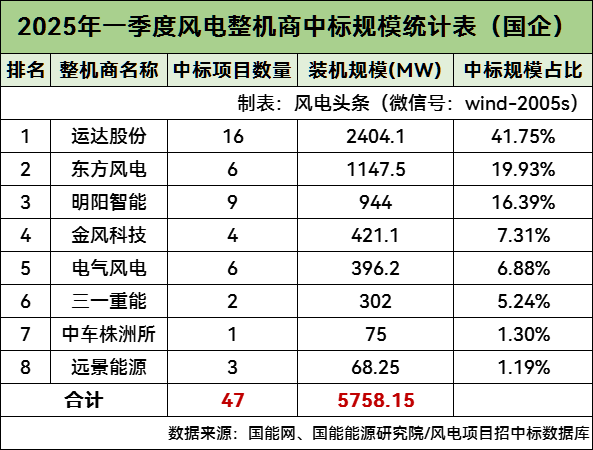

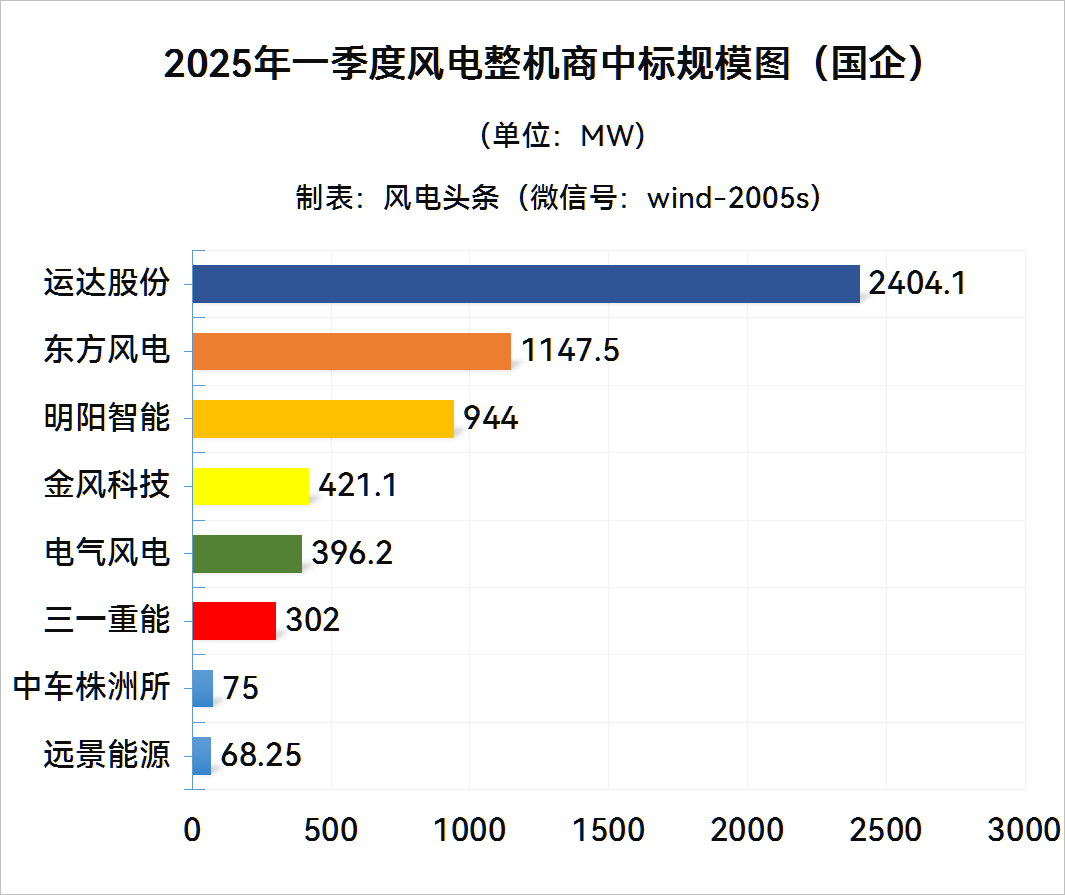

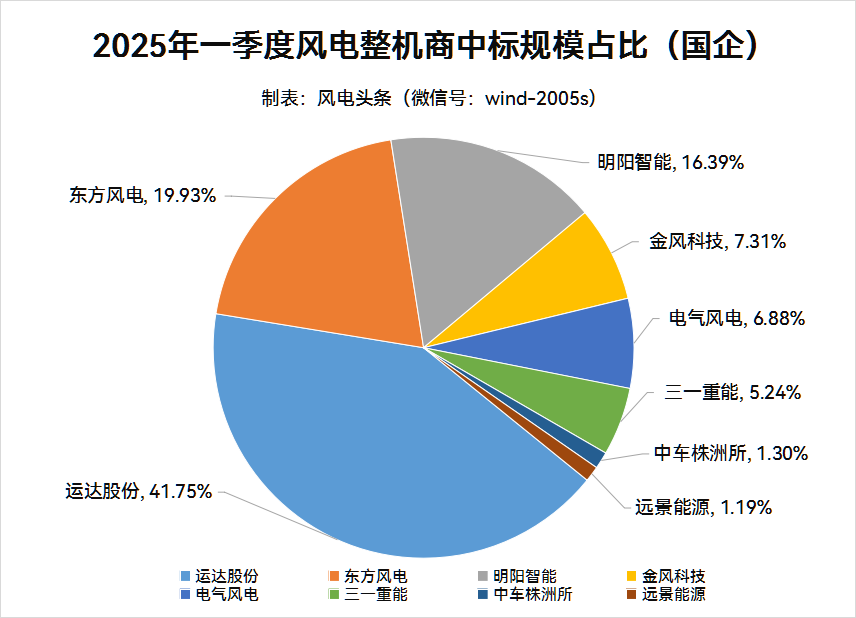

国企项目整机商排名

风电头条(微信号:wind-2005s)通过风电项目数据库分析发现,2025年一季度国企中标项目累计47个风电项目集采定标,累计容量达到5758.15MW。

共有8家整机商中标,分别是运达股份、东方风电、明阳智能、金风科技、电气风电、三一重能、中车株洲所、远景能源。

数据来源:国能网、国能能源研究院/风电项目招中标数据库

数据来源:国能网、国能能源研究院/风电项目招中标数据库

国企项目中,运达股份、东方风电中标规模均在1GW以上,其中,中标规模最多的整机商为运达股份,占比达41.75%。

数据来源:国能网、国能能源研究院/风电项目招中标数据库

数据来源:国能网、国能能源研究院/风电项目招中标数据库 央国企10家整机商中标均价统计

央国企10家整机商中标均价统计

陆上风电含塔筒最高中标均价2300元/kW,不含塔筒最高中标均价1775元/kW;海上风电含塔筒最高中标均价2956元/kW。

风电头条(微信号:wind-2005s)通过风电项目数据库分析发现,2025年一季度,央国企陆上风电项目(含塔筒)中标均价为2108元/kW,陆上风电项目(不含塔筒)中标均价为1520元/kW。海上风电项目(含塔筒)中标均价为2933元/kW。

陆上风电项目各整机商中,含塔筒最高中标均价为2300元/kW,最低中标均价为1842元/kW;不含塔筒最高中标均价为1775元/kW,最低中标均价为1361元/kW。(注:仅统计公开订单规模及价格的风电项目)

海上风电项目各整机商中,含塔筒最高中标均价为2956元/kW,最低中标均价为2910元/kW。(注:仅统计公开订单规模及价格的风电项目)

数据来源:国能网、国能能源研究院/风电项目招中标数据库

数据来源:国能网、国能能源研究院/风电项目招中标数据库

三一重能中标陆上风电项目2047MW,含塔筒中标均价为2300元/kW,不含塔筒中标均价为1535元/kW。中标海上风电项目250MW,含塔筒中标均价为2956元/kW。

东方风电中标陆上风电项目1327.5MW,含塔筒中标均价为2250元/kW。中标海上风电项目500MW,含塔筒中标均价为2910元/kW。

运达股份中标陆上风电项目1691.25MW,含塔筒中标均价为2009元/kW,不含塔筒中标均价为1361元/kW。

电气风电中标陆上风电项目1562.5MW,含塔筒中标均价为1844元/kW,不含塔筒中标均价为1384元/kW。

金风科技中标陆上风电项目891.1MW,含塔筒中标均价为2189元/kW,不含塔筒中标均价为1775元/kW。

远景能源中标陆上风电项目806.25MW,含塔筒中标均价为1842元/kW,不含塔筒中标均价为1673元/kW。

中车株洲所中标陆上风电项目547.35MW,含塔筒中标均价为2060元/kW,不含塔筒中标均价为1530元/kW。

联合动力中标陆上风电项目400MW,含塔筒中标均价为2119元/kW。

中车山东风电中标陆上风电项目112.5MW,含塔筒中标均价为2085元/kW。

明阳智能中标陆上风电项目50MW,含塔筒中标均价为2295元/kW。

(注:仅统计公开订单规模及价格的风电项目)

央国企电站投资业主项目统计

5家开发商规模超1GW,中国电建规模最大。

根据风电头条(微信号:wind-2005s)风电项目数据库统计显示,2025年一季度共有42家央国企开发商发布风电机组开标结果,央企开标总规模为14885.9MW,国企开标总规模为5758.15MW。

2025年一季度,央国企开发商TOP10企业大部分由央企占据,分别为中国电建、华能、国家电投、粤水电、中广核、国家能源集团、华润、内蒙古能源集团、中国能建、运达股份。

数据来源:国能网、国能能源研究院/风电项目招中标数据库

数据来源:国能网、国能能源研究院/风电项目招中标数据库

其中,中国电建、华能、国家电投、粤水电、中广核开标规模均超1GW。

中国电建以5560.8MW开标规模遥遥领先第一名。其中,运达股份中标1436MW,明阳智能中标825MW,中车山东风电中标600MW,金风科技中标570MW,三一重能中标530MW,中车株洲所中标450MW,远景能源中标449.8MW,电气风电中标350MW,中船海装中标350MW。

其次是华能,项目开标规模为1360MW,位居第二名。其中,电气风电中标600MW,三一重能中标560MW,远景能源中标200MW。

国家电投以1256.5MW的规模位居第三名。其中,运达股份中标501.5MW,远景能源中标500MW,三一重能中标250MW,明阳智能中标5MW。

央国企各地中标统计

西北、华北地区规模均超5GW,新疆、内蒙古、河北规模超2GW。

根据风电头条(微信号:wind-2005s)风电项目数据库统计显示,2025年一季度风电开标项目有26个地方项目进行开标,规模为20644.05MW(约20.64GW)。

从省份分布区域情况来看,2025年一季度,西北地区、华北地区、华南地区成为风电开发最火热的地方,总规模均超2GW。

其中,西北地区、华北地区开标规模均超5GW,涉及省份有新疆、甘肃、青海、陕西、宁夏、内蒙古、河北、山西、天津。

从省份分布情况来看,新疆、甘肃、青海、内蒙古、河北、广西、黑龙江是规模均超1GW的省份。

其中,新疆是中标规模最大的省份,规模总计为3197.75MW,排名第一。内蒙古以2579.5MW规模排名第二。其次是河北,规模为2570.6MW,排名第三。

数据来源:国能网、国能能源研究院/风电项目招中标数据库

数据来源:国能网、国能能源研究院/风电项目招中标数据库

从区域开发商的角度来看,西北地区是开标规模最大的地区,规模为6565.95MW。其中,中国电建开标规模为2080MW,国家电投开标规模为1001.5MW,粤水电开标规模为1000MW,中国石油开标规模为500MW,华电开标规模为490MW,中国能建开标规模为300MW,陕西建工开标规模为300MW,国家能源集团开标规模为250MW,华润开标规模为220MW,新疆能源集团开标规模为200MW,榆林能源集团开标规模为100MW,大唐开标规模为50MW,天能重工开标规模为50MW,运达股份开标规模为18.2MW,新疆水发集团开标规模为6.25MW。

华北地区以规模为5912.1MW排名第二。其中,中国电建开标规模为1525MW,内蒙古能源集团开标规模为900MW,中国能建开标规模为563.5MW,华能开标规模为560MW,国家能源集团开标规模为400MW,京能开标规模为306MW,大唐开标规模为300MW,山西建投开标规模为202MW,运达股份开标规模为200.1MW,国家电网开标规模为200MW,中广核开标规模为150MW,中国五矿开标规模为100MW,申能开标规模为100MW,中盐集团开标规模为75MW,粤水电开标规模为60MW,华润开标规模为50MW,三峡开标规模为50MW,水发集团开标规模为50MW,中核集团开标规模为45MW,京仪绿能开标规模为45MW,深圳能源开标规模为15.5MW,张家口新西旺产业集团有限公司开标规模为10MW,国家电投开标规模为5MW。

其次是华南地区,规模为2212.05MW,排名第三。其中,中国电建开标规模为1105.8MW,华润开标规模为500MW,华能开标规模为200MW,广东能源集团开标规模为200MW,中国安能开标规模为106.25MW,北投集团开标规模为100MW。

陆上6.25MW机型为市场主角海上风机大型化,最大20MW

风电头条(微信号:wind-2005s)通过梳理2025年一季度风电项目所中标机型发现,央国企海陆风电项目中,陆上风电项目机组占比为93.13%,海上风电项目机组占比为6.87%。(仅统计有规模及招标机型的项目)

数据来源:国能网、国能能源研究院/风电项目招中标数据库

数据来源:国能网、国能能源研究院/风电项目招中标数据库

在陆上风电机组中,单机容量最大为12MW,项目为新疆能源化工哈密十三间房一期50万千万风力发电机组;单机容量最小为5MW。

单机容量6MW-7MW机组在风电市场中应用最多,规模为7052.05MW,在海陆总机组中占比为48.44%。

值得注意的是,在单机容量6MW-7MW陆上机型中,6.25MW机型应用最多,规模达4712.05MW,占6MW-7MW陆上机型比重的66.82%,成为陆上风电项目中的主流机型。

海上风电项目中,机组逐步趋于大型化,单机容量要求为8MW≤单机容量≤20MW,在海陆总机组中占比为6.87%。

(注:仅统计有规模及招标机型的项目)

(注:文中所有统计数据均基于能源央企、国企已公开且有明确中标量的中标信息数据,不包括集采未分配份额,如有遗漏欢迎补充)

手机浏览网

手机浏览网